FI 주주, 현금 및 신주 인수로 회수 극대화

기존 경영진은 4년간 DH 신주 나눠서 수령

싱가폴 JV 실적 따라 경영진 성과 갈릴 듯

-

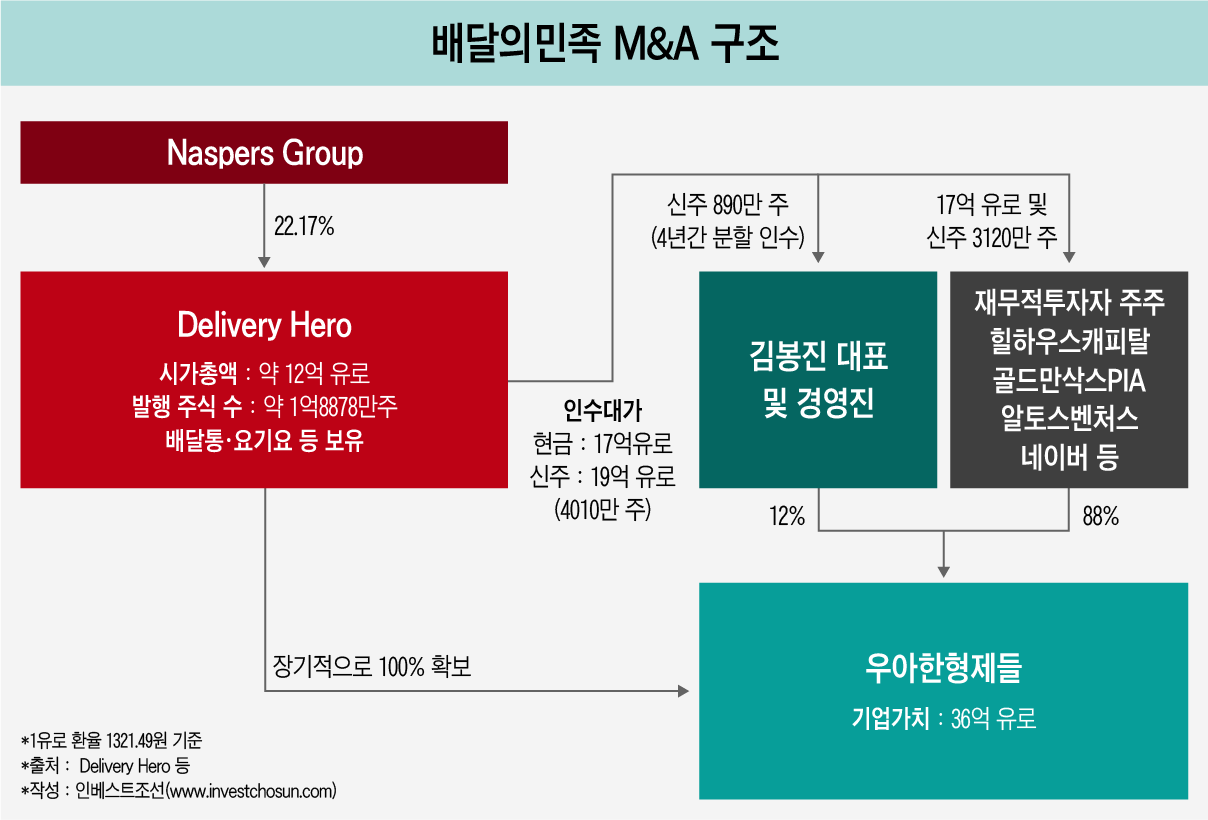

우아한형제들(서비스명 배달의민족)의 독일 딜리버리히어로(DH) 매각으로 김봉진 대표 등 경영진과 골드만삭스PIA, 힐하우스캐피탈 등을 비롯한 국내외 투자자(FI)들이 대규모 이익을 거둘 전망이다. 다만 '이익실현' 시기와 방법에는 차이가 날 전망이다.

우아한형제들 지분 88%가량을 보유한 FI들은 2조2000억원에 달하는 현금을 받는 동시에 시가 1조9000억원에 달하는 독일 증시 상장사 DH의 지분을 받게 된다.

반면 13%가량 지분을 보유한 김봉진 대표 등은 4년간에 걸쳐 DH 지분을 나눠 받게 된다. 회사 측은 밝히지 않았지만 이 기간 지분매각 제한(Lock-up)이 걸려있을 것으로 예상된다. 아울러 아직은 밑그림이 명확하지 않은 아시아 조인트벤처(JV) 설립을 통해 DH와 아시아권 사업을 공동 운영하게 된다. 장기적으론 이 JV의 성과에 따라 김봉진 대표의 이익 실현 규모도 달라질 것으로 보인다.

-

지난 13일 우아한형제들은 요기요·배달통을 운영하고 있는 독일 딜리버리히어로(HD)와의 매매 본계약을 체결했다. 우아한형제들 지분 100% 가치는 36억유로(약 4조7573억원, 40억달러)로 평가됐다. DH에 따르면 인수 대금은 현금 17억유로(약 1조9572억원), DH의 신주 19억유로(약 2조2465억원)로 지급된다.

우아한형제들은 2011년 3억원의 시드(Seed) 투자를 시작으로 지금까지 5000억원 이상의 투자금을 유치했다. 초기엔 알토스벤처스 등 국내 VC가 자금을 댔고, 성장 궤도에 오른 후엔 골드만삭스PIA와 중국 힐하우스캐피탈그룹 등 글로벌 큰 손 VC들이 주주로 참여했다. 이들을 포함한 재무적투자자(FI) 지분은 88%에 달한다. 이를 전체 기업가치에 대면 약 4조1864억원에 달한다.

우아한형제들의 발행주식은 총 1097만여주다. 이 중 보통주가 311만주(약 28%), 나머지는 상환전환우선주(RCPS)로 이뤄져 있다. 상환우선주는 총 7가지로 나눠져 있는데 각 지분율은 4%~15% 수준으로 다양하다. 시리즈투자를 유치할 때마다 발행한 것으로 보인다. 그간 주주간 손바뀜이 여러 번 있었고, 투자 컨소시엄 내 비중도 각각 다르다. 이를 감안해도 우아한형제들 최대주주인 힐하우스나, 골드만삭스 등의 지분율은 10%를 훌쩍 넘을 것으로 보인다. 투자 원금 대비로는 10배 이상의 금액을 회수할 가능성이 크다.

국내 투자자 중에선 알토스벤처스가 큰 이익을 거둘 전망이다. 투자 초기부터 참여했기 때문에 작은 금액으로도 상당한 지분율을 확보했을 것으로 예상된다. 2016년엔 IMM인베스트먼트, 스톤브릿지캐피탈 등 공동 투자자 지분을 일부 사들이기도 했다. 수익률은 투자자 중 가장 높을 것이란 예상도 나온다.

네이버도 눈길을 끈다. 2017년 350억원을 들여 우아한형제들 지분 5.03%를 인수했는데, 9월말 기준 평가액은 594억원에 달한다. 이번 거래 가치로 회수한다면 투자 2년여 만에 7배 가까운 투자 성과를 기록하게 된다.

-

DH는 투자자 지분 88%를 사들이면서 현금 17억유로 외에 신주도 약 3120만주도 나눠준다. 투자자 입장에선 당장 현금으로 회수하는 금액은 많지 않지만, 향후 DH 주가가 오르면 추가적인 이익을 기대할 수 있다. 이번 거래 구조는 DH 주식 1주당 약 47유로를 기준으로 짜였는데, 우아한형제들 인수 소식이 알려진 후 DH 주가는 60유로 이상으로 올랐다.

김봉진 대표와 경영진은 이번 회수 대열에 끼지 않는다. 김 대표와 경영진이 가진 지분 12%는 향후 4년에 걸쳐 DH 주식으로 바뀐다. 4년간 발행되는 DH 신주는 약 890만주, 규모는 약 5600억원이다. 본격적으로 회수에 나설 수 있는 시기도 4년 후로 미뤄질 것으로 보인다.

DH와 우아한형제들은 이번 거래의 일환으로 싱가포르에 지분 50대50인 JV ‘우아DH아시아’를 설립하기로 했다. 김봉진 대표가 이 JV의 회장(Chairman)을 맡아 배민이 진출한 베트남, DH가 진출한 홍콩과 필리핀 등 11개국 사업의 경영을 맡는다. 김 대표는 DH 본사의 글로벌 자문위원으로도 참여한다.

JV의 사업을 어떻게 꾸려나가는 지는 아직 드러나지 않았다. 장기적으로(long term) 아시아 사업을 총괄하게 된다는 청사진만 나와 있다. 다만 일정한 경영 목표를 달성하지 못하거나, 김봉진 대표 등이 4년이 채 되기 전에 발을 뺀다면 JV의 지분율이 낮아지는 등 다양한 장치가 갖춰진 것으로 알려졌다. 스톡옵션 계약도 그 중 하나로 거론된다.

DH 입장에선 기존 경영진의 경업금지 조항(Non-Compete Agreement)효과를 얻게 되고, 김 대표와 경영진은 사업을 완전히 놓지 않으면서 향후 상승 효과를 기대할 수 있다.

M&A 업계 관계자는 “DH는 기존 경영진들의 역량을 높이 평가했기 때문에 함께 가길 원했고, 김 대표와 경영진들은 지금껏 꾸려온 사업을 완전히 놓고 싶지 않아 이 같은 구조가 꾸려졌다”고 말했다.

-

[인베스트조선 유료서비스 2019년 12월 17일 21:48 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기