실적 개선 지연으로 상장 차질…재무구조 악화로 증자 추진

오릭스, 자본변동 시 풋옵션 행사 가능…증자 참여 대신 회수

-

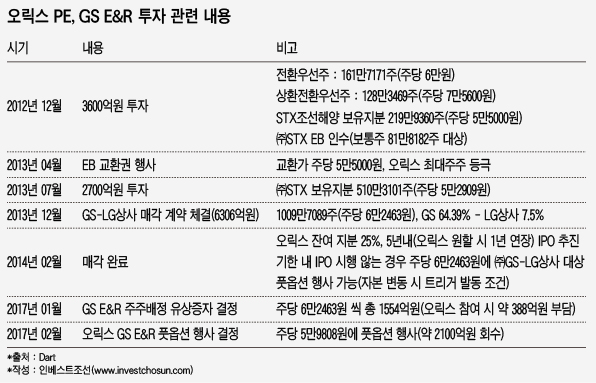

오릭스 프라이빗에쿼티가 GS E&R에 대한 투자를 조기에 회수한다. 회사의 실적 개선과 기업공개(IPO) 추진 시점이 예상보다 늦어진 반면 유상증자엔 참여하기 어려웠기 때문이다.

10일 ㈜GS는 버팔로이앤피 유한회사가 보유하고 있는 GS E&R 주식 전량(351만여주)를 주당 5만9808원에 인수하기로 결정했다고 밝혔다. ㈜GS에 대해 가지는 풋옵션을 행사한 데 따른 것이다. 거래 규모는 약 2100억원이다.

-

오릭스PE는 2014년 ㈜GS-LG상사 컨소시엄에 STX에너지(GS E&R의 전신) 지분 72%를 주당 6만2463원에 매각했다. 일부 지분(25%)은 추가 이익을 기대하고 남겨뒀다. 5년 내 IPO를 시행하되, 기한 내 이뤄지지 않을 경우 동일한 주당 가격에 컨소시엄에 지분을 매각할 수 있는 풋옵션도 확보했다.

GS E&R은 계획대로 2019년까지 IPO를 추진하려 했으나 핵심 사업인 GS동해전력 가동이 지연되며 차질을 빚었다. 2020년은 돼야 배당 가능한 수준의 이익을 낼 수 있을 것이란 전망이 나왔다.

회사의 재무상황은 악화했다. 4월 2000억원의 회사채(제13회차) 만기도 돌아온다. 이를 포함해 그 후 발행된 회사채엔 부채비율 600% 이하 유지 의무가 달려 있다. 의무 위반은 기한이익상실 사유다. 지난해 9월말 기준 부채비율은 530%로 턱 밑에 차 있었기 때문에 증자가 추진될 것으로 점쳐져 왔다.

㈜GS와 오릭스PE간에 맺은 주주간계약(SHA)엔 자본변동 시 풋옵션을 행사할 수 있다는 트리거 조항도 있는 것으로 알려졌다. 유상증자는 자본 변동 사항이기 때문에 오릭스PE에 풋옵션 행사 권리가 발동했다.

오릭스PE는 실적개선 지연에도 GS E&R의 장기 사업성엔 의문을 가지지 않았다. 2020년엔 IPO가 가능할 것으로 봤다. 이번 증자 역시 가격(주당 3만원)이 크게 부담되는 수준은 아니기 때문에 본사 자금이나 국내 프로젝트 펀드 결성을 통해 참여하는 방안을 고민하기도 했다.

오릭스PE는 그러나 회수를 1년 늦추기 보다 조기에 성과를 내는 선택을 했다. 증자엔 참여하지 않고 보유지분을 처분하고 나오기로 했다. 오릭스 PE 배정 주식은 실권처리 될 전망이다. 3월 결산인 일본 본사의 실적을 위해 조기 풋옵션 행사를 결정한 면도 있었다.

다만 오릭스PE와 ㈜GS는 합의를 통해 풋옵션 행사가를 계약상 주당 가격보다는 낮췄다. 회수 금액도 100억원가량 줄어들었다. 주주로서 회사를 위한 증자에 참여하지 못하게 된 점과 GS그룹의 부담을 감안한 조치로 풀이된다.

이미지 크게보기

이미지 크게보기