국내외 경기 침체 및 변동성 확대에 관리 어려움도 부담

헤지펀드 기대 접는 해외 기금…국내도 점차 거리 둘 듯

-

절대수익을 가져다 줄 것으로 기대를 모았던 헤지펀드가 이제는 국내 연기금들의 외면을 받고 있다. 투자 관리가 어렵고 외부에 맡겨도 원하는 수익률을 내기 어려워졌기 때문이다. 저금리 기조로 운신의 폭이 좁아졌고, 돌발 변수에서도 자유롭지 못했던 만큼 앞으로도 헤지펀드가 투자기관들의 관심을 얻기는 어려울 것으로 보인다.

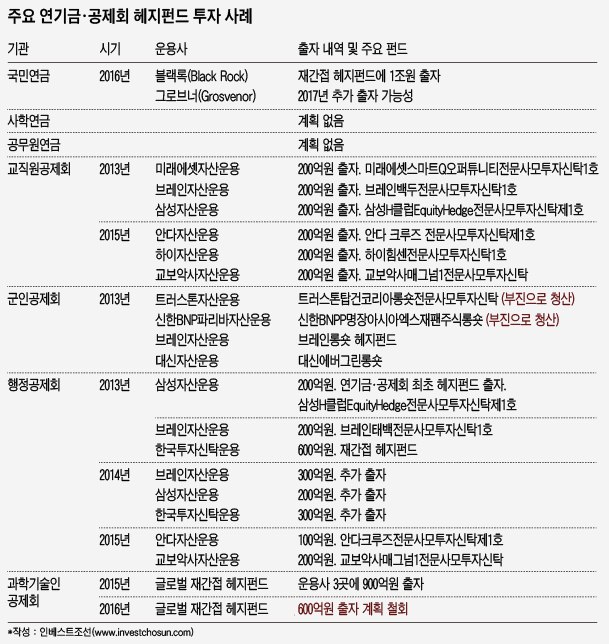

2013년 행정공제회가 국내 연기금·공제회 중 최초로 헤지펀드 투자를 시작한 이래 다른 기관들도 뒤를 이었다. 삼성자산운용, 미래에셋자산운용, 브레인자산운용 등 이름난 운용사들이 자금을 받아갔고 수익을 냈다. 기관들의 평가도 긍정적이었다.

온기는 오래가지 않았다. 2015년 초반만 해도 헤지펀드에 대한 출자와 성과에 대한 이야기들이 많았지만 지난해부터는 거의 자취를 감췄다. 삼성자산운용의 '삼성H클럽EquityHedge전문사모투자신탁1호'와 같이 명맥을 잇는 것도 있으나 대부분 수익률 감소와 운용규모 축소를 피하지 못했다. 일부는 부진으로 청산되기도 했다.

-

한국형 헤지펀드는 설정액이 작년 한 해에만 두배 이상 커지는 등 헤지펀드에 대한 기대가 높지만 기관들의 분위기는 다를 수밖에 없다. 몇 년 주기로 사이클을 타는 헤지펀드 시장이 작년부터 급격히 하락세로 전환했고 앞으로 더 어려워질 것이란 전망이 나온다.

기관이 헤지펀드와 거리를 두는 데는 국내외 경기 침체가 대표적 원인으로 꼽힌다. 주식 시장이 박스권에 머물면서 대표적인 롱숏전략의 효과가 크지 않았고, 저금리 기조가 이어지며 채권 등 금리 영향을 받는 투자 실적도 저조할 수밖에 없었다. 브렉시트, 미국 대선 등 여러 이벤트가 발생할 때마다 적절히 대응하지 못해 손실을 내는 경우는 많아졌다. 아무것도 안한 곳이 돈을 벌었다는 이야기마저 나왔다.

기관 헤지펀드 투자 담당자는 “국내외 투자 시장이 좋지 않은 반면 변동성은 커지며 헤지펀드들이 롱숏이나 이벤트드리븐 등 한 전략에 집중하기 어려워졌고, 장기적인 안목에서 전략을 짜기도 힘들어졌다”고 말했다.

헤지펀드가 시장 상황에 끌려 다닐 수밖에 없었다는 것이다. 중위험·중수익이 아니라 중위험·저수익 구조가 고착화했다. 헤지펀드에 ‘더 이상 알파(시장대비 초과이익)는 없고 베타(시장수익률)만 남았다’는 평가가 나온다.

일부 기관들은 이런 상황을 타개하기 위해 다른 전략의 헤지펀드에 분산투자 하는 재간접헤지펀드(펀드오브헤지펀드) 출자를 검토하기도 했다. 그러나 이 경우엔 가뜩이나 비싼 헤지펀드 수수료가 이중으로 발생한다는 부담이 있다. 연기금·공제회는 적어도 5~6%의 수익을 바라지만 재간접헤지펀드는 3%만 내도 성공적이란 평가를 받는다.

그렇다고 연기금·공제회가 직접 헤지펀드를 운용하기는 쉽지 않다. 다른 형태의 펀드보다 시장 변화를 면밀히 살펴야 하고 운용인력의 전문성이 필요하지만 그만한 관리 역량이 갖춰지지 않았기 때문이다. 상대적으로 적은 노력으로도 적정 수익을 낼 수 있는 주식, 채권 등 전통 투자처와 부동산과 같은 익숙한 자산에 더 힘을 쏟을 수밖에 없다.

물론 국민연금이나 우정사업본부, 보험사 등 여전히 헤지펀드에 관심을 갖는 투자기관들은 있다. 다만 이들도 절대수익을 기대한다기보다 투자 위험을 낮추려는 '투자 방식의 분산' 성격이라는 평가가 많다. 관리역량이나 운용인력 면에서도 중소형 기관에 비해 여유가 있는 편이다.

해외 선진 연기금들도 이제는 헤지펀드의 효용에 대해 고개를 젓는 분위기다. 선구자격인 캘리포니아공무원퇴직연금(CalPERS)은 이미 2014년 고비용과 번거로움을 이유로 헤지펀드 철수를 결정했다. 수백억달러 규모를 운용하던 글로벌 헤지펀드 운용사도 자산규모가 줄거나 문을 닫는 경우가 잦아지고 있다.

이 같은 추세는 국내 연기금·공제회들의 전략에도 영향을 미칠 것으로 보인다. 대체적으로 헤지펀드 관련 투자를 하지 않거나 기존 투자를 줄이겠다는 입장이다. 헤지펀드의 근본인 ‘시장 변동과 무관한 절대 수익률’을 내줄 대체 상품으로 재해발생 여부에 따라 수익률이 정해지는 보험연계증권(ILS) 펀드 등에 투자하겠다는 의견도 있었다.

[인베스트조선 유료서비스 2017년 02월 19일 07:00 게재]

-

[인베스트조선 유료서비스 2017년 02월 22일 07:00 게재]

이미지 크게보기

이미지 크게보기