'제마뎁' 인수 성사 여부가 분수령…투자시장 기대감도 꿈틀

-

CJ그룹이 이재현 회장의 경영 복귀와 맞물려 대형 인수·합병(M&A) 추진도 힘을 받을 것으로 보인다. CJ대한통운이 추진 중인 베트남 물류사 제마뎁(Gemadept) 인수 성사가 그 분수령이 될 전망이다. 이 회장 복귀 소식에 투자은행(IB)업계도 기대감도 생겼다.

3일 IB업계에 따르면 CJ대한통운은 크레디트스위스(CS)를 자문사로 선정하고 베트남 물류회사인 제마뎁 인수를 위한 물밑 작업을 진행 중이다. 최근까지 제마뎁 이사회 및 주요 경영진들에게 물류 자산을 사들일 의지가 있다는 의사를 타진해온 것으로 알려진다.

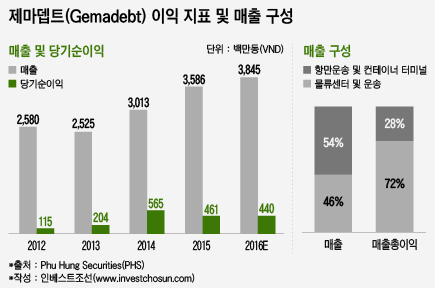

제마뎁은 베트남 1위 물류회사로 지난 1990년 설립됐다. 정기선과 컨테이너 및 해상항공물류 등을 전문으로 하는 종합물류사다. 2002년 베트남 호치민 증권거래소에 상장됐다. 시가총액은 약 4조7000억동(한화 약 2300억원)사모펀드(PEF)인 베트남 인베스트먼트 그룹(VIG)이 전환사채(CB) 등을 포함, 총 39%가량 지분을 보유 중이다. 작년 말 3조8450억동(VND, 한화 약 1922억여원)의 매출과 7240억동(한화 약 362억원)의 매출을 올린 것으로 추산된다.

최대주주가 투자회수를 위해 작년 말부터 매각을 추진해왔다. 영국계 M&A 전문 부티크인 BDA파트너스가 자문을 맡고 있다.

-

CJ대한통운도 M&A를 성장전략의 한 축으로 삼았다는 점에서 좋은 기회가 될 수 있다. 이재현 회장이 돌아오면 과감한 베팅도 가능해진다. 그간 2013년 미국 UTI월드와이드, 2014년 싱가포르 APL로지스틱스 인수 경쟁에선 고배를 마시고 돌아서야 했다.

그룹 차원에서도 놓치기 아까운 매물로 평가받는다. 베트남을 글로벌화를 위한 전략적 요충지로 설정하고 '제3의 CJ' 건설을 밝혔기 때문이다. 2011년 CJ CGV의 현지 멀티플렉스 '메가스타' 인수와 CJ제일제당의 베트남 김치 제조사 '옹킴스' 인수를 비롯해 CJ푸드빌과 CJ프레시웨이 등 전 계열사가 베트남 시장 진출에 전념하고 있다. 2020년까지 그룹 매출 100조원, 해외 매출 비중을 70%까지 늘린다는 '2020 그레이트 CJ' 목표 달성에도 필요하다.

다만 동원그룹과 롯데, 일본계 투자자 등 제마뎁 인수에 눈독을 들이는 후보들이 많다는 점은 변수다. 매각 측은 자산 분할매각 보다 지분 전체를 넘기는 방식을 선호하고 있다. 이로 인해 CJ대한통운을 배제한 다른 후보들에게 입찰 기회를 주겠다는 방침이다.

거래에 정통한 관계자들은 "매각자가 PEF이기 때문에 자산만 떼어 파는 것은 원치 않고 있다"면서 "물류부문만 사겠다는 CJ대한통운과 협상이 큰 진전이 없었던 이유"라고 전했다. 이어 "이달 중순 프로세스 레터 배포를 시작으로 본격적인 매각 절차가 다시 시작될 것"이라고 덧붙였다.

투자시장에서는 이번 거래 추진뿐 아니라 이재현 회장 복귀를 기점으로 CJ그룹발(發) M&A가 활발해질 것이란 기대감이 생겼다. CJ CGV나 CJ푸드빌 같이 재무체력이 약한 계열사들은 PEF가 재무적 투자자(FI)로 나설 만한 기회로 여겨진다. CJ CGV는 지난해 IMM프라이빗에쿼티와 터키 영화관 인수를 함께 했고 스틱인베스트먼트와는 코퍼레이트파트너십 펀드를 결성하는 등 PEF와 접점도 있다.

한 IB업계 관계자는 "CJ그룹은 전 계열사가 확장 드라이브를 걸고 있는데 오너까지 복귀하면 추진력이 강해질 것으로 본다"면서 "이 과정에서 공동 투자 기회를 엿보고 있는 PEF들이 더러 있다"고 했다.

다른 관계자는 "'2020' 목표를 달성하겠다는 의지는 확고하지만 이를 이루기 위해서는 M&A밖에 답이 없다"면서 "최근 IB를 고용한 그룹 M&A가 줄어든 가운데 CJ그룹이 다시 적극적으로 나서면 거래를 수임하려는 IB들이 줄을 설 것"이라고 내다봤다.

이미지 크게보기

이미지 크게보기