자본확충안은 따로 세워야…한화생명 신종자본증권 유사

결과 따라 유사 투자구조 예상…투자자 중복은 부담

-

교보생명이 어떤 식으로든 결단을 내려야 할 시기가 다가오고 있다는 평가를 받고 있다. 재무적 투자자(FI)의 투자회수 요구는 거세져 가고 자본확충 필요성도 커졌다. 시장 상황을 살피자며 시간을 벌어왔지만, ING생명 상장(IPO)과 한화생명의 신종자본증권 발행도 이제 코 앞으로 다가왔다. 이들 경쟁사들이 시장에서 받게 될 '‘성적표’가 교보생명의 향후 전략에 분수령이 될 전망이다.

교보생명은 그간 FI의 투자회수 압박에도 IPO 카드는 사실상 배제해왔다. 새 회계제도와 지급여력비율(RBC) 제도 도입에 따른 불확실성이 면죄부로 받아들여졌다. 그러나 ING생명 상장이 속도를 내며 더 이상 미룰 명분도 옅어지고 있다. ING생명은 지난 10일 상장예비심사를 통과했고, 조만간 기업설명회(NDR)를 열어 투자수요 확인에 나설 것으로 예상된다.

-

교보생명으로선 ING생명의 IPO 결과를 예의주시해야 한다. 한동안 생명보험사 상장 사례가 없었던 터라 ING생명이 곧 교보생명 IPO의 기준점이 될 수 있다. ING생명에 투자자가 몰리면 자신감을 얻어 상장에 나서겠지만, 참패할 경우 IPO 추진 동력을 상실할 것으로 보인다.

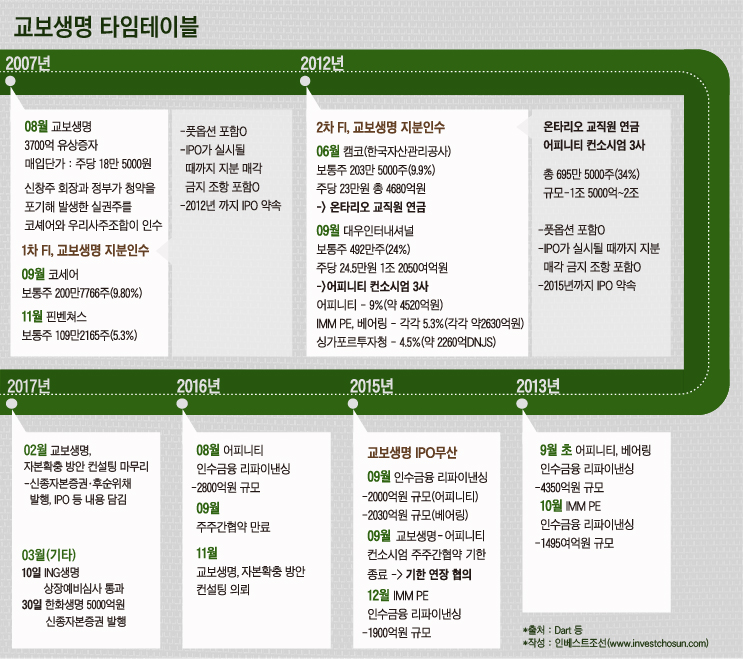

ING생명에 시선을 못 떼기는 FI도 마찬가지다. FI들은 그간 신창재 교보생명 회장의 자금력을 감안할 때 풋옵션 행사보다는 IPO가 좀 더 현실적인 방안이라 생각해왔다. 어쨌든 ING생명이 일정 수준 이상의 성과를 낸다면 'IPO 추진은 해봐야 하는 것 아니냐'는 FI의 목소리는 더 커질 전망이다.IPO를 제안하는 투자은행(IB)의 발걸음도 FI와 교보생명에 이어질 것으로 예상된다. 2007년 들어온 1차 FI보다는 2012년 투자한 어피니티 컨소시엄의 IPO 및 회수 의지가 더 강하다. IPO가 안 된다면 풋옵션 행사를 강행할 가능성도 있다.

FI 관계자는 “ING생명의 가치는 업계 평균 수준의 주가순자산비율(PBR)에서 벗어나긴 어려울 것으로 생각하고, 이는 교보생명도 유사할 것”이라며 “FI 입장에선 언제일지 모를 업황 개선을 기다리는 것보다 ING생명을 근거로 투자자에 ‘현실적으로 이 정도에서 회수가 가능할 것 같다’는 비전을 보여주는 것이 더 중요하다”고 말했다.

IPO와 별개로 자본확충 문제도 고민해야 한다. 교보생명이 IPO에 나선다면 구조적으로도 ING생명과 유사할 것으로 예상된다. 신창재 회장의 높지 않은 지분율을 감안하면 ING생명처럼 구주만 매출하거나 신주 발행을 최소화할 가능성이 크다. 이 경우엔 회사로 유입되는 자금이 없기 때문에 교보생명은 별도의 자본확충 계획을 세워야 한다.

교보생명이 의뢰한 자본확충 컨설팅은 지난달 변변한 소득 없이 끝났다. 회사는 신종자본증권 발행을 그나마 긍정적으로 검토중인 것으로 알려졌다.

이 역시 경쟁사인 한화생명이 어떻게 나오는지 지켜보고 참고해야 한다. 한화생명은 시장의 불안감을 불식시키기 위해 선제적으로 자본확충에 나섰다. 이달 말 5000억원 규모의 신종자본증권 발행을 앞두고 있는데 이미 상당수 투자수요를 확보한 것으로 전해진다.

보험업계 관계자는 “교보생명의 사정도 한화생명과 별반 다르지 않기 때문에 신종자본증권 발행을 고민해야 할 것”이라며 “한화생명의 결과를 보고 어느 시점에 어떤 조건으로 발행에 나설지 정할 것으로 예상된다"고 말했다.

다만 한화생명이 한 차례 시장의 수요를 끌어가는데 따른 부담은 나타날 수 있다. 한 업종에 대한 투자한도를 정해두는 기관들이 교보생명에까지 투자할 여유가 남을지는 의문이다. 늦게 움직인 교보생명의 다급함이 투자자의 발행조건 개선 요구로 이어질 가능성도 고려할 요소로 풀이되고 있다.

이미지 크게보기

이미지 크게보기