PEF·기업·부동산 사업자 등 관심…신세계는 “안 산다”

4월 27일 예비입찰…재무개선 압박에 매각 속도 낼 듯

-

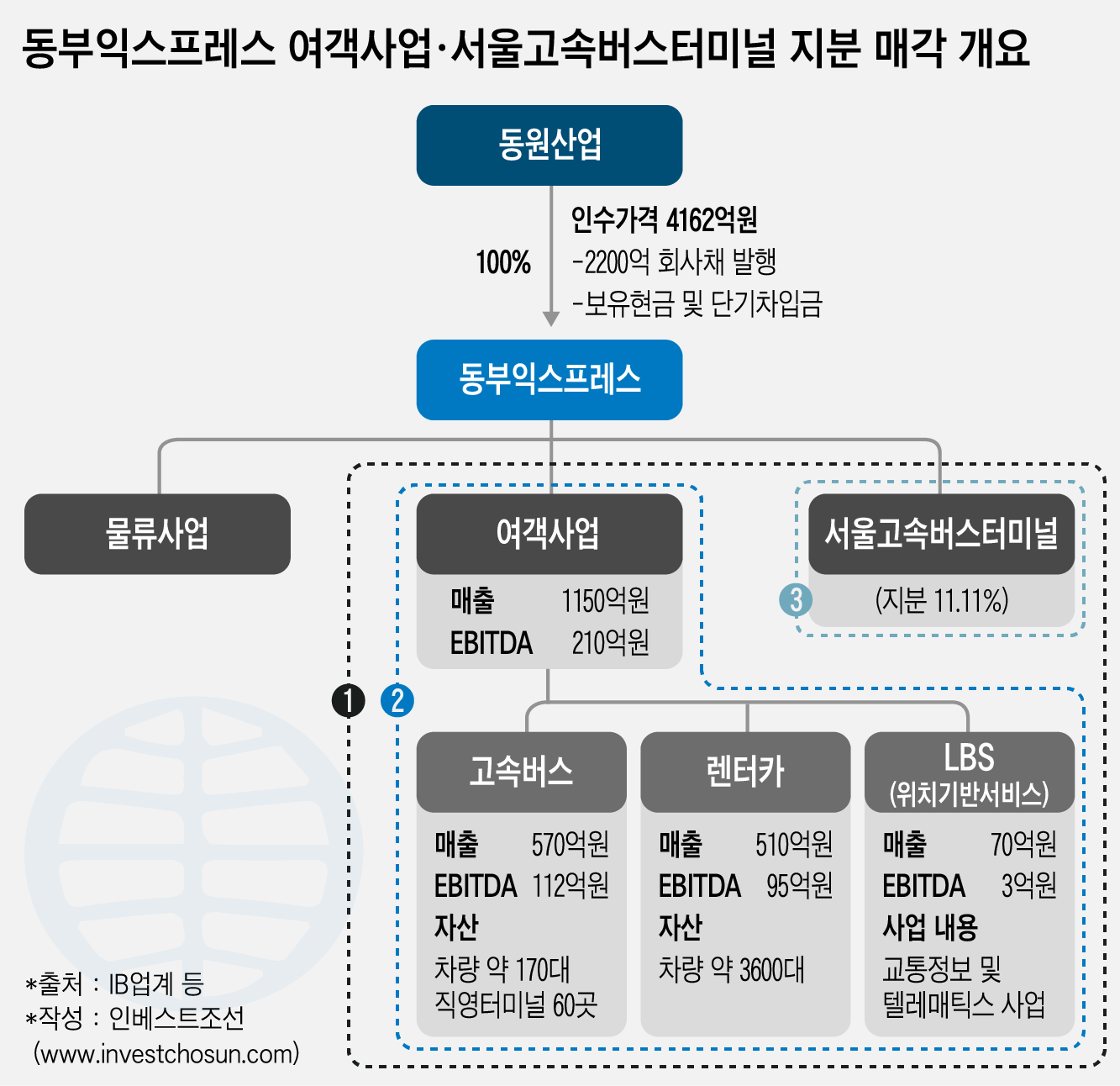

동원그룹이 동부익스프레스의 여객사업부와 서울고속버스터미널 지분 개별 매각을 추진한다. 매각자 측은 패키지 매각을 선호하지만 각각 매물마다 관심을 가질 업체가 다를 수 있다는 판단에 따라 개별 인수도 허용하기로 했다.

31일 투자은행(IB) 업계에 따르면 동원그룹은 최근 동부익스프레스 여객사업부와 서울고속버스터미널 지분(11.11%) 매각을 위한 투자안내서(티저레터)를 잠재 후보군에 발송하고 있다. 매각주관사는 한국투자증권과 EY한영이다.

동원그룹은 지난 2월 동부익스프레스 지분 100%를 4162억원에 인수했다. 애초부터 물류사업만 관심을 가지고 있었기 때문에 나머지 자산과 사업부는 인수 직후부터 매각을 추진했다. 잘 모르는 사업엔 크게 관심을 두지 않는 동원그룹 성향상 당연한 수순이라는 평가가 나왔다. 전체 매각가는 2000억~3000억원 선으로 거론된다.

-

동원그룹은 처음엔 물류산업을 제외한 나머지를 모두 묶어 파는 방안을 고려했다. 처음 발송한 투자안내서 역시 여객사업과 서울고속버스터미널 지분을 패키지로 담은 것이었다. 그러나 이후에 여객사업과 터미널 지분을 각각 설명한 자료도 추가로 냈다. 수요에 따라 여객사업 내 개별사업부문 분리 매각도 열려있다.

거래 관계자는 “패키지 매각이 원칙이고 더 선호하기도 하지만 사업부나 주식에 대한 각각의 수요가 있을 수 있어 분할 매각도 추진하기로 했다”며 “실제로 패키지 혹은 각각 부문에 관심을 보이는 곳들이 있다”고 말했다.

사모펀드(PEF)와 일반 기업, 부동산 관련 사업자 등이 잠재 인수후보로 거론된다. 일부 PEF는 매각 대상 전체를 인수한 후 각각의 사업부문을 기업에 매각하는 방안을 고민하고 있고, 연관 사업을 하는 기업들도 관심을 보이는 것으로 전해진다. 고속버스 사업은 강원권 노선 점유율 1위고, 렌터카는 신용등급이 우량한 기업이 인수할 경우 조달금리 하락 및 영업실적 개선이 이어질 것으로 점쳐진다.

서울고속버스터미널 지분은 터미널 일대 개발 사업에 참여하려는 부동산개발사나 신탁회사 등이 눈독을 들이고 있다. 신세계그룹(센트럴시티)은 2013년 터미널 지분 38.74% 인수에 이어 2014년과 2016년에도 추가로 지분을 사들였다. 2014년과 2016년 주당 인수가격이 25만원대라는 점을 감안하면 이번 지분 매각 대금은 1100억원 정도로 예상된다. 지분 65%를 가진 신세계그룹은 추가 매입 의사가 없다고 밝혔다.

매각 전략이 선 만큼 앞으로 절차는 속도가 날 것으로 예상된다.

동원그룹은 동부익스프레스 인수 자금의 상당부분을 회사채나 차입금 등을 통해 조달했는데 신용평가사는 물론 투자자들도 재무상황 악화를 우려하고 있다. 지난해 한국신용평가는 동원산업의 부채비율은 109.6%(2016년 9월말 기준)에서 동부익스프레스 인수 후 211.7%로 높아질 것으로 예상하기도 했다.

동원그룹으로선 이번 매각을 조기에 마무리하고 차입금 상황에 나서야 한다는 압박을 받는 상황이다. 매각 대금으로 동원산업이나 동부익스프레스 중 어떤 회사의 차입금을 줄일지는 아직 정해지지 않은 것으로 알려졌다.

증권업계 관계자는 “동원산업 투자자들은 동부익스프레스 인수 후 재무상황이 악화된 것을 우려하고 있다”며 “주력 사업의 업황이 들쑥날쑥 하고 그간 투자 부담도 많았던 점을 감안하면 자산 매각 등 재무구조 개선에 속도를 붙여야 한다”고 말했다.

예비입찰은 다음달 27일 진행된다. 당초 다음달 17일로 예정했으나 자료 취합과 매각 구조 협의가 길어지며 일정을 10일 늦췄다. 일부 인수후보들이 매각 시점을 늦춰달라고 요청한 영향도 있었다. 예비입찰 직후 4주가량 실사에 들어가면 5월말이나 6월초 본입찰과 주식매매계약(SPA) 체결이 이뤄질 전망이다. 매각을 위한 사업부 분할이나 영업양도 절차는 그 이후로 예정돼 있다.

이미지 크게보기

이미지 크게보기