기관투자자 “후순위채 투자, 투심위 통과 쉽지 않아”

앞으로 나올 보험사들의 자본확충 어려움 예상

-

보험사들이 우후죽순 자본확충에 나서면서 투자자를 모으는 게 관건으로 떠올랐다. 후순위채, 신종자본증권 발행 물량은 이미 ‘공급과잉’ 상태란 평가가 나온다. 뒤늦게 자본확충에 나선 보험사들의 어려움이 예상된다.

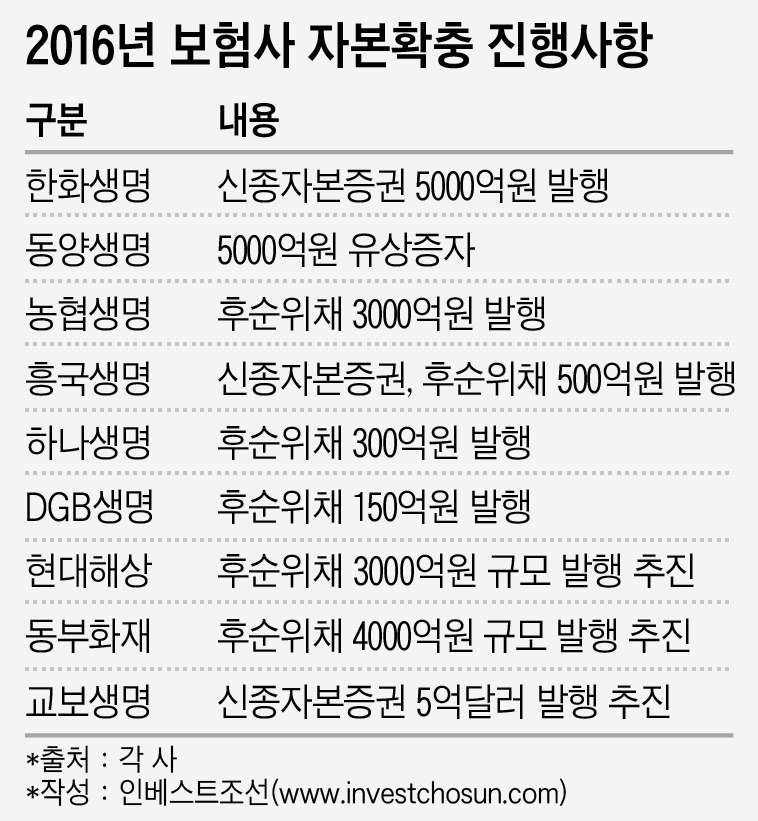

현대해상과 동부화재는 각각 3000억원, 4000억원 수준의 후순위채 발행에 나설 계획이다. 150%대 수준으로 떨어진 지급여력(RBC)비율을 높이기 위함이다. 농협생명은 3000억원 규모 후순위채 수요예측을 성공적으로 마쳤다. 이 외에도 흥국생명, 하나생명, DGB생명 등이 올해 후순위채를 발행했다. 말 그대로 후순위채 발행에 ‘봇물’이 터졌다.

-

보험사들의 후순위채 발행은 비단 올해에만 국한되지 않는다. 지난해부터 대다수의 중소형 보험사들은 후순위채 발행에 나섰다. 대형사들 중에선 한화생명과 교보생명이 신종자본증권 발행에 나서면서, 자본확충 대열에 합류했다. 앞으로도 후순위채, 신종자본증권을 통한 자본확충은 이어질 것으로 관측된다.

이러다 보니 보험사들로선 투자자 확보가 현안 문제로 떠오르고 있다. 지난 24일 수요예측을 실시한 농협생명의 후순위채의 경우 3000억원 발행에 8000억원의 자금이 몰렸다. 얼핏 보면 ‘흥행’이란 표현이 어울리는 결과다. 하지만 속내를 들여다보면 보험사들의 고민은 깊어질 수 밖에 없는 판국이다.

농협생명은 높은 금리로 투자자를 끌어 모았다. 7년물은 연 3.1%~3.6%, 10년물은 연 3.4%~4%, 콜옵션이 붙은 10년물은 연 3.1%~3.6% 수준의 금리를 제시했다. 국고채 10년물과 30년물 금리가 각각 2%초중반인 점을 감안할 때 3% 수준의 금리가 매력적으로 다가왔다는 설명이다. 투자자들의 눈높이는 올라가고 보험사 투자한도에도 제약이 있다 보니, 높은 금리가 아니고서는 투자 수요확보가 힘든 상황이다.

한 기관투자자는 “보험사 후순위채 발행이 공급과잉 상태라 금융지주계열 보험사 등이 아니고선 쉽사리 투자에 나서기 힘든 판국이다”라며 “투자한도에 여유가 없어 투자심의위원회 통과가 어려운 상황이다”라고 말했다.

그나마 투자에 나서는 기관투자자들의 눈높이는 점점 높아지고 있다. 농협생명 이전에 후순위채를 발행하려던 흥국생명은 발행을 한 차례 취소하기도 했다. 후순위채 발행을 위해 금융감독원에 증권신고서까지 냈지만, 예상보다 투자자들이 요구하는 금리수준이 높았기 때문으로 알려졌다.

후순위채 재 발행에 나서는 보험사들의 어려움도 예상된다. 이미 지난 2015년 말 4000억원 규모 후순위채를 한 차례 발행한 현대해상은 올해 다시금 후순위채 발행을 준비하고 있다. 투자포트폴리오를 다변화해야 하는 기관투자자들 입장에선 다시금 현대해상 후순위채를 담기는 쉽지 않다는 설명이다.

일부 보험사들은 증자를 택하려는 움직임을 보이고 있다. 지난해 60억원 규모의 후순위채를 발행한 KDB생명은 증자를추진하고 있다. 매각을 추진하기 위해선 가장 확실한 자본확충 수단인 증자를 택하는 게 낫다는 판단에서다.

신종자본증권의 경우 투자수요를 모으는 데 더욱 어려움을 겪을 것이란 관측도 나온다. 한화생명이 5000억원이란 대규모 신종자본증권을 찍음에 따라 다른 기관투자자들의 투자 수요에 제약이 있는 상황이다. 업계 내에선 교보생명이 신종자본증권 해외발행을 택한 이유도 국내에선 투자수요 확보가 쉽지 않기때문일 것이란 분석이다.

한 보험업계 관계자는 “앞으로 나올 보험사들은 투자수요를 모으기 위해선 이전보다 더 많은 비용을 지불해 야 할 것으로 보인다”라고 말했다.

이미지 크게보기

이미지 크게보기