PEF 신설 쉬워졌지만 대부분 소규모·메자닌·프로젝트 형태

모험자본보다 자금 중개자 증권사와 유사…양극화도 여전

-

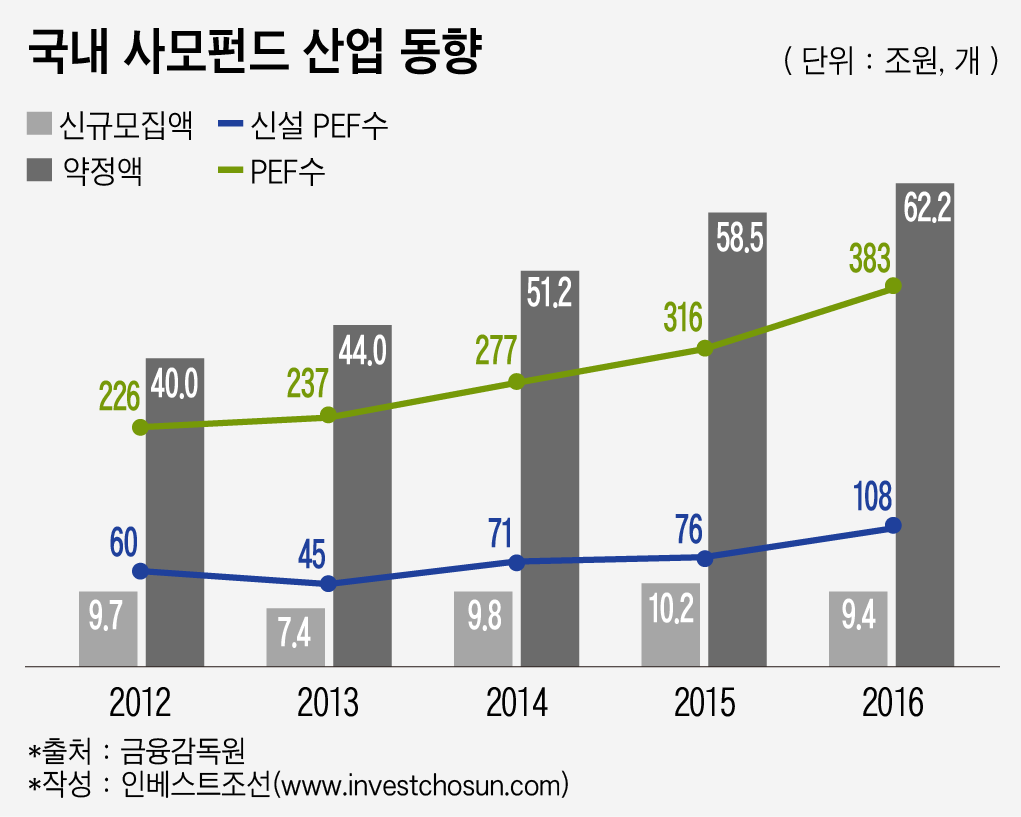

국내 사모펀드(PEF) 시장은 지난해 약정액 60조원을 넘어서며 성장을 이어갔다. 새 운용사들이 얼굴을 비출 기회가 늘긴 했지만 운용 규모가 작거나 단발성인 경우가 많았다. 무엇보다 메자닌 성격 PEF가 늘면서 모험자본이 아닌 기업에 자금을 공급하는 대행사 역할에 그치고 있다는 지적이 나온다.

지난 8일 금융감독원은 2016년 투자자(LP)들의 PEF 출자 약정액은 62조2000억원, 출자 이행액은 43조6000억원이라고 밝혔다. 새로 설립된 PEF(109곳) 처음으로 100곳을 넘어섰고, 해산 규모(42곳)도 역대 최대를 기록했다. 금감원은 신설에서 해산, 다시 신설까지 PEF 시장 성장의 선순환이 이뤄지고 있다고 평가했다.

-

출자자들은 PEF를 통한 대체투자를 강화하는 한편 다양한 투자 테마를 도입해 새 운용사의 진입 기회를 넓혀주고 있다. 정부 역시 시장 확대를 위해 각종 규제와 제도를 정비하거나 철폐해 가는 모습이다. 경험을 쌓은 후 자기 사업을 펼치고자 하는 운용역이 늘어나는 것도 PEF 시장 확대의 한 이유로 꼽히고 있다.

하지만 새로 등장한 운용사의 역할은 제한적이다. 대부분 투자실적(트랙레코드)이 부족한 소규모 운용사다 보니 블라인드PEF 보다는 상대적으로 위험부담이 적은 프로젝트 PEF 설립이 주류를 이루고 있다.

신설 PEF의 규모는 축소세다. 2013년에 새로 설립된 PEF의 평균 약정액은 1644억원에 달했지만 지난해는 862억원으로 거의 반토막이 났다. 같은 기간 1000억원 미만의 소형 PEF 비중은 51.1%에서 73.4%까지 높아졌다.

PEF 운용사 관계자는 “신설 운용사들이 많아지고 1호 PEF 설립 장벽도 낮아졌지만 대부분 프로젝트 PEF를 결성해 메자닌 투자를 집행하는 데 그치고 있다”고 말했다.

신생 운용사가 경영권거래(바이아웃)를 주도하기는 쉽지 않다. 자금을 상시 가지고 있는 곳은 드물기 때문에 공개경쟁 입찰에 참여해 성과를 내는 것은 상상하기 어렵다. 조용히 기업 오너와 경영권 매각 협상을 진행하더라도 뒤늦게 정보를 접한 블라인드 PEF 운용사에 기회를 빼앗기는 경우도 종종 벌어진다.

자연스레 신생 운용사의 영역은 기업의 자금 수요를 발굴하고 소수지분 등에 투자하는 데 국한될 수밖에 없다. 경영권 거래보다는 안전장치를 마련할 여지도 많아지지만 경영권을 행사해 기업 가치를 높이는 PEF 본연의 역할과는 거리가 멀다. 정부가 주문하는 ‘모험자본’ 모델과도 부합하지 않는다.

신생 운용사의 투자는 그 방식이나 자금의 출처가 다를 뿐 기업 자금조달을 대신한다는 점에서 증권사와 다를 바 없다. 먼저 거래를 발굴했다는 의미 이상을 부여하기 어렵다는 지적도 나온다. LP들도 신생 운용사에 큰 이익을 기대하거나 투자 및 관리를 위한 중간자 이상의 역할을 원하지 않는다.

-

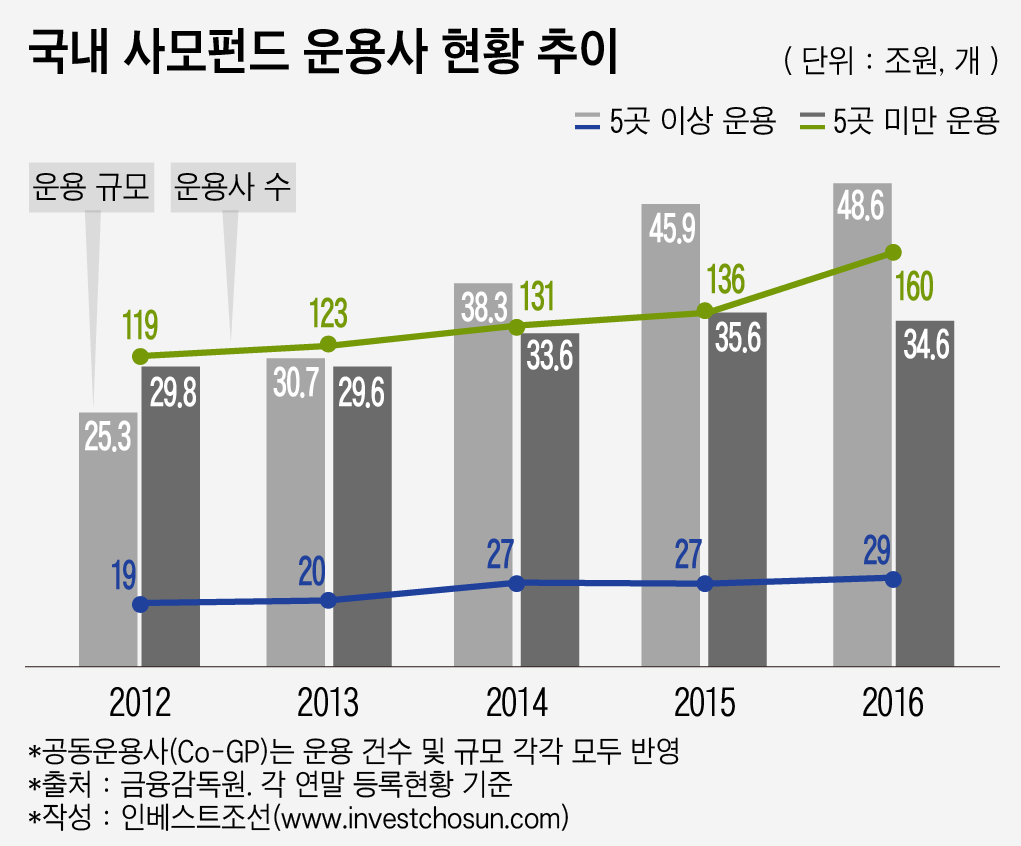

소형 메자닌 블라인드 PEF 운용만으론 그 역량을 인정받기 어렵다 보니 자리를 잡은 운용사와 신생 운용사의 격차도 좁혀지기 어려운 상황이다.

트랙레코드가 쌓인 운용사들은 출자 공모에 참여할 때마다 돈을 타간다. LP간 출자 조건이 상이할 경우 패러럴펀드(병행펀드) 방식까지 동원해 운용 규모를 키운다. 반면 신생 운용사가 후속 펀드나 블라인드 PEF를 결성하는 길목은 점차 좁아지고 있다는 평가가 나온다.

5곳 이상의 PEF를 운용하는 운용사 수는 2012년 19개사에서 지난해 29개사로 10곳이 늘어나는데 그쳤지만 이들 운용사의 전체 운용 규모는 거의 두 배 가까이 커졌다. 같은 기간 5곳 미만을 운용하는 운용사 수는 40곳 이상 증가했지만 그 증가폭은 5조원에도 미치지 못했다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기