‘한라’ 지난해 말 누적수익률 -25%

높은 변동성에 업계 신뢰 ‘하락’

-

‘헤지펀드 1세대’, ‘모멘텀 투자의 귀재’ 등 각종 수식어를 달고 다닌 브레인자산운용의 박건영 대표(사진)가 혹독한 시련의 시기를 보내고 있다. 수익률 부진이 지속되며 펀드 자금이 끊임없이 유출되고 있다. 운용업계 내에선 이미 시장의 신뢰를 잃었다는 평가마저 나온다.

-

박 대표는 마레에셋자산운용, 트러스톤자산운용 등을 거친 국내의 대표적인 펀드매니저다. 가는 곳마다 대표 펀드를 도맡아 맡으며, 고수익으로 시장의 기대에 부응해왔다. 2007년 트러스톤자산운용의 최고 투자책임자(CIO)로 재직하다 2009년 브레인투자자문(현 자산운용)을 세웠다. 1000억원 규모였던 운용자산을 불과 2년 만에 6조원까지 불리며 실력을 입증했다.

박 대표는 한국형 헤지펀드가 도입되던 2012년 헤지펀드 업계에 뛰어들었다. 그 해 7월 출시한 헤지펀드 ‘백호 1호’는 한때 누적수익률이 42.8%에 이르며 주요 헤지펀드 중 가장 높은 수익률을 기록했다. 시장에선 뛰어난 운용능력에 대한 찬사가 쏟아졌다.

이는 곧 마케팅 파워로 이어졌다. 지난 2014년 설정된 브레인자산운용의 3호 헤지펀드 ‘한라’는 전체 설정액 1160억원 중 1000억원 정도가 개인고객으로 채워졌다. 펀드 대부분이 출시와 동시에 개인투자자 자금으로 채워진 사례는 당시 ‘한라’가 유일했다.

하지만 좋은 시절은 오래 가지 못했다. 2015년을 기점으로 수익률이 널뛰기하기 시작 했다. 백두, 태백, 한라는 지난 2015년 각각 -8.45%, -6.25%, -9.9%의 수익률을 기록하며 국내 헤지펀드 중 최하위권에 해당하는 수익률을 기록했다.

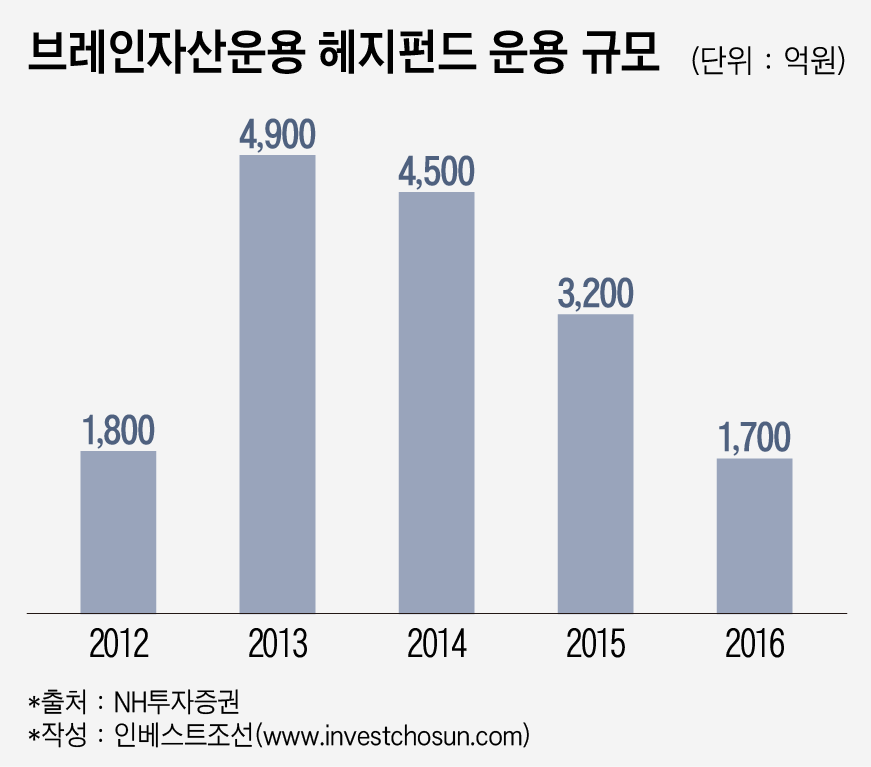

수익률 부진은 브레인자산운용에 대한 신뢰 하락과 자금 유출로 이어졌다. 2013년 한때 5000억원 규모였던 헤지펀드 운용규모(AUM)는 계속 하락곡선을 그리더니, 지난달 기준 1700억원 수준으로 줄었다. 헤지펀드 ‘한라’의 경우 설정 후 누적수익률이 지난달 말 기준 -25%까지 떨어졌다. 이 역시 전체 국내 헤지펀드 중에서도 최하위권에 해당한다.

-

브레인자산운용 헤지펀드의 가장 큰 문제점으론 변동성이 거론된다. 변동성은 헤지펀드 수익률의 변화를 나타내는 지표로 ‘절대수익’을 추구하는 헤지펀드의 핵심지표로 활용된다. 브레인자산운용의 헤지펀드 변동성은 5.65%~20.48%에 이른다. 코스피 인덱스의 변동성이 8% 내외인 점을 감안하면 헤지펀드가 20%의 변동성을 보인다는 점은 시장보다도 더 큰 변동성을 보여준다는 의미다.

변동성이 큰 중소형주 위주 투자방식이 문제점으로 거론된다. 삼성전자를 중심으로 한 정보기술(IT)주가 증시를 주도하는 상황에서 중소형주 중심의 투자가 수익률 하락과 높은 변동성을 가져왔다는 설명이다. 브레인자산운용 내부에서도 이를 두고 갈등이 있었던 것으로 전해진다.

한 펀드매니저는 “부진한 수익률로 박 대표가 투자 일선에서 물러났다는 말들이 나온다”라고 말했다.

증권가에선 박 대표가 현재의 위기를 돌파하기는 쉽지 않을 것으로 보고 있다. 이미 시장의 신뢰를 잃었다는 평가마저 나온다. 업계에선 출범 당시 롱-숏 전략을 바탕으로 한 절대수익을 추구한다고 했지만, 현재까지 드러난 결과로는 과연 제대로 된 헤지(hedge)를 했느냐에 대한 의문이 커지고 있다.

한 증권사 연구원은 “브레인자산운용은 변동성 관리가 안 되는 운용사로 헤지펀드 업계에선 낙인이 찍혔다고 보면 된다”라고 말했다.

이미지 크게보기

이미지 크게보기