실적·재무 측면에선 하향트리거 벗어나기 쉽지 않아

-

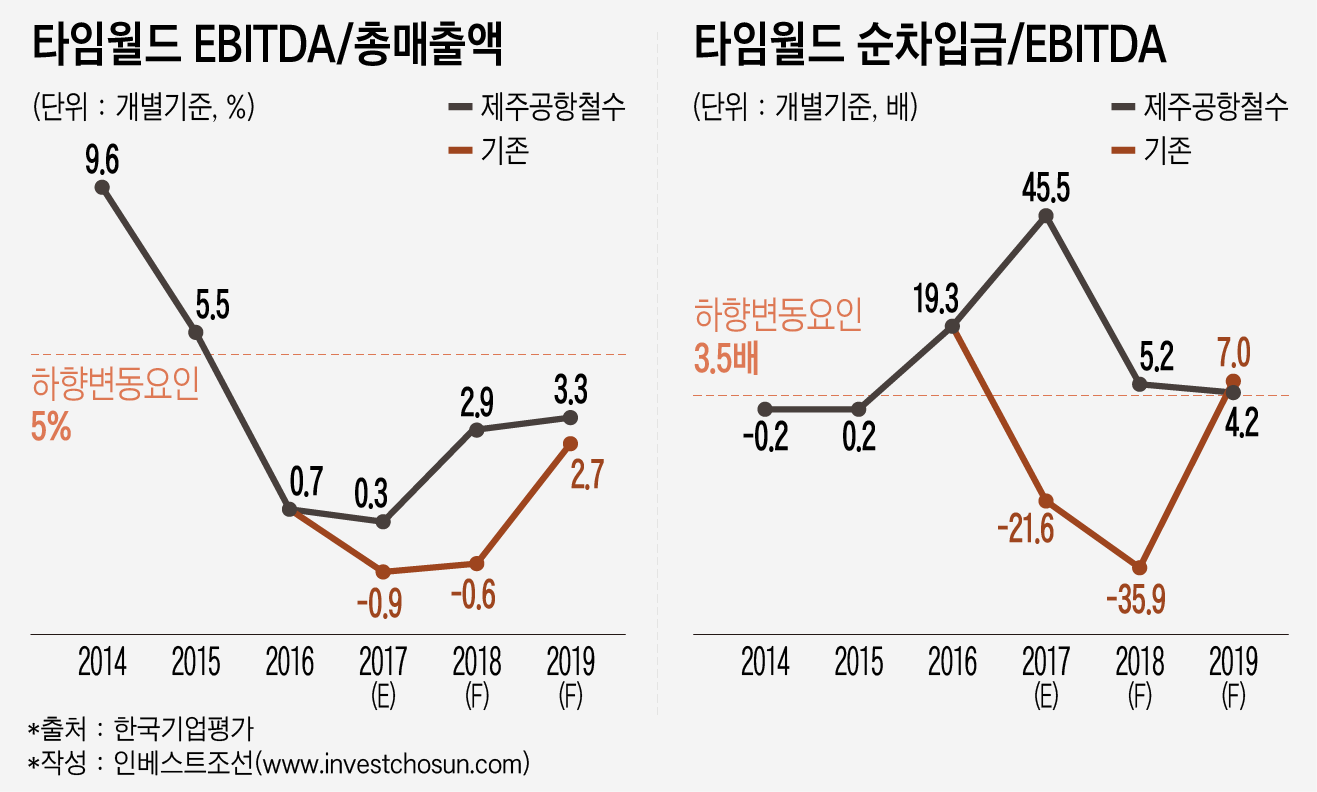

한화그룹에서 면세점업을 담당하고 있는 한화갤러리아타임월드(이하 타임월드)가 제주공항 면세점 사업에서 철수하기로 했다. 이로 인해 영업적자가 축소되고, 임차보증금이 유입돼 현금흐름이 개선될 전망이다. 하지만 신용등급 하향 가능성은 여전하다. 수익성과 재무 측면에서 하향 트리거 요건에서 벗어날 가능성이 커 보이지 않는다.

한국기업평가는 4일 이번 사업장 철수가 한화갤러리아와 타임월드 신용도에 영향을 줄 정도의 호재는 아니라고 평가했다. 단기적으로는 연간 240억원에 달하는 임차료가 사라진다. 또 위약금 20억원을 제외한 임차보증금 183억원을 환급 받아 면세사업 부진으로 저하된 유동성을 보완할 수 있게 됐다.

하지만 제주 공항 면세점의 매출 및 영업적자 규모가 갤러리아와 타임월드 실적에 미치는 영향이 크지 않다. 2016년 갤러리아 연결기준 총매출액과 타임월드 개별기준 총매출액 중 제주 공항면세점의 비중은 각각 4.3%, 10.7%에 불과하다. 제주공항 면세점의 2017년 1~5월 누적 영업적자 규모(-62억원)는 같은 기간 서울 시내면세점의 3분의 1 수준에 그친다. 결국 갤러리아와 타임월드 수익성과 재무구조가 개선되기 위해서는 서울 시내면세점의 실적 개선이 필요한 상황이다.

하지만 전망이 밝지 않다. 특히 타임월드의 경우 2019년까지 등급 하향 조건에서 벗어나기가 쉽지 않은 것으로 나타났다. 현재 등급이 A-(부정적)임을 감안하면 몇 년 안에 B급으로 강등될 수 있다는 얘기다.

-

특히 상각전영업이익(EBITDA) 대비 순차입금 지표는 상향 요건을 갖추기가 어렵다. 서울 시내면세점의 실적이 저조하고 재고부담이 커 현금흐름 개선을 방해하고 있기 때문이다. 갤러리아의 경우 백화점 5개점이 면세점 부진을 완충할 수 있지만, 타임월드는 면세점 부진을 보완할 수 있는 백화점 사업 규모가 작고 자산 매각 등 자금 확보도 이뤄지지 않았다. 한기평은 타임월드가 EBITDA 대비 순차입금 지표 상 2019년에도 하향변동 요인 조건을 초과할 가능성이 크다고 보고 있다.

한기평은 타임월드의 자산 매각 가능성을 염두에 두고 있다. 2017년 3월말 기준 타임월드는 918억원 규모의 한화생명보험 지분(지분율 1.8%)과 391억원 규모의 한화투자증권 지분(지분율 4.7%)을 보유하고 있다. 지분 매각 시 단기적으로 차입금 전액을 상환하고, 잉여현금을 확보할 수 있다고 한기평은 분석했다.

한기평은 “갤러리아와 타임월드, 양사의 신용도는 면세점 부진을 완충할 수 있는 백화점 실적의 지속가능성, 면세점 영업적자 폭의 개선가능성, 계열로부터의 재무적 지원 수혜가능성 등에 의해 결정될 전망”이라며 “재무구조 개선을 면밀히 모니터링한 후 신용등급에 반영할 예정”이라고 밝혔다.

NICE신용평가 역시 "63면세점의 경우 2016년 기준 회사 순매출의 52%를 점하고 있으며 400억원 이상의 영업적자 발생으로 회사의 영업적자의 주요인으로 작용하고 있다"며 "63시내면세점의 사업안정화가 회사의 신용도와 관련한 사업상 주요 모니터링 요소이며, 재무적으로는 보유지분 등 자산매각을 통한 재무구조의 개선도 점검 요소"라고 설명했다.

이미지 크게보기

이미지 크게보기