여신업법상 계열사 출자한도에 막히며 출자액 제한

-

미래에셋대우 우선주 1200억원어치를 배정받은 미래에셋캐피탈이 300억원 규모로만 청약하기로 결정하며 그 배경에 관심이 모이고 있다. 미래에셋캐피탈은 인수단에 전량 소화 의지를 피력했지만, 자본 규제로 인해 참여 규모를 줄일 수 밖에 없었던 것으로 분석된다.

미래에셋캐피탈은 21일 이사회를 열고 미래에셋대우 우선주 유상증자 과정에서 배정받은 2456만여주 중 600만주에 대해 청약하기로 결의했다. 우선주 주당 발행가는 5000원으로 총 300억원 규모다.

당초 삼성증권·KB증권 등 인수단에서는 미래에셋캐피탈이 배정받은 1228억원 전량에 대해 청약에 참여해주길 기대했다. 자금력이 부족했던 것도 아니었다. 미래에셋캐피탈은 이달 초 2300억원규모 회사채 발행에 성공했다.

미래에셋캐피탈 역시 전량 청약에 긍정적이었다. 일부 기관투자가는 마케팅 과정에서 미래에셋캐피탈의 '적극적인 참여 의사'를 감안해 유상증자 참여 규모를 결정하기도 했다는 후문이다.

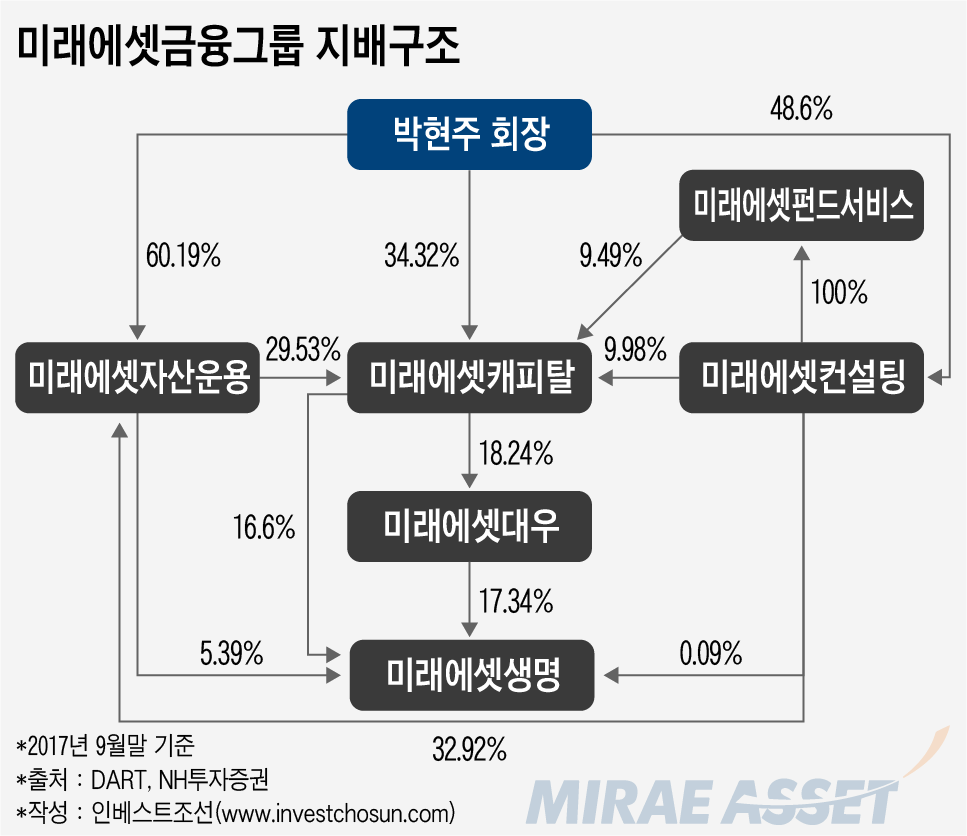

그럼에도 불구, 청약 규모를 줄인 건 지배구조의 한계 때문이었다는 지적이다. 미래에셋캐피탈은 지주회사 강제전환을 피하기 위해 자회사 출자지분 가액이 총자산의 50%를 넘기는 상황을 피해왔다. 또 여신전문금융업법상 계열사 지분 출자액이 자기자본의 150%를 넘지 않아야 한다.

미래에셋캐피탈은 지난해 하반기 약점으로 지목받아온 계열사 지배구조를 일부 손질했다. 나름의 준비를 한 셈이다. 덕분에 지난해 말엔 일부러 단기차입금을 늘려 총자산을 부풀리지 않고도 규제에서 벗어날 수 있었다.

부동산114를 외부에 매각하고, 미래에셋생명을 자회사에서 제외한 게 대표적이다. 미래에셋캐피탈은 장부가액이 1700억여원에 달하는 미래에셋생명 지분(19%)을 종속기업이나 관계기업 투자지분이 아닌, 매도가능증권으로 재분류했다.

자회사인 미래에셋대우가 네이버와 전략적으로 자사주를 맞교환하며 미래에셋생명에 대한 간접 지분율이 줄어든 까닭이다. 여기에 미래에셋대우에 미래에셋생명 지분 5.5%에 대한 의결권을 위임하며 직간접 지분율을 18%대로 낮췄다. 회계상 '유의미한 영향력'(지분율 20% 이상) 아래로 영향력을 조정하며 종속기업에서 제외한 것이다.

미래에셋생명 지분을 제외하고 나면 미래에셋캐피탈의 공정거래법상 자회사 출자규모는 미래에셋대우 지분 1조원만 남는다. 미래에셋캐피탈의 연말 결산 기준 총자산은 2조2000억원 수준으로 알려졌다. 지주회사 전환을 피하면서도 1000억원 정도의 자회사 추가 투자여력이 있었던 셈이다.

문제는 여신업법이었다. 여신업법은 단순한 자회사(종속회사·관계회사) 투자 지분 뿐만 아니라 '대주주 및 대주주의 특수관계인'에 대한 출자 전체를 규제한다. 대주주의 특수관계인에는 '계열사'가 포함된다.

미래에셋캐피탈의 현재 자기자본 규모는 8200억여원으로, 여신업법에 의한 자회사 출자한도는 1조2400억여원이다. 미래에셋생명 출자 지분을 포함하면 미래에셋캐피탈의 현재 계열사 출자액은 1조2000억여원에 달한다. 한도가 빠듯했던 셈이다.

미래에셋캐피탈은 "최대주주로서 책임과 역할을 다하기 위해 유상증자 전액 참여를 위한 여러가지 방안을 검토했지만, 여신업법을 준수하기 위해 최대한도 금액인 300억원으로 참여를 결정했다"고 밝혔다.

앞서 진행된 미래에셋대우 우리사주조합 청약률은 114%를 기록했다. 우리사주조합이 1400억원, 미래에셋캐피탈이 300억원을 투자한 셈이다. 남은 5300억원은 21~22일 구주주 청약, 26~27일 일반공모 청약을 통해 소화될 예정이다.

이미지 크게보기

이미지 크게보기