셀트리온홀딩스 보유 셀트리온 20% 가치만 10조원 넘어

주가 하락도 방어...일반 주주들보다 크게 대우받아

-

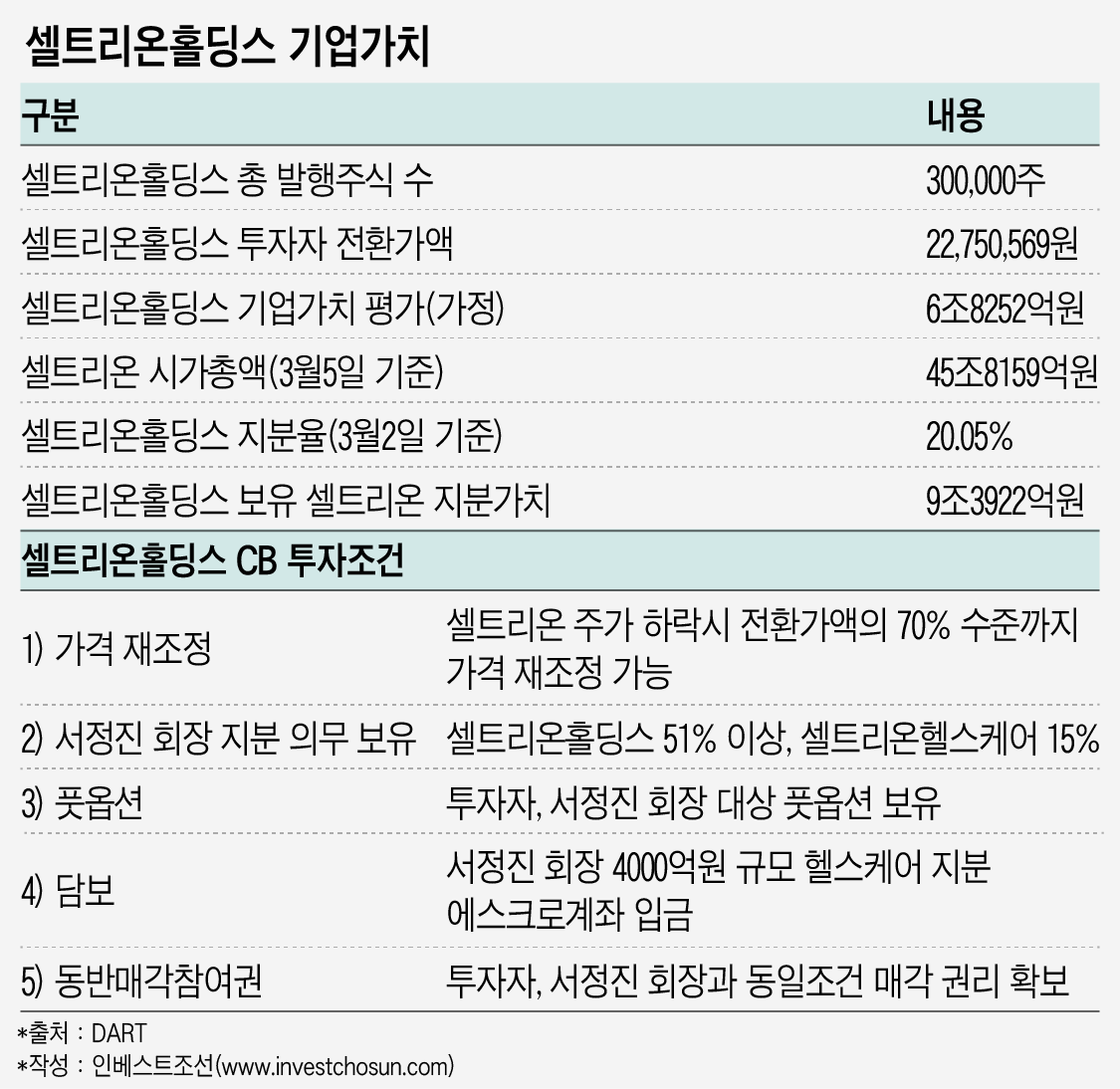

임석정 전 CVC 한국회장이 조성한 '제네시스 1호 유한회사'(이하 제네시스 유한회사)가 셀트리온홀딩스의 기업가치를 7조원으로 평가했다. 셀트리온홀딩스가 보유한 셀트리온 주식의 현재 지분 가치만 약 10조원에 달하는 점을 고려하면 상당히 낮은 수준이다.

이밖에도 풋옵션ㆍ리픽싱ㆍ담보제공시 허가요건 등 다채로운 조항이 추가됐다. 투자자로서는 상당히 유리한 조건인 반면, 서정진 셀트리온 회장이나 다른 셀트리온 주주들로서는 적지 않은 부담이 가는 조건으로 풀이된다.

공시된 자료에 따르면 제네시스 1호 유한회사는 두 가지의 구조로 셀트리온홀딩스 전환사채(CB) 에 2000억원을 투자한다. 이 가운데 960억원 규모의 전환사채는 셀트리온홀딩스 보통주로, 나머지 1040억원은 의결권이 있는 셀트리온홀딩스 상환전환우선주(RCPS)로 전환될 수 있다. 두 구조 모두 5년 만기에 만기금리는 6%다.

-

투자조건으로 서정진 회장은 의무적으로 셀트리온홀딩스와 셀트리온헬스케어의 지분을 각각 51% 이상, 15% 이상을 유지해야 한다. 경영권에 문제가 생겨 투자금 회수에 차질이 없도록 하기 위한 조치로 해석된다.

아울러 제네시스 유한회사가 요구할 경우, 서정진 회장은 이들이 전환해 보유할 보통주ㆍ우선주를 의무적으로 사줘야 한다. '풋옵션'(Put Option)이 추가됐다는 의미. 얼마에, 언제까지 사줘야 하는지 등은 이번에 공개하지 않은 주주간계약(SHA)에 따라 진행된다.

행여 풋옵션이 실행되더라도 서 회장이 돈이 없다면 효력이 없다. 이에 따라 제네시스는 풋옵션을 실행했을 때 원리금을 받아내기 위한 '담보'를 요구했다. 서정진 회장이 보유한 셀트리온헬스케어 지분이 그것. 에스크로 계좌에 미상환금액의 200%에 상당하는 셀트리온 헬스케어 주식을 서정진 회장이 예치해야 한다. 여기에 질권이 설정된다. 이 셀트리온헬스케어 지분은 전환사채나 우선주 상환요청이 들어올 때도 사용될 수 있다.

비상장사인 셀트리온홀딩스 투자를 위해, 상장사인 셀트리온헬스케어 지분을 담보로 묶어놓았다는 의미다.

또 셀트리온 계열의 핵심인 '셀트리온' 주가가 떨어지면 제네시스 유한회사가 투자한 CB의 전환가액도 바뀐다. 이른바 리픽싱(Refixing)조건으로, 셀트리온 주가가 떨어지면 떨어질수록 제네시스가 받아갈 수 있는 셀트리온홀딩스 주식, 그리고 지분율이 더 높아지는 구조다. 기준가격 대비 70%까지 전화가액 조정이 가능하다.

셀트리온홀딩스에 대한 '기업가치' 평가도 상당히 낮게 배정됐다. 셀트리온홀딩스 주식에 대한 전환가액은 2275만569원으로, 이로서 발행되는 지분을 환산하면 이번 투자에서 셀트리온홀딩스 지분 100%에 매겨진 가격은 약 7조원에 그친다.

셀트리온홀딩스가 보유한 셀트리온 지분 20%의 시가만 10조원에 달하는 상황인데 이보다 낮게 매겨 투자를 유치했다는 뜻. 여기에다 서 회장이 주주간 계약의 의무사항에 대해 중대한 위반을 범했을 경우 이에 대한 시정조치가 없으면 조기상환 할 수 있는 권리도 확보했다.

결국 이번 투자는 서정진 회장측이 임석정 펀드에 상당한 '메리트'를 주었다는 의미로 풀이된다. 투자자들로서는 투자실패에 대한 부담이 크게 줄어든 반면, 다른 셀트리온 주주들 입장에서보면 상당한 '특혜'를 제공한 셈이 된다.

한 투자금융(IB)업계 관계자는 “여러 안전장치들로 인해 은행들도 CB 발행에 주요 투자자로 참여할 수 있었다”라며 “금리 조건 보다는 추후 담보로 잡은 셀트리온헬스케어의 지분가치 상승을 염두에 둔 거래에 무게가 있다”라고 말했다.

이미지 크게보기

이미지 크게보기