"KB證, 리스크 관리 강화하면서도 수익성 좋아졌다"

신한證은 수익성 높이는 과정에서 자본적정성 희생

-

KB증권이 자기자본, 순이익 규모에 이어 신용등급도 신한금융투자를 제쳤다. KB금융그룹과 신한금융그룹간 리딩뱅크 싸움이 치열해지는 가운데, 신한금융은 반전의 실마리를 좀처럼 잡지 못하는 모양새다.

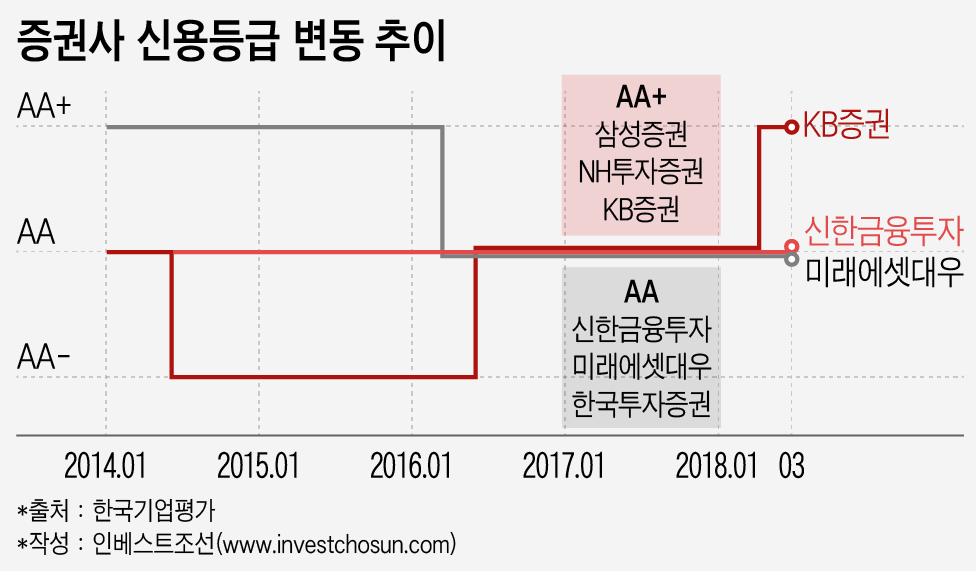

한국기업평가는 지난 23일 KB증권의 무보증사채 및 파생결합사채 신용등급을 기존 AA(안정적)에서 AA+(안정적)으로 한 단계 상향 조정했다. 지난 2016년 AA-에서 AA로 등급을 회복한 이후 1년 반만에 추가 상승이 이뤄진 것이다. AA+ 신용등급을 보유하고 있는 국내 증권사는 KB증권 외에 삼성증권, NH투자증권 정도다.

이번 등급 상승으로 KB증권은 4년째 같은 등급(AA)을 유지하고 있는 신한금융투자를 앞서게 됐다. 신한금융투자는 2016년 지주로부터 5000억원의 증자 지원을 받으며 종합금융투자사업자(대형IB) 지위를 얻었지만, 당시 등급이 상향 조정되진 않았다.

KB증권의 등급이 상향 조정된 핵심 원인으론 리스크 관리 능력이 좋아졌다는 점이 꼽힌다. 은행과 지주에서 업력을 쌓은 리스크 관리 전문가 정영삼 상무가 선임된 이후 관련 조직과 인력이 확충됐다.

보수적 관리 기준이 적용되며 2015년말 3조2600억원에 달했던 우발채무 규모가 지난해 말 2조6600억여원으로 크게 줄었다. 2016년 3월말 242.2%까지 하락했던 총위험액 대비 영업용순자본 비율은 지난해 말 306.2%로 올랐다. 5대 초대형IB 중 최고 수준이다.

보수적인 리스크 관리에도 수익성은 더 좋아졌다. KB증권의 지난해 연간 순이익은 2717억원으로 전년대비 2배 늘었다. 신용평가사에서 중요하게 생각하는 지표인 판매관리비 대비 영업순수익 비율은 2016년 82%에서 지난해 66.6%로 크게 떨어졌다.

신한금융투자는 가장 최근인 지난 2월 무보증사채 신용평가에서 AA 등급을 유지했다. 사업안정성과 재무건전성이 우수한 수준이라는 평가였다.

신한금융투자는 지난해 2119억원의 당기순이익을 기록했다. 2016년 1154억원 대비 83.6% 성장한 규모다. 다만 이 과정에서 우발채무 및 집합투자증권과 관련한 위험인수가 이어졌다.

신한금융투자의 총위험액 대비 영업용순자본 비율은 지난해 9월말 기준 235.7%를 기록했다. 2016년말 346.3% 대비 110.6%포인트 떨어진 수치다. 같은 기간 우발채무 규모도 8021억원으로 전년말 대비 3864억원 늘었다.

수익성을 위해 자본적정성을 일부 희생한 셈이다. 이 같은 성장이 지속되려면 추가적이 자본확충이 필요하지만, 지금은 지주의 여력이 마땅치 않은 상황이다.

신한금융지주는 이중레버리지비율이 이미 127%에 달해 추가적인 계열사 지원이 쉽지 않다. 게다가 최근 생명보험사 인수를 검토하고 있다. 신한금융투자의 자기자본수익률(ROE)은 6.7%로 그룹 평균인 9.2%보다 크게 낮다. 자본을 우선 배정하려면 '증권을 키워야 한다'는 그룹 내 합의가 필요하다는 지적이 나오는 부분이다.

금융권 관계자는 "신한금융투자는 지난 2014~2015년 실적을 위해 파생결합증권 판매를 크게 늘렸다가 이를 감당하지 못해 지주에 증자를 요청했던 전력이 있는 계열사"라며 "신한금융지주의 고민이 깊을 상황"이라고 말했다.

이미지 크게보기

이미지 크게보기