LG화학보다 신용등급은 높지만

사업·재무 모두 만족시키진 못해

-

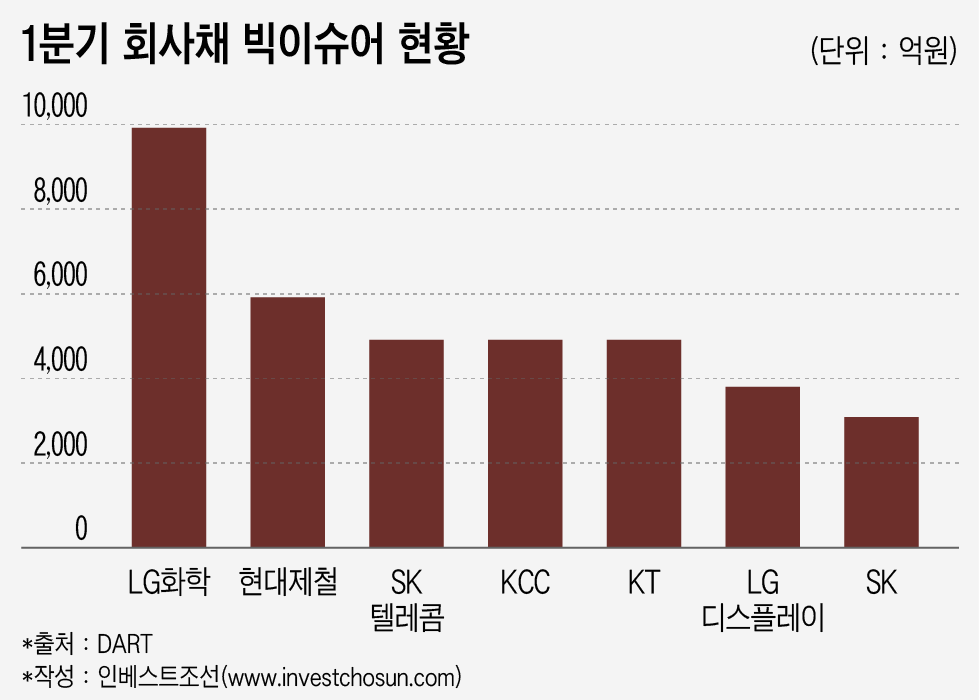

올해 1분기 회사채 시장의 주인공은 역시 LG화학이다. 지난해 7월 역대 최대 규모인 8000억원의 회사채를 발행하더니 올해는 사상 첫 1조원 회사채 발행이라는 이정표를 세웠다.

당초 LG화학은 5000억원어치의 회사채 발행을 계획하고 투자자 모집에 나섰다. KB증권, 한국투자증권, NH투자증권, 미래에셋대우 등 전통적인 채권자본시장(DCM) 강자들은 물론 신한금융투자, IBK투자증권까지 총 6곳의 증권사가 대표주관을 맡을 정도로 기대감은 컸다.

그리고 수요예측에서 2조원이 넘는 기관 수요가 몰렸고, 회사는 발행 금액을 두 배로 상향한 1조원으로 책정했다. 채권 금리도 전 구간 민간평가사 평균 금리보다 낮은 수준에서 책정됐다.

-

‘1조원’은 규모가 크지 않은 국내 회사채 시장에서 상징적인 의미가 있다. 그렇다면 제 2의 LG화학은 등장할 수 있을까. 이 질문에 대한 대답은 “어렵다”는 게 지배적이다. 민간 기업 중에서 LG화학(AA+)보다 신용등급이 높은 기업은 AAA의 현대자동차, SK텔레콤, KT 정도다. 하지만 국내 AAA 기업들도 1조원 발행은 쉽지 않다는 평가다.

회사채 시장에서 재무안정성을 제외한 사업 안정성, 미래 성장성 등을 보여줄 수 있는 회사는 LG화학 정도라는 게 냉정한 시각이다. 통신사들은 사업안정성 측면에선 나쁘지 않지만 미래 청사진이 불투명하다는 것, 현대자동차는 사업 안정성과 미래 성장성 모두 불확실하다는 것이다.

DCM 관계자는 “LG화학은 LG그룹의 핵심 계열사로서 현재는 물론 미래에도 존재감을 보여줄 수 있는 준AAA급 기업으로 보고 있다”며 “삼성전자를 제외하면 자신감 있게 1조원을 조달하겠다고 나설 수 있는 기업은 거의 없을 것”이라고 전했다.

기업들이 금리 인상 전에 서둘러 자금 조달에 나섰다는 점을 생각하면 향후 회사채 발행시장은 한동안 숨 고르기 국면에 접어들 것으로 보인다. 하지만 우량 회사채에 대한 수요는 여전하기 때문에 대규모 자금이 필요만 하다면 우량기업들의 ‘빅 이슈어(Big Issuer)’ 귀환을 기대해 볼만 하다.

이미지 크게보기

이미지 크게보기