상장 전까진 SK루브리 高수익 모회사에도 좋지만

상장 후 이해관계 바뀔 우려...'원가구조 살필 것'

-

"모·자(母子) 관계인데다 수직계열화된 두 대기업 계열사가 모두 상장사일 경우, 딜레마가 생깁니다. 어느 쪽의 실적을 우선 배려할 것이냐. SK루브리컨츠도 상장 과정에서 이 부분을 잘 설명해야 할 겁니다." (한 중견 자산운용사 공모주 운용역)

기업공개(IPO)를 추진 중인 SK루브리컨츠의 기업 가치를 평가할 변수 중 하나로 모회사와의 거래 관계가 꼽힌다.

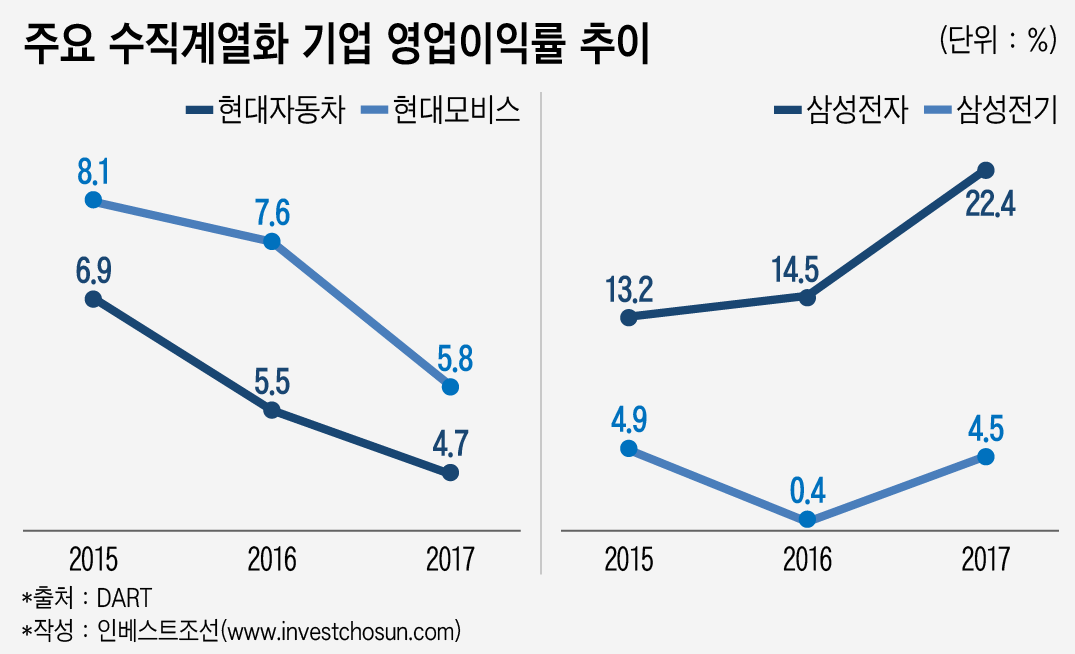

주력 계열사의 수익 보전을 위해 다른 계열사가 완충지대 역할을 담당하는 구조가 SK이노베이션과 SK루브리컨츠 사이에도 적용될 지 살펴볼 필요가 있다는 것이다. 국내 상장사 중 대표적인 사례로는 삼성전자와 삼성전기, 그리고 현대자동차와 현대모비스 등이 꼽힌다.

SK루브리컨츠의 핵심 사업은 기유(Base Oil) 판매다. 윤활유의 원료다. 매출의 87%, 영업이익의 92%를 차지한다. 기유는 원유의 고도정제 과정에서 만들어지는 미전환 잔사유(UCO)를 원료로 한다. 고품질 UCO를 안정적으로 공급받는게 기유 사업의 핵심이다.

SK이노베이션은 정유 부문에서 완전한 수직계열화를 이루고 있다. SK루브리컨츠 역시 UCO의 '상당 부분'을 SK이노베이션의 100% 자회사인 SK에너지로부터 공급받는다.

구체적인 수치를 밝히진 않고 있지만, 계열사간 내부거래 내역을 통해 일부 추정이 가능하다. SK루브리컨츠는 지난해 UCO 등 원료 매입에 1조8900억여원을 썼다. 같은 해 SK에너지와의 특수관계인 거래에서 9800억여원을 매입했다.

-

100% 자회사였던 지금까지는 SK이노베이션-SK에너지-SK루브리컨츠의 이해관계가 완전히 일치했다. 상장 공모가 끝나면 이 같은 구도는 약간 바뀐다. SK루브리컨츠의 지분 30%가 외부에 분산되는 까닭이다. SK루브리컨츠가 올리는 수익이 이전처럼 100% SK이노베이션의 것이 되지 못한다. 배당에서도 외부 주주를 배려해야 한다.

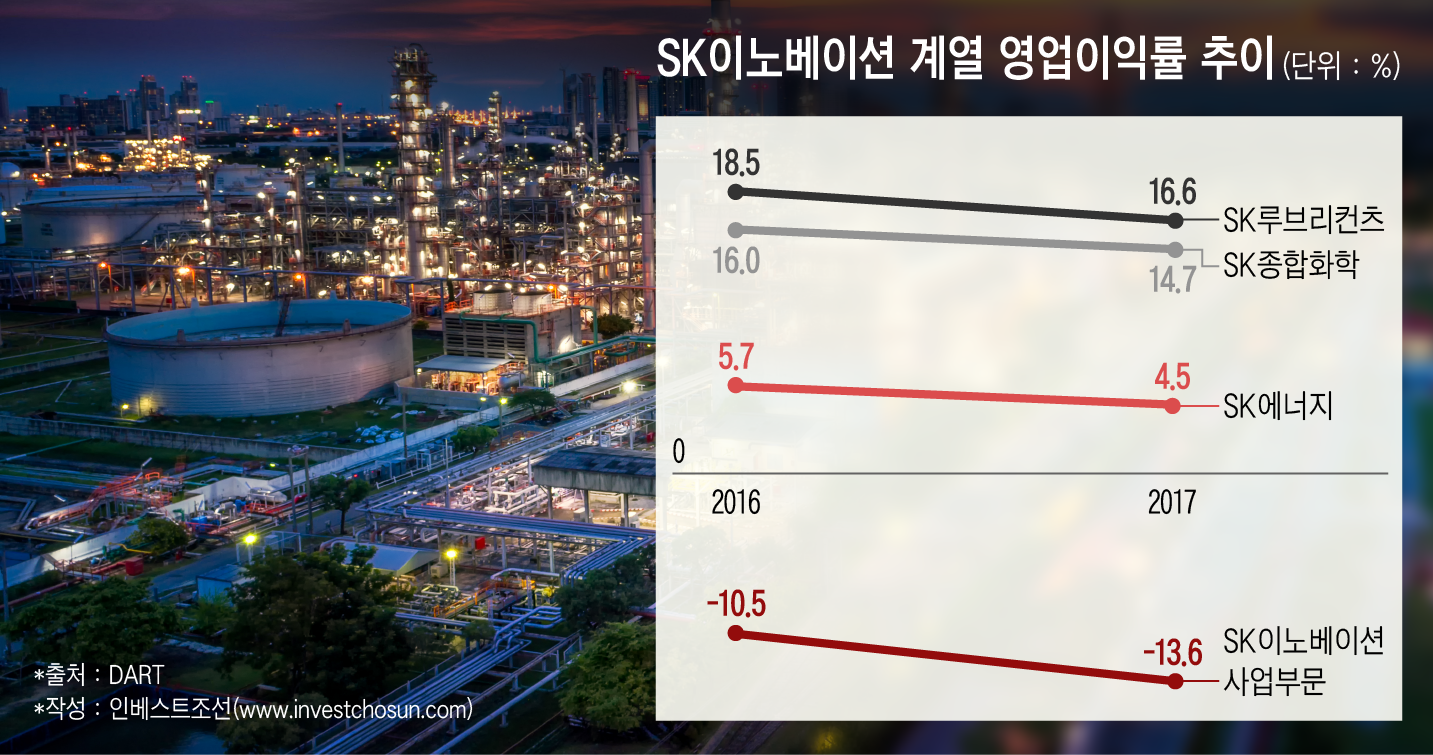

지난해까지 루브리컨츠는 SK이노베이션 계열사 중에서 가장 높은 영업이익률을 기록해왔다. 지난해 보수적인 업황에서도 마진율이 떨어지는 폭이 SK이노베이션 본사 사업부문이나 SK에너지보다 훨씬 적었다.

SK이노베이션 입장에선 상장 이전까진 SK루브리컨츠가 높은 수익을 내는 것이 유리했다. 구주 매출을 통해 대규모 현금을 마련할 수 있는 까닭이다.

실제로 SK루브리컨츠는 지난해 5000억원이 넘는 영업이익률을 기록했고, 이를 바탕으로 주가순이익비율(PER) 기준, 모회사보다 훨씬 공격적인 밸류에이션의 공모가를 제시했다. SK이노베이션은 SK루브리컨츠 지분을 매각해 1조원에 달하는 현금을 손에 쥐게 된다.

상장 이후엔 이런 이해관계가 달라질 수 있다는 게 투자업계의 우려다.

SK루브리컨츠도 이 같은 우려를 인지하고 있다. SK루브리컨츠는 증권신고서의 투자위험요소 항목에 '특수관계자 거래와 관련된 위험'을 구체적으로 공개했다. '독립당사자간 거래 원칙을 준수하지 않는다면 세금 당국으로부터 제재를 받을 수 있다'는 내용이다.

SK에너지 외에 기유를 공급받는 통로를 넓히기 위해 페르타미나(인도네시아), 니폰오일앤에너지(일본), 렙솔(스페인) 등 글로벌 정유업체들과 조인트벤처(JV)를 세우기도 했다. JV에 대한 SK루브리컨츠의 지분율은 65~70% 수준이다.

다른 운용사 운용역은 "눈에 띄게 한쪽에 유리한 거래는 하기 어렵지만, 원가 변동 부담을 전가하는 시점을 조정하는 방법 등을 통해 얼마든지 실적에 영향이 미칠 수 있다고 판단한다"며 "원가 및 원재료 조달 구조에 대해 살펴보고 적정 공모가를 추정할 계획"이라고 말했다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기