SPC 경영권 확보 어렵다는 점도 고려

FI는 SPC 활용…1.7兆 차입금은 차환

-

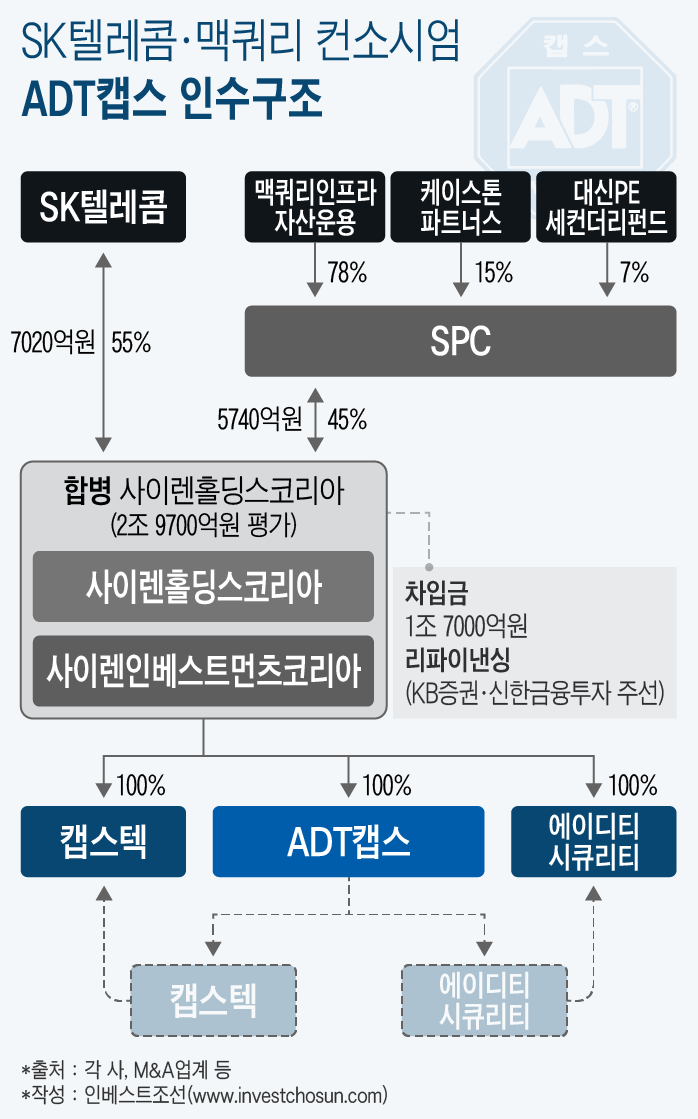

SK텔레콤이 별도의 특수목적법인(SPC)을 설립하지 않고 ADT캡스에 직접 투자한다. 고손회사(高孫ㆍ증손자회사 아래) 보유를 금지하는 지주회사 행위제한을 충족하기 위함이다. 여러 단계로 나뉘어 있던 ADT캡스 지배구조도 간소화하기로 했다. SK텔레콤이 SPC 경영권 지분 확보가 어렵다는 점도 고려됐다.

SK텔레콤은 지주사 SK㈜의 자회사다. 공정거래법에 따라 그 자회사(손자회사) 지분은 40%(상장사는 20%) 이상 보유해야 한다. 손자회사는 그 자회사(증손회사) 지분 100%를 보유해야 하고, 증손회사는 국내계열회사(고손회사) 주식을 소유할 수 없다.

SK텔레콤이 현재 상태에서 ADT캡스를 인수한다면 SK㈜-SK텔레콤–사이렌홀딩스코리아–사이렌인베스트먼츠코리아-ADT캡스-캡스텍·에이디티시큐리티로 이어지는 지배구조가 만들어진다. 지주회사 행위제한에 위배된다. SPC까지 활용한다면 한 단계 더 복잡해진다.

SK텔레콤은 사이렌홀딩스코리아 지분 55%를 7020억원을 들여 직접 인수하기로 결정했다. 자회사 사이렌인베스트먼츠코리아와 합병한 후 존속하는 사이렌홀딩스코리아 지분을 직접 인수하는 구조를 짜서 지배구조를 한 단계 줄였다.

ADT캡스 자회사들은 사이렌홀딩스코리아 자회사로 끌어올리기로 했다. 손자회사 사이렌홀딩스코리아가 증손회사들의 지분을 100% 보유하는 형태가 된다.

SK텔레콤은 “공정거래법 상 고손회사를 둘 수 없기 때문에 이러한 인수 구조를 짰다”고 밝혔다.

SK텔레콤이 SPC를 활용한다면 경영권을 확보하기도 쉽지 않다. 관련법에 따르면 투자목적회사는 경영참여형 사모집합투자기구 또는 그 기구가 투자한 투자목적회사의 출자비율이 50% 이상이어야 한다. SK텔레콤이 투자목적회사 지분 50%을 가져가기 어렵다. 그 아래 회사에 대한 영향력도 줄어들 수밖에 없다.

재무적투자자(FI)들은 SPC를 활용할 전망이다. 사이렌홀딩스코리아 지분 45%를 맥쿼리인프라자산운용 컨소시엄이 SPC를 통해 5740억원에 인수한다. 맥쿼리(78%) 외에 케이스톤파트너스(15%), 대신에스케이에스세컨더리 사모펀드(7%)가 SPC 주주로 참여하는 것으로 알려졌다.

FI들은 향후 ADT캡스 기업공개(IPO)를 통해 투자금을 회수할 계획이다. 대기업집단에 들어가고 확장성도 커졌기 때문에 IPO가 무난히 이뤄질 것으로 낙관하는 분위기다. 다만 드래그얼롱&콜옵션 등 IPO 무산 시 행사할 수 있는 안전 장치는 SK텔레콤으로부터 얻어내지 못한 것으로 전해졌다.

칼라일그룹은 2014년 ADT캡스를 19억3000만달러(약 2조650억원)에 인수하며 1조원 이상을 금융권에서 빌렸다. 2015년과 2017년 두 차례 리파이낸싱을 거쳤고 1조7000억원가량의 차입금이 남아 있다.

칼라일그룹은 매도자금융 제공을 검토했었으나 새로운 대주단이 리파이낸싱을 진행하기로 했다. KB증권과 신한금융투자가 주선사다. 선순위 차입금 금리는 4% 추중반이 될 전망이다.

이미지 크게보기

이미지 크게보기