높은 수수료 불고 대부분 외국계IB 주관

해외 투자자 네트웍·보안에 '강점'

-

주식시장 마감 이후 지분을 불특정 다수 투자자에게 넘기는 시간외대량매매(블록딜) 시장은 외국계 투자은행(IB)의 전유물이 된지 오래다. 비교적 높은 수수료에도 불구하고 대기업과 기관투자가들의 외국계IB 선호현상이 짙어지면서 국내 증권사들은 블록딜 시장에서 설 자리를 잃어가고 있다.

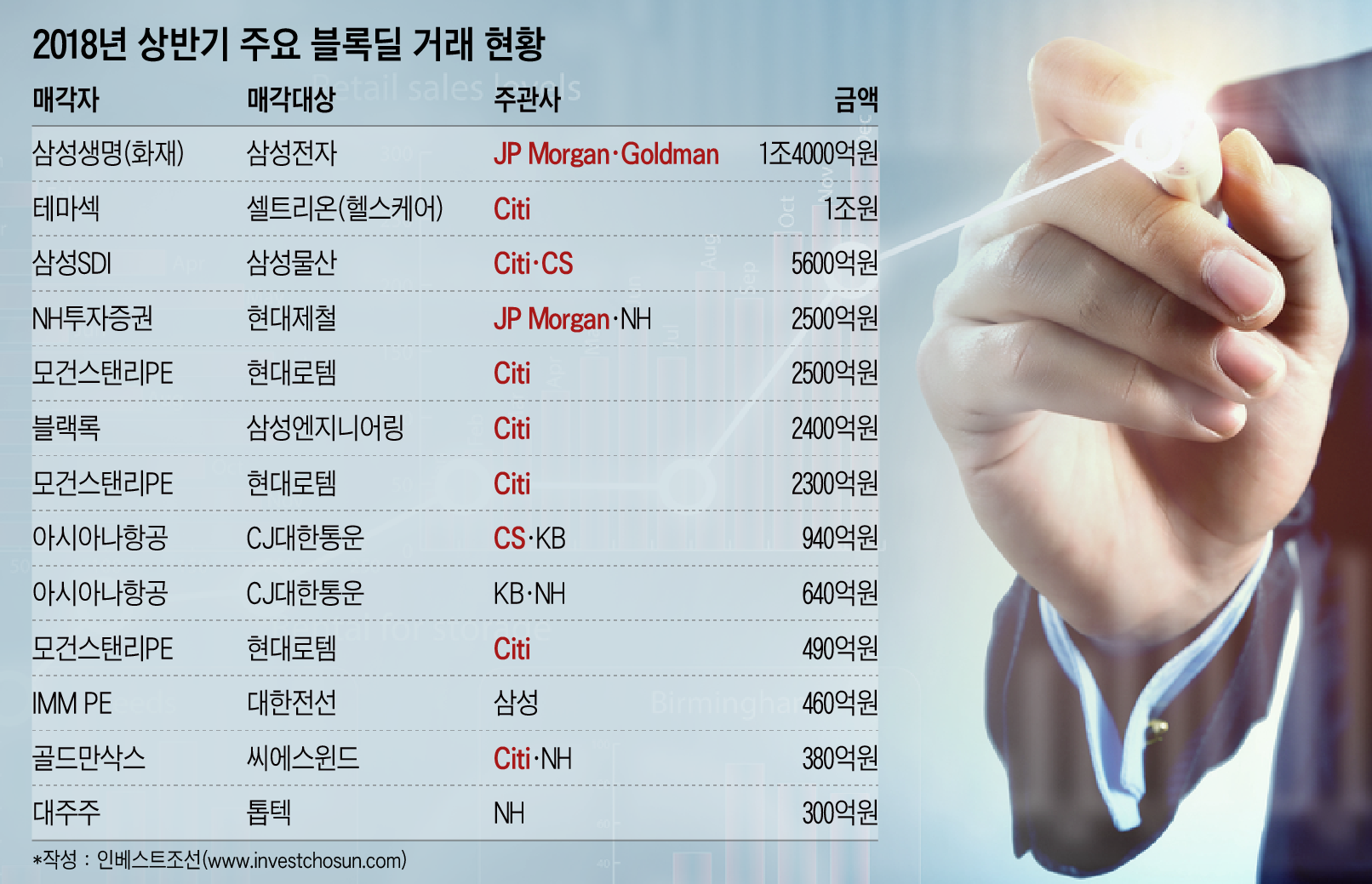

올해 상반기엔 굵직한 블록딜 거래가 수 차례 진행됐다. 삼성그룹은 정부의 지배구조개편 압박에 삼성전자와 삼성물산 지분 일부를 시장에 내놨고, 재무구조 개선작업에 여념이 없는 아시아나항공은 CJ대한통운 지분 전량을 블록딜로 처분했다. 모건스탠리PE는 남북 정상회담 이후 대북경협에 대한 기대감으로 현대로템의 주가가 크게 오르자 두 차례에 걸쳐 주식을 매각하며 이익을 실현했다.

대형 블록딜 거래 대부분에서 외국계IB를 찾아볼 수 있다. 블록딜 시장에서 꾸준히 강점을 보여온 씨티그룹글로벌마켓증권을 비롯해 JP모건, 크레디트스위스, 골드만삭스 등이 올해도 주요 거래에 참여하고 있다.

-

외국계IB의 주관 수수료는 상대적으로 비싼 편이다. 국내 증권사들의 수수료가 전체 금액의 15~20bp(1bp=0.01%포인트) 수준이라면, 외국계IB는 50bp 이상을 받아야 매각에 착수하는 경우가 많다.

그럼에도 불구하고 매각자가 외국계IB를 선호하는 이유는 해외투자자 유치가 상대적으로 수월하기 때문이다.

매각자 입장에선 단기 차익을 실현하고 주가에 영향을 미치는 주주들보다, 비교적 오랜 기간 주식을 보유할 투자자들을 선호할 수밖에 없다. 따라서 장기투자펀드(Long-fund)의 비중이 높은 외국계 투자자들을 모으려는 성향이 강하다는 평가다. 실제로 최근에 진행된 삼성전자, 삼성물산, 현대로템 등 주요 블록딜 거래에 참여한 외국인 투자자의 비중은 전체 매각 물량의 절반 이상을 차지하는 것으로 알려졌다.

IB 업계 한 관계자는 "주식을 매각하는 입장에서는 외국계 투자자를 받아들이고 싶어하는 성향이 강하기 때문에 해외 출자자(LP)들과 오랜 기간 관계를 맺고 확실한 네트워크를 형성하고 있는 외국계IB들이 딜을 수임할 수밖에 없는 구조"라며 "국내 증권사들 또한 해외 네트워크를 구축하기 위해 노력하고 있지만 아직은 갈 길이 멀어보인다"고 했다.

거래 과정에서 '보안'이 상대적으로 잘 지켜진다는 점도 원인으로 꼽힌다. 투자자 모집 전 정보가 시장에 새어나갈 경우 주가에 큰 영향을 미치기 때문에 블록딜에서 보안은 '제 1원칙'으로 꼽히고 있다.

외국계 IB 한 대표는 "우리 회사의 경우 IB뱅커가 블록딜에 관한 정보를 알고 있더라도 신디케이트매니저(syndicate manager)를 통하지 않고서는 투자자들을 모으는 세일즈맨들과 접촉할 수 없다"며 "블록딜의 경우 정보가 새나가면 고객(매각자)에게 손해가 끼칠 수밖에 없기 때문에 보안이 잘 갖춰진 외국계IB를 선호하는 현상이 강하다"고 했다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기