미디어부문에 화제·수익성 모두 밀려

CGV, 국내선 적자 해외선 변동성 노출

그룹 지원 가능성 약해지자 매각설 솔솔

-

미디어 콘텐츠 사업은 이제 CJ그룹의 얼굴이 됐다고 해도 과언이 아니다. CJ ENM은 가장 영향력 있는 미디어로 매년 선정되고 있고, 제작 프로그램 역시 화제를 몰고 있다. 고민도 만만치 않다. CJ의 간판이었다고 할 수 있는 영화사업이 미디어 환경 변화 속에서 그 존재감을 점차 잃어가는 모양새다.

CJ ENM이 제작하는 영화들의 화제성과 성적이 예전만 못하다. 사내 헤게모니도 영화에서 드라마로 옮겨간지 오래다. 투자자들의 관심은 드라마를 제작하는 스튜디오드래곤으로 쏠려 있다. 상영관 업계 1위 CJ CGV도 상황이 크게 다르지 않다. 국내에선 적자가 지속되고 있다. 해외에서 이를 상쇄시킨다고는 하지만 변동성은 더 커졌다. 그룹 내 중요도에서 밀려나며 영화업계에선 매각설이 심심찮게 나온다.

지난 8일 CJ ENM의 2분기 컨퍼런스콜이 있었다. CJ오쇼핑과 CJ E&M이 합병한 이후 갖는 첫 실적발표였다. 투자자들의 관심은 주로 인수합병(M&A)과 투자자 유치에 쏠렸고, 특히 스튜디오드래곤의 미래에 대한 질문들이 쏟아졌다.

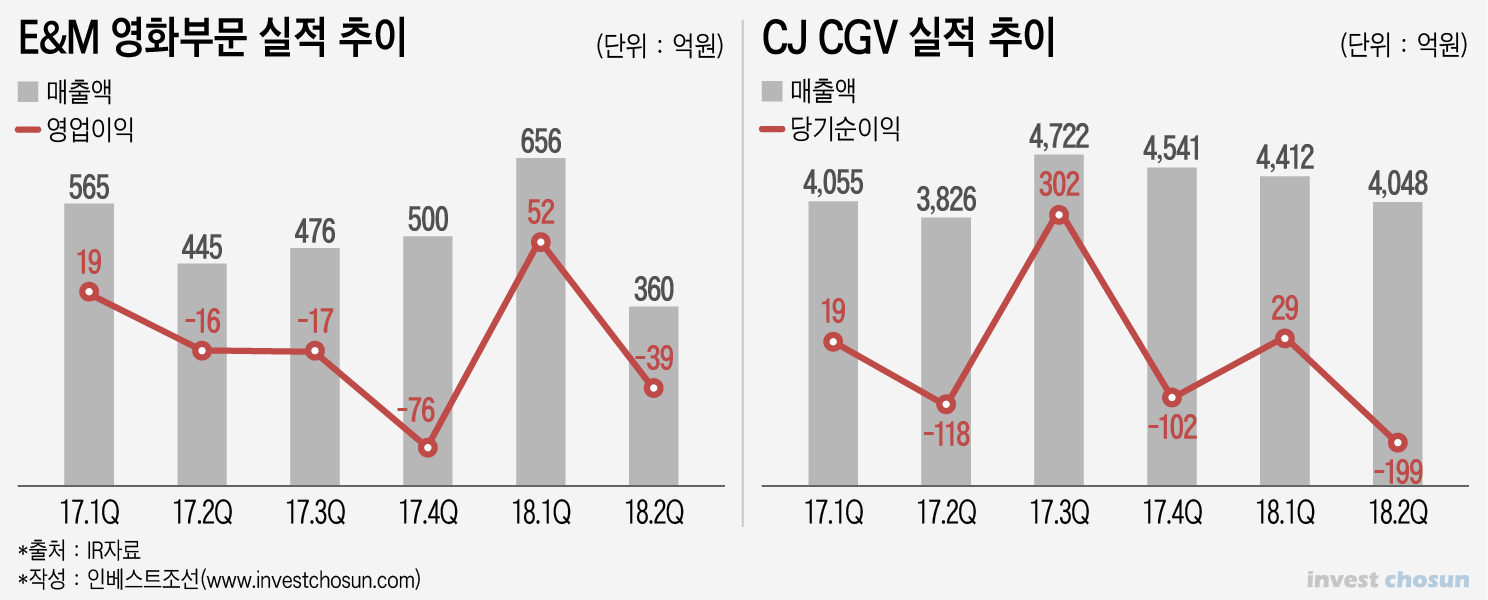

한 때 회사의 간판 역할을 했던 영화에 대해선 시큰둥하다. 최근 몇 년간 제작해 온 영화들의 성적표가 기대 이하다. 이는 실적에서도 드러난다. 최근 6분기 중 영업이익을 낸 시기는 지난 1분기뿐이다. 다른 사업부들과 비교를 하면 존재감이 얼마나 약해졌는지 더 뚜렷해진다. 2분기만 놓고 보면 미디어 부문이 매출 3619억원, 영업이익 292억원을 거둔 반면 영화 부문은 매출 360억원, 영업손실 39억원을 기록했다. 매출 665억원, 영업이익 42억원을 올린 음악 부문에도 못 미친다. 핵심 자회사인 스튜디오드래곤은 매출 743억원, 영업이익 73억원의 실적을 거두며 이미 영화 부문의 존재감을 지웠다.

안팎에선 CJ ENM이 영화 제작은 그만하고 드라마에 ‘올인’을 해야 한다는 웃지 못할 얘기가 나올 정도다. 콘텐츠 투자업계 관계자는 “영화사업이 한 때는 ‘하이 리스크 하이 리턴(High Risk High Return)’이었지만 지금은 ‘하이 리스크 로우 리턴(High Lisk Low Return)’으로 고착화하고 있다”며 “영향력이나 수익성 측면에서 모두 드라마가 우세에 있다보니 관련 인력들도 모두 그쪽으로 이동하고 있는 상황”이라고 전했다.

CJ ENM은 올해 하반기부터 미국 현지의 할리우드 영화 제작사들과 공동으로 영화를 제작해 배급할 계획이다. 이재현 회장이 직접 챙기는 사안이다. 할리우드에서의 성공 여부가 CJ ENM 영화부문의 중요한 터닝포인트가 될 것이라는 평가다.

-

CJ ENM 영화부문이 사업부에 한정된 얘기라면, CJ CGV는 플랫폼으로써 한계에 직면하고 있다는 게 심각한 문제다.

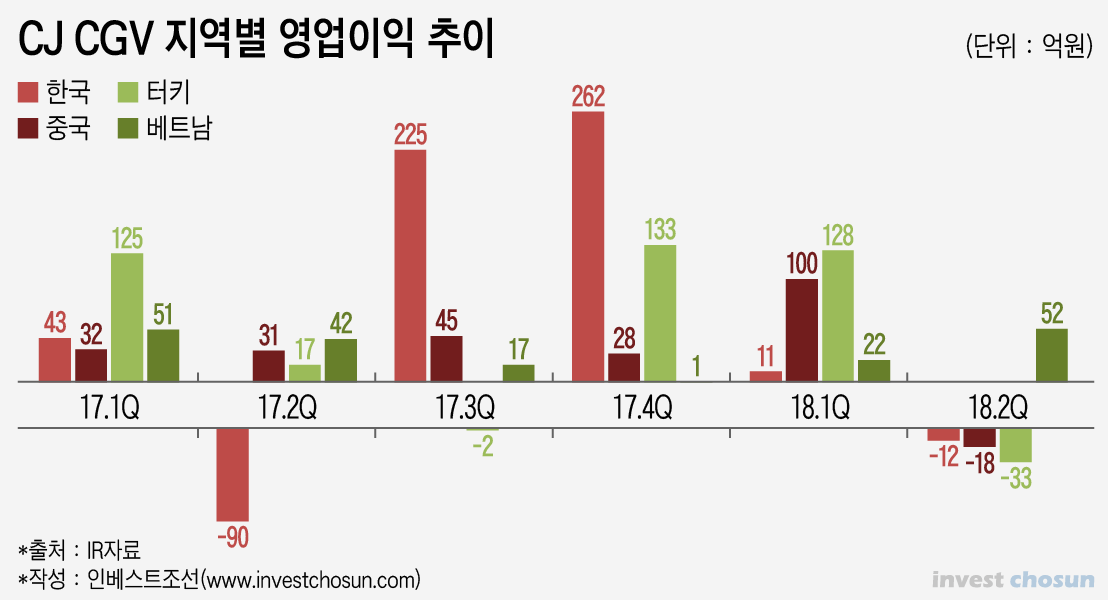

CJ CGV는 국내에서 작년 하반기 들어 한 숨 돌렸지만 이번 2분기에 다시 영업손실을 냈다. 해외 시장이 국내 부진을 상쇄시켜주기도 했지만 터키 리라화 폭락 같은 시장 변동성에 더 노출돼 있음을 보여줬다. 한 때 주당 13만원대까지 올라갔던 CJ CGV 주가는 최근 3년 중 가장 낮은 수준인 5만원대로 떨어졌다.

극장 산업에 대한 부정적 전망은 근원적인 고민거리다. CGV가 현재 국내 시장점유율 1위 상영관이지만 시장은 포화 상태다. 플랫폼 다양화라는 미디어 환경의 급변으로 상영관 산업이 구조적인 침체에 빠질 것이라는 얘기다. 실제로 CJ CGV도 관련 내용에 대한 심포지엄을 개최하는 등 우려하고 있다.

그룹에 정통한 관계자는 "CJ E&M이 CJ헬로로부터 티빙을 가져온 것은 오프라인 플랫폼의 한계를 인지한 것이고 사업 연관성이 더 높은 CJ CGV 대신 CJ오쇼핑과 합병한 것 역시 플랫폼이 이유 중 하나"라고 전했다.

영화업계 관계자는 "상영관 독점 논란, 일감 몰아주기 논란 등도 여론에 민감한 그룹 입장에선 부담 거리"라며 "과거에 비해 그룹 차원의 지원을 기대하기 어려워졌고, 최근 일련의 투자 활동과 영역 확장은 자체 생존을 위한 체력 강화라고 볼 수 있다"고 설명했다.

-

CJ CGV는 해외 시장 진출을 제 힘으로 하고 있다. 2016년 터키 마르스 인수 당시 재무적투자자(FI)를 통해 인수자금을 확보했고, 해외 법인들은 CGV베트남을 필두로 기업공개(IPO)를 통한 자금 조달에 나섰다. 사업적으로는 상영만 하는 것이 아니고, 아트하우스를 통해 독립영화의 투자·제작·배급·상영을 모두 하고 있다.

최근 몇년 간 CJ CGV가 제 살 길을 찾는 모습을 보여주면서 영화업계와 투자업계에선 CJ CGV의 매물 출회 가능성이 심심찮게 거론된다. 연초 CJ CGV가 FI로부터 투자금을 유치해 2대 주주를 맞을 것이라는 보도가 나왔다. CJ CGV에 3000억원을 투자하는 PEF 등이 15% 안팎의 지분을 확보하고, CJ㈜(39.02%) 보유지분은 30% 초반대로 줄어드는 구조다. 회사가 "사실이 아니다"라고 부인 공시를 하면서 해프닝으로 끝났지만 그룹 지배력은 줄고 투자자 유치 가능성은 열려있다는 평가다. FI뿐만 아니라 CGV에 관심을 보이는 전략적투자자(SI)도 적지 않다. 투자은행(IB)업계 관계자는 "해외법인 IPO가 시작된 현 시점이 CJ CGV가 가장 높은 기업가치를 받을 수 있는 시기일 것"이라고 전했다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기