골드만삭스는 국내 M&A 시장에선 저조

수익성 중심의 경영으로 영업이익은 골드만이 앞서

글로벌 경쟁구도도 국내와 별반 다르지 않아

-

모건스탠리가 국내 M&A 시장의 강자로 우뚝 서고 있다. 올해 대형 딜에 매각 주관사 자리를 꿰차면서 투자은행(IB)들의 선망의 대상이 됐다. 이에 반해 골드만삭스는 M&A 자문에만 집중하기 보단 수익성 높은 사업으로 포트폴리오 확장에 나서고 있다.

비단 국내뿐 아니라 글로벌에서도 양사의 전략 차이가 두드러지게 나타나는 분위기다.

모건스탠리는 매 분기마다 조 단위 딜을 성사시키면서 국내 M&A 시장을 석권하고 있다. 특히 매각자문을 독식하다시피 하고 있는데 CJ헬스케어 매각자문, ADT캡스 매각자문, ING생명 매각자문 등 매 분기마다 조 단위 딜에 참여했다.

한 글로벌 IB 관계자는 “올해 나온 메가 딜은 전부 모건스탠리의 손을 거쳐가고 있다”라며 “어렵다고 생각됐던 딜도 성공적으로 마무리되면서 국내 입지가 더욱 탄탄해지고 있다”라고 말했다.

모건스탠리의 이런 활약에는 조상욱 대표를 비롯한 국내 오피스의 노력과 함께 아시아 차원의 지원도 함께 거론된다. 즉 비단 한국뿐 아니라 모건스탠리 아시아지역에서 M&A 자문을 중점 사업영역으로 설정하고 드라이브를 걸고 있다는 설명이다.

다른 IB업계 관계자는 “아시아 시장의 M&A 분야에 있어 한국이 수익성에 기여하는 부분이 크다”라며 “모건스탠리는 홍콩에서도 한국 M&A 자문업무를 적극적으로 밀어주는 것으로 안다”라고 말했다.

이에 반해 M&A 자문 분야에 한해서는 올해 골드만삭스의 실적이 저조하다. 지난해 대성산업가스 매각 등에 자문업무를 맡으며 M&A 자문 1위를 차지했지만 올해 3분기까진 6위에 그쳤다. 3조원대의 모멘티브 매각 자문이 있지만 한국 오피스가 아닌, 미국 현지에서 진행된 거래다.

대신 골드만삭스는 다양한 분야로 사업 확장을 시도하고 있다. 전통적으로 강했던 IPO, 블록세일뿐만 아니라 현대자동차 지배구조개편 등 대기업의 거버넌스 이슈에도 자문 업무를 담당했다. 간간이 나오는 조단위 M&A 업무 자문 만으로는 수익성 확대에 어려움이 있을 수밖에 없다는 판단이 작용했다.

-

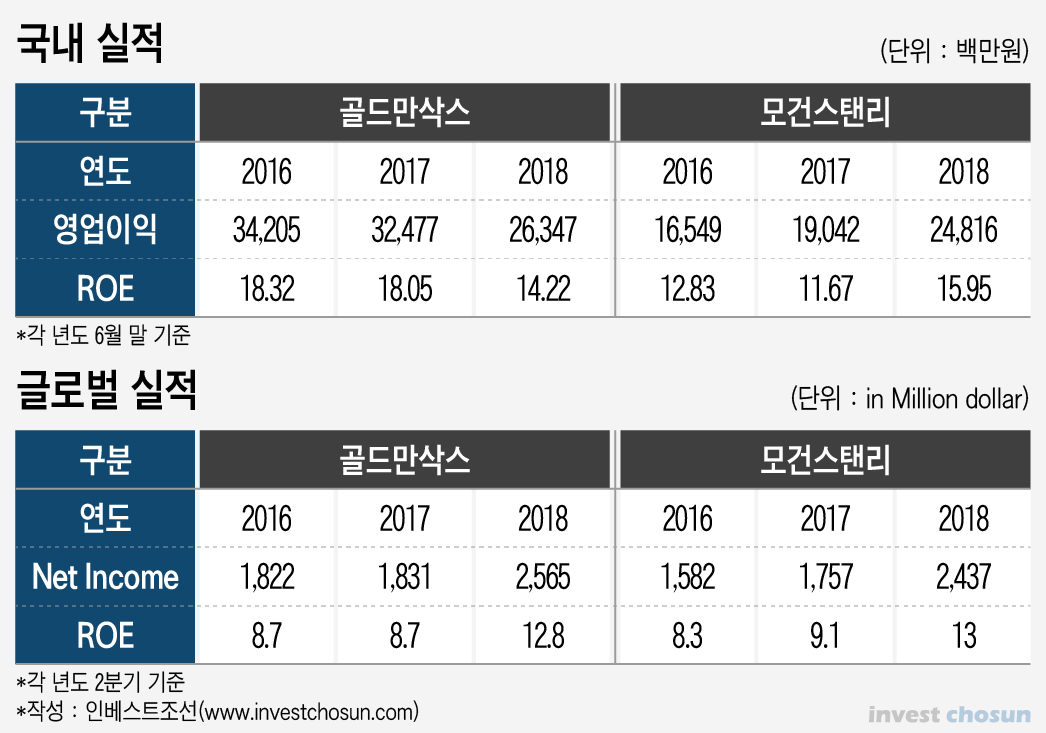

이러한 전략적인 선택은 영업이익에서 드러난다.

국내에서는 모건스탠리가 조 단위 M&A 딜을 독식했지만 올 상반기 영업이익은 골드만삭스가 모건스탠리를 앞섰다. 자기자본이익률(ROE)이 예년에 비해 다소 떨어지긴 했지만 어려운 국내시장에서 선방했다는 분석이다.

이런 양상은 글로벌 시장에서도 유사하게 나타나고 있다. 모건스탠리는 글로벌 M&A 자문시장에서도 독보적인 모습을 보였다. 올해 2분기까지 전체 M&A 자문시장의 40%에 가까운 점유율을 기록하며 금융위기 이후 이 부문에서 분기 최대 실적을 기록하고 있다.

2분기에만 3430억 달러(약 381조원) 규모의 거래를 성사시켰다. 미국 3위 무선통신사업자 T모바일과 4위 업체 스프린트의 590억달러(약 65조5,136억원) 인수합병에 참여한 사례가 대표적이다. 이 외에도 영국의 보다폰이 케이블 업체 리버티 글로벌을 180억유로(약 23조423억원)에 인수하는 과정에도 참여했다.

그러나 골드만은 글로벌에서 이익이 더 나았다. 주식, 채권 시장에서 여전히 강한 면모를 보이고 있고, 경쟁사 대비 높은 자문수수료를 받기 때문이다. 710억달러(약 80조7980억원) 규모의 월트디즈니, 21세기 폭스 인수에 참여한 골드만삭스는 이 거래를 통해 1억5000만달러(약 1600억원)의 수익을 올렸다.

한 IB업계 관계자는 “모건스탠리는 대형 딜에 참여하며 이름을 알리고 있다면, 골드만삭스는 뒤에서 조용히 돈을 벌고 있는 모습이다”라며 “글로벌 차원의 전략도 별반 다르지 않다는 점에서 현재 리더십 하에서 이런 모습은 지속될 것으로 보인다”라고 말했다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기