과거 대비 선발행 수요 줄어

“4분기 조달시장 조용할 것” 전망

-

올해 회사채 조달 시장은 작년보다 조금 더 일찍 문이 닫힐 것이라는 전망이 지배적이다. 미국의 금리 인상이 현실화한 가운데 이자비용을 감수하면서까지 미리 발행하려는 수요가 크게 줄어들 것이라는 분석이다.

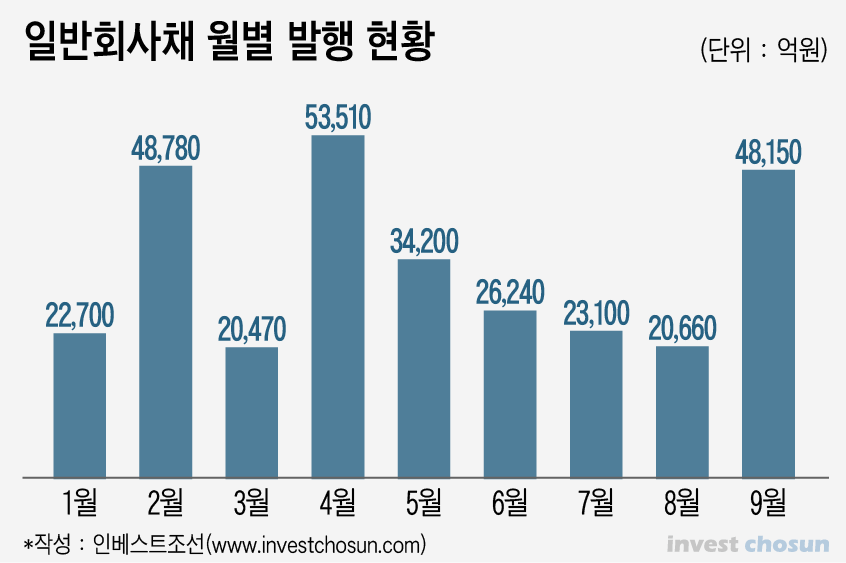

올 3분기까지 발행된 회사채 규모는 41조원가량으로 전년 같은 기간 34조원보다 7조원가량 늘었다. 3분기 누적 발행규모는 지난해 전체 발행 규모와 비슷한 수준으로 회사채가 조달 창구로써 톡톡한 역할을 한 셈이다.

다만 4분기까지 추세가 이어지긴 어렵다는 게 시장 참여자들의 분석이다. 가뜩이나 4분기는 연말 북클로징(장부마감)으로 수급상 약해지는 시기다. 올해 4분기는 작년보다 더 일찍 문이 닫힐 것이라는 전망이 나온다. 극단적으로는 추석 이전까지가 피크였다는 평가까지 나온다. 미국의 금리 인상, 회사채 발행기업의 양극화, 선발행 수요 감소 등으로 3분기에 주요 기업들의 채권발행을 일단락 했다는 평가다.

-

발행시장 관계자는 “그동안 불확실성 요인이었던 미국 금리 인상이 현실화하면서 전반적으로 조달 비용이 상승할 것으로 보인다”며 “올해는 미리 채권을 발행하더라도 이 자금을 운용할 마땅한 방법이 없어 이자 비용을 감수하면서까지 선발행하려는 움직임이 보이지 않는다”고 설명했다.

다른 관계자는 “발행 기업 중 75% 정도가 AA급 이상의 우량기업인데 이들은 이미 3분기까지 채권 발행을 한 경우가 대부분”이라며 “4분기 회사채 발행은 차입금 상환 등 실질적인 자금 소요에 집중될 것으로 보인다”고 전했다.

실제로 일반 회사채 월별 발행량을 살펴보면 9월은 추석 연휴로 영업일이 3일가량 줄지만 발행 규모는 4조8105억원으로 4월(5조3510억원), 2월(4조8780억원)에 이어 세번째로 많다.

하반기 이후 고금리 투자 수요로 흥행을 이어가던 하위 등급 회사채도 주춤하는 모양새다. 폴라리스쉬핑, 현대일렉트릭, 두산중공업은 미매각 또는 발행금리가 상단에 결정됐다. 우량기업 못지 않게 하위 등급 회사채 발행도 줄어들 가능성이 커지고 있다는 평가다.

이미지 크게보기

이미지 크게보기