LG화학 등 1조 이상 발행 기업 늘어…SK그룹 7조 조달

KB증권 주선 1위 수성…NH증권 선전에 2강 굳혀

-

올해는 우량 기업을 중심으로 대규모 회사채 발행이 늘었다. 공모 회사채 시장에서 1조원 이상을 발행한 기업만 5곳에 달한다. SK그룹은 1년간 7조원을 회사채 시장에서 조달했다. 회사채 발행 주선에선 KB증권이 1위를 수성했다. NH투자증권은 전년보다 실적을 크게 끌어올리며 KB증권 아성에 도전했고 근소한 차로 2위에 올랐다.

인베스트조선이 집계한 2018년 채권자본시장(DCM) 리그테이블에 따르면 19일 증권신고서 기준 증권사의 주선 회사채 발행 물량은 총 51조9265억원으로 전년보다 10조원 가까이 증가했다.

저금리 기조 속에서 하반기 미국의 기준금리 인상이 가시화하면서 기업들은 일찌감치 회사채 발행에 나섰다. 지난해와 마찬가지로 우량 기업 중심으로 발행이 이뤄졌는데 개별 기업의 발행 규모는 크게 늘어났다.

-

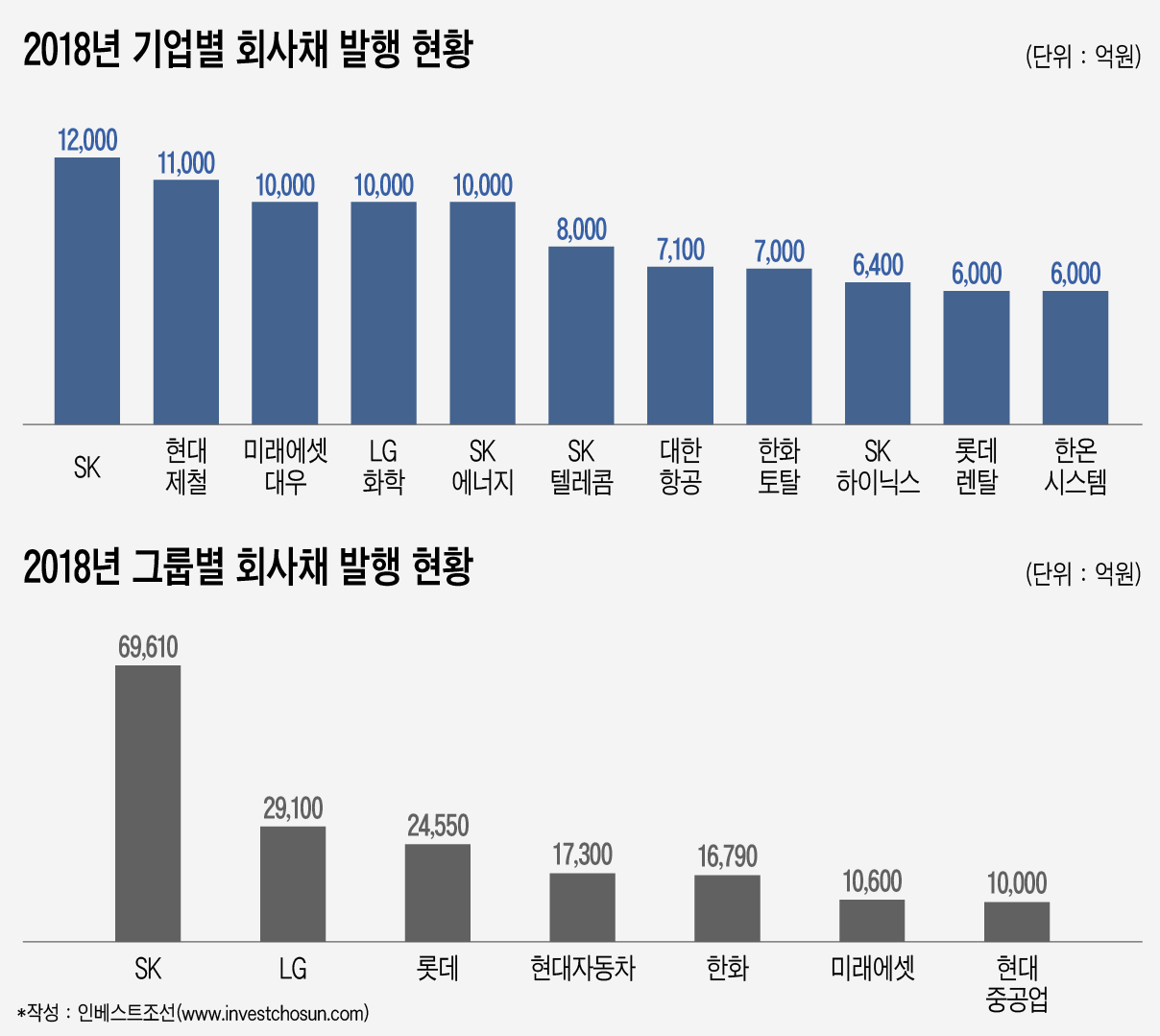

지난해 1조원 이상 발행 기업은 SK㈜, 현대제철 2군데였던데 반해 올해는 SK㈜(1조2000억원), 현대제철(1조1000억원), 미래에셋대우(1조원), LG화학(1조원), SK에너지(1조원) 등 5곳에 달했다.

LG화학은 사상 최대 규모의 회사채 발행에 성공했다. 1조원 모집을 위한 수요예측에는 2조2000억원의 청약금이 몰렸다. 대한항공은 낮은 신용등급에도 불구하고 7100억원의 무보증 회사채를 발행했다. 대주주가 사모펀드(PEF)인 한온시스템이 6000억원을 회사채 시장에서 조달한 것도 눈에 띈다. 오랜만에 삼성 회사채도 등장했다. 삼성SDI는 실적 개선을 앞세워 5900억원어치의 회사채를 발행했다.

시장 최대 큰 손인 SK그룹은 회사채 발행을 더 늘렸다. 지난해 4조원을 회사채 시장에서 조달한 SK그룹은 올해 3조원가량을 더 늘린 7조원에 육박하는 회사채를 발행했다. 2조9000억원의 LG그룹, 2조4500억원의 롯데그룹을 압도하는 물량이다.

2019년에는 올해만큼 회사채 발행이 이어질 지는 불확실하다. 전반적인 산업전망이 부정적이다. 기업들도 외형확장 보단 구조조정에 나설 가능성이 커 차환을 제외한 발행 수요가 줄 가능성이 있다. 연초 선제적 유동성 확보를 위해 채권 발행이 이어지겠지만 역시나 상고하저 현상은 뚜렷할 것이라는 전망이다.

KB증권은 회사채 발행 주선에서 8년째 1위를 이어갔다. 2018년 발행된 공모 회사채(여신전문금융회사채권·일괄신고·조건부자본증권 제외) 중 10조7121억원어치를 주관했다. 10조원 이상을 주관한 것은 KB증권이 유일하다. 일반 회사채는 8조9046억원(1위), 자산유동화증권(ABS)은 1조8075억원(2위)를 기록했다.

KB증권이 1위를 기록했지만 싱거웠던 작년에 비해 올해는 막판까지 치열한 경쟁이 진행됐다. 그 주인공은 NH투자증권이다. NH투자증권은 9조3526억원어치의 회사채를 주관했다. KB증권과의 격차는 1조3595억원이다. 일반 회사채만 놓고 보면 8조8269억원을 주관해 KB증권과의 차이는 777억원에 불과했다. 전체 주관 순위는 ABS에서 갈린 셈이다. NH투자증권의 ABS 주관 실적은 5000억원이 조금 넘는 수준이다.

KB증권과 NH투자증권이 2강을 굳힌 가운데 전반적인 순위는 작년과 큰 변화가 없었다. 한국투자증권, 미래에셋대우, SK증권, 신한금융투자가 중위권에 확실히 자리잡았다. 초대형 투자은행(IB)에 지정된 증권사 중에선 삼성증권만 존재감을 드러내지 못했다. 전체 순위에선 10위에 이름을 못올렸고 일반 회사채 주관에서 8위에 올랐지만 상위권과의 격차는 매우 크다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기