LTV에 금리 따르는 구조…웅진·금융사 부담 줄 듯

-

웅진그룹이 코웨이 인수 자금을 빌리면서 담보인정비율(LTV)이 오를수록 차입금리도 오르는 구조를 짰다. 주가가 낮아질 경우 원래 계획보다 조달 금액이 줄거나 LTV가 올라갈 수 있기 때문에 금융회사들에 금리를 더 얹어주는 방식으로 여유 공간을 마련한 것으로 풀이된다.

웅진씽크빅은 작년 10월 MBK파트너스가 보유하고 있는 코웨이 주식 22.17%를 인수하기로 하는 계약을 체결했다. 인수금액은 주당 10만3000원씩 총 1조6849억원이다. 한국투자증권이 프로젝트펀드 결성, 인수금융 차입 등 외부 자금 조달에 앞장서고 있다.

한국투자증권의 코웨이 인수금융 투자확약 규모는 1조1000억원이다. 두 개의 트랜치로 나뉜다. 2200억원은 중순위로 스틱인베트스먼트가 조성 중인 프로젝트펀드 출자자(LP)에 우선적으로 투자 기회가 부여될 전망이고, 나머지 8800억원은 보통의 선순위 인수금융이다. DB손해보험 등 보험사들이 검토에 나선 것으로 알려졌다.

웅진씽크빅의 인수 계획상 인수금융 조달 규모는 약 9267억원이다. 전체 인수금액 대비 55%로 설정돼 있다.

인수 대상 주식의 최근 시장 가치는 1조3000억원을 조금 넘는 수준이다. 계획대로 9267억원을 모두 빌린다고 하면 LTV가 약 70%로 높아진다. 상장 주식 가치는 시가에 연동되기 때문에 투자자들로선 부담스러울 수밖에 없다. LTV를 너무 낮게 설정하면 거래 종결을 걱정해야 한다.

이에 따라 한국투자증권은 인수금융 LTV에 따라 금리가 달라지는 구조를 마련했다.

-

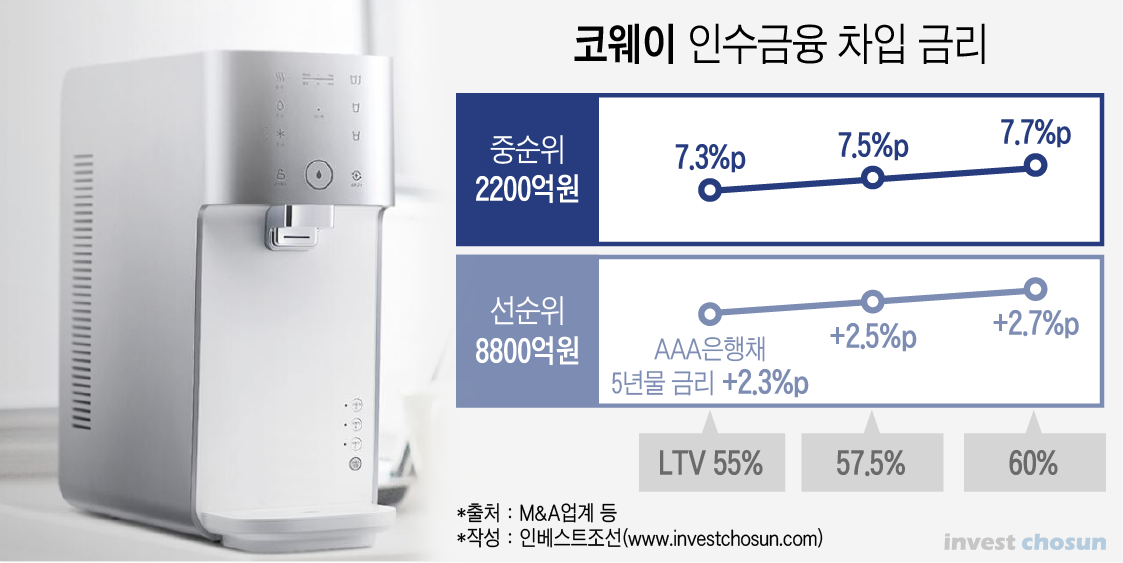

선순위 인수금융(5년 만기)은 최초 계획대로 LTV 55%에 맞춰 빌릴 경우 인출 시점의 5년만기 AAA급 은행채 금리에 2.3%포인트를 가산한다. LTV가 57.5%가 되면 2.5%포인트, 60%에 맞추면 2.7%포인트를 각각 추가로 얹는다. 현재 금리로 치면 4% 중후반대다. 중순위 인수금융은 LTV가 55%, 57.5%, 60%일 때마다 7.3%, 7.5%, 7.7%의 금리를 적용한다.

전체적으로 LTV가 5% 오르면 인수금융 참여 기관은 0.4%의 추가 금리를 얻을 수 있다. 주가가 더 오르고 LTV도 높이 설정한다면 웅진그룹의 자체 자금 조달 부담도 줄어들 것이란 평가가 나온다.

한 기관투자가 관계자는 “구체적인 내용을 밝히긴 어렵지만 인수금융 조건은 괜찮은 것으로 보고 있다”며 “이르면 이달 중 최종 조건이 확정될 것으로 본다”고 말했다.

이미지 크게보기

이미지 크게보기