1400억원 공모자금 중 회사 유입은 135억원뿐

정의선 부회장, SC계열 재무적 투자자 대부분 현금화

;지배구조 단순화 및 현금 확보 목적 상장'

-

현대차그룹의 SI(시스템통합) 기업인 현대오토에버가 유가증권시장 상장에 나서며 구주매출 중심의 거래 구조를 내세웠다. 조달 자금의 대부분이 회사 밖으로 흘러나가기 때문에 상장을 통해 성장 잠재력을 끌어올리겠다는 '명분'이 퇴색됐다는 지적이다.

회사는 '미래 산업 패러다임 전환기의 연구개발 투자자금 조달'을 상장 목적으로 내세웠지만, 실제로 공모 자금 중 회사에 유입되는 건 10분의 1에 불과하다. 대부분은 정의선 현대자동차 부회장과 4년 전 지배구조 정리에 도움을 준 스탠다드차타드 계열 재무적 투자자(FI)의 몫으로 돌려진다.

현대오토에서는 이번 상장 공모를 통해 1400억여원(공모희망가 밴드 하단 4만원 기준)을 조달하게 된다. 이 중 상장 비용을 제외하고 회사로 유입되는 자금은 135억원에 불과하다. 나머지는 모두 구주를 매출하는 주주들의 몫이다. 총 316만여주의 구주매출 물량 중 60%가 넘는 201만여주가 정 부회장의 지분이다. 이번 상장으로 정 부회장은 800억원대 자금을 확보하게 된다.

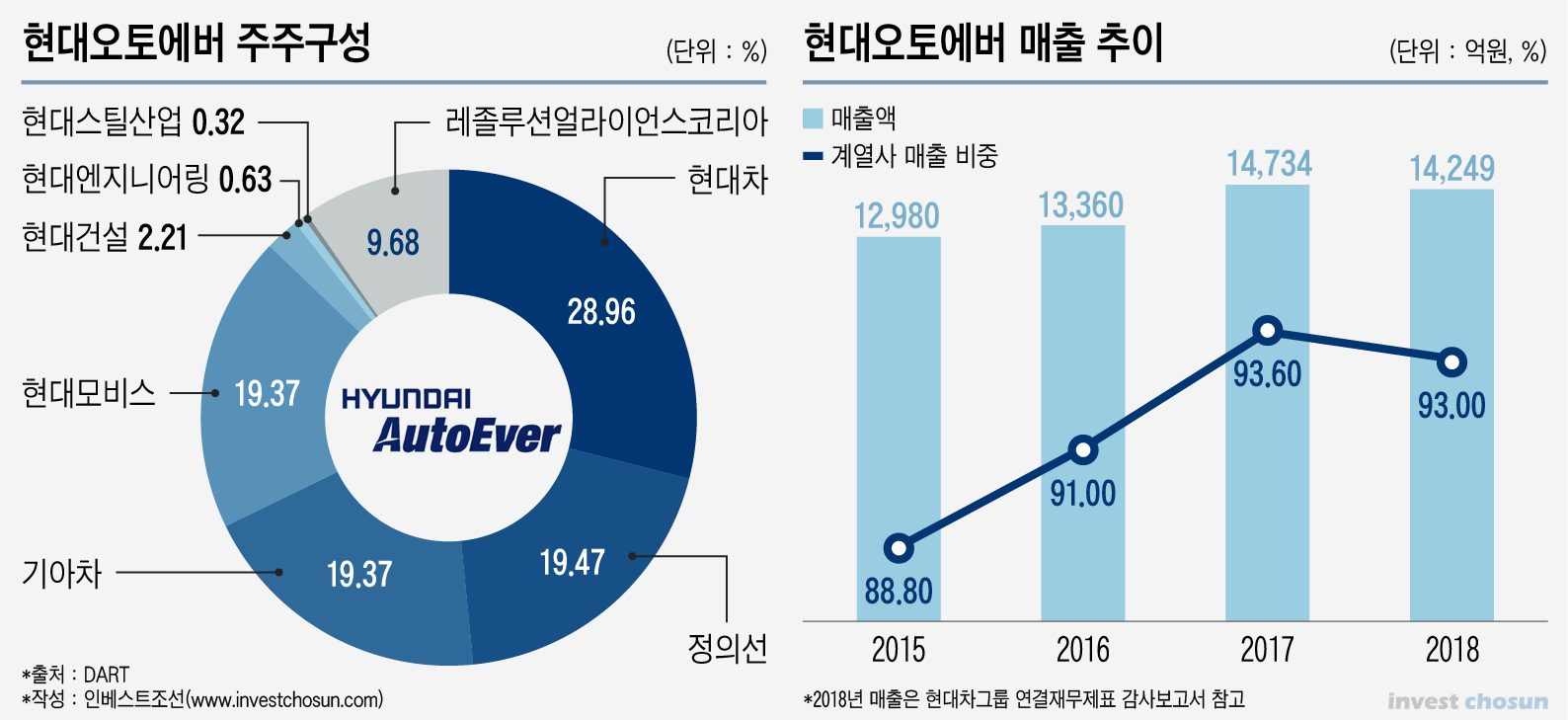

2015년 주주로 합류한 레졸루션얼라이언스도 구주 매출에 나선다. 레졸루션얼라이언스는 스탠다드차타드 계열의 FI로, 현재 9.7%의 지분을 보유하고 있다. 레졸루션얼라이언스는 2015년 이 지분을 총 690억원에 매입했다. 공모가 기준 현재 지분 가치는 최대 880억여원으로, 만 3년만에 27.5%의 차익을 얻게 됐다. 일단 이번 공모에선 보유 지분 중 4분의 1만 매각한다.

레졸루션얼라이언스는 2015년 당시 일감몰아주기 이슈에 직면해있던 현대오토에버의 해결사 역할을 했다. 2014년 11월까지만 해도 현대오토에버의 오너 일가 지분율은 총 30.1%로 규제 대상이었다. 현대차그룹은 우선 현대오토에버와 부동산관리 자회사인 현대씨엔아이를 합병해 오너 일가 지분율을 낮추고, 남은 지분 중 정몽구 현대차그룹 회장 지분 전부인 9.7%를 외부 투자자인 레졸루션얼라이언스에 매각해 규제에서 벗어났다.

레졸루션얼라이언스는 일감몰아주기 규제를 위반하지 않기 위한 현대차그룹의 지배구조 정리 작업에 손을 보태고, 만 3년만에 높은 수준의 수익률을 달성하게 된 셈이다.

현대오토에버는 상장을 통한 자체 사업 경쟁력 강화와 미래 역량 확충을 강조했다. 이는 최근 있었던 기자간담회에서도 강조된 부분이다. 그러나 회사로 유입되는 자금이 크지 않다보니 역량 강화를 위한 연구개발 투자액도 크다고 보기 어려운 수준이라는 지적이다. 현대오토에버는 유입 자금 중 48억원을 스마트팩토리 사업에, 88억원을 스마트시티 사업에 쓴다는 계획이다.

한 자산운용사 공모주 담당자는 "신주 발행 자금이 크지 않기 때문에 공모 유입 자금으로 사업을 키우는 건 한계가 있고, 앞으로 필요한 비용에 일부 도움이 되는 정도일 것"이라며 "4차산업혁명 대응 등을 상장 명분으로 내세웠지만 공모 구조로 보면 설득력이 높은 편은 아니다"라고 말했다.

높은 현대차그룹 의존도도 높게 평가하기 어려운 부분이라는 지적이다. 현대오토에버의 현대차그룹 의존도는 절대적이다. 현대오토에버의 계열사 매출 비중은 지난해 3분기 기준 93%에 달한다. 작년 기준으로 업계 동종 기업인 삼성SDS(86.3%), LG CNS(57.4%), 포스코ICT(75.0%), 롯데정보통신(82.6%), 신세계 I&C(74.3%) 등과 비교해도 상대적으로 그룹사 매출 의존도가 높은 편이다.

현대오토에버는 대외 시장 진출을 지속적으로 추진하며 계열사 매출 의존도를 낮추기 위한 노력을 하고 있다는 입장이지만, 현실은 녹록지 않다. 사실상 상장 후에도 현대오토에버의 내부 거래 의존도는 당분간 유지될 것으로 보인다. 현대차그룹이 향후 5년간 총 45조원 규모의 투자 계획을 발표한 만큼 캡티브마켓(Captive market)에 집중한다는 계획이다.

오일석 현대오토에버 대표도 이를 굳이 숨기지 않았다. 오 대표는 간담회를 통해 “외부 시장 매출 확대와 관련된 구체적 전략은 아직 없다”며 “현재 현대차 그룹 내 IT 통합과 ICT기술 마련이 중요한 상황이라, 향후 몇 년간은 그룹 내에서 현대오토에버의 역할에 집중할 예정”이라고 말했다.

이어 “업계 대비 인건비가 높아 외부에서 가격 경쟁력을 갖추기 어려운 상황이고, 내부에서 수익을 낼 부분이 많다 보니 먼저 내부 시장에서 역량을 키워 외부로 확대해 가는 것이 장기적 성장에도 훨씬 좋을 것”이라고 덧붙였다.

투자은행(IB)업계 관계자는 “현대오토에버 상장은 회사 자체의 성장과 자금 필요에 의한 상장이기 보다는 그룹 차원에서 지배구조 개편 일환의 성격이 크다"면서도 "현대차그룹 내에서 안정적인 수익을 낼 수 있다는 점은 긍정적인 부분도 있다"고 말했다.

이미지 크게보기

이미지 크게보기