미래·한국證 연간 2배 가까운 성장...대신證 개인 공략

급성장 초기 성장 기회 남아있고 장기적으로 과점 기대

-

"이제 해외주식 브로커리지는 누구도 무시할 수 없게 됐습니다. 수익원 다각화가 급한 중소형사는 말할 것도 없고, 고객층의 요구를 무시할 수 없는 대형사들도 확대가 불가피합니다. 중장기적으로 국내 주식 브로커리지와는 달리 승리자 몇몇만을 위한 과점시장이 될 가능성이 커 다들 전력투구하는 분위기입니다."(한 대형증권사 관계자)

해외주식 브로커리지 시장의 성장세가 심상치않다. 2014년 후강퉁(상해-홍콩증시 연계거래)처럼 특정 이벤트에 의존한 일시적 거품이 아니라, 더 많은 투자자들이 더 꾸준히 해외주식을 사고 팔고 있어서다.

비용 대비 수익 창출이 가능할까 갸우뚱하던 증권사들도 하나 둘 본격적으로 시장에 뛰어들고 있다. 일단 시장 선점이 한발 빨랐던 3개 증권사가 수위를 차지하곤 있지만, 시장 성장 초기인 지금은 언제든 판이 바뀔 수 있다는 평가다.

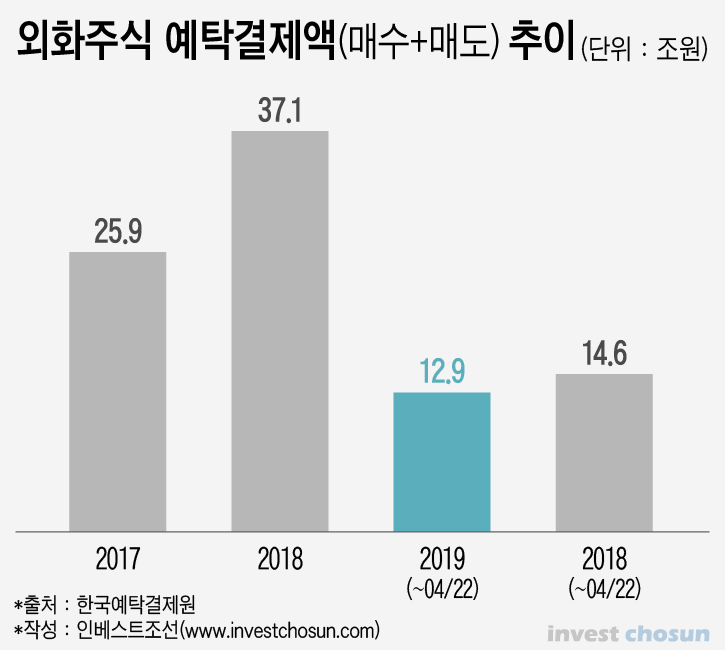

23일 한국예탁결제원에 따르면 국내 투자자들의 외화주식 예탁결제액(매수 및 매도 합계)는 지난해 총 37조원으로 2017년 대비 11조원, 43%나 성장했다. 올해에도 지난 22일까지 13조원에 가까운 해외주식이 국내 투자자들을 통해 매매됐다. 지난해 같은 기간 대비 소폭 줄었지만, 이는 시황에 따른 것으로 올해 연간으로는 40조원 돌파도 가능할거란 분석이 나온다.

이렇게 급성장하는 시장을 누가 선점하고 있을까. 국내 증권사들은 자사를 통한 해외주식 거래액과 고객 해외주식 자산을 '비밀'에 붙이고 있다. 통일된 기준이 없어 산정방식도 각각 다르다.

다만 재무제표상 외화증권 거래금액과 여기서 파생된 수수료를 통해 현황의 일각을 유추해볼 수 있다는 분석이다.

-

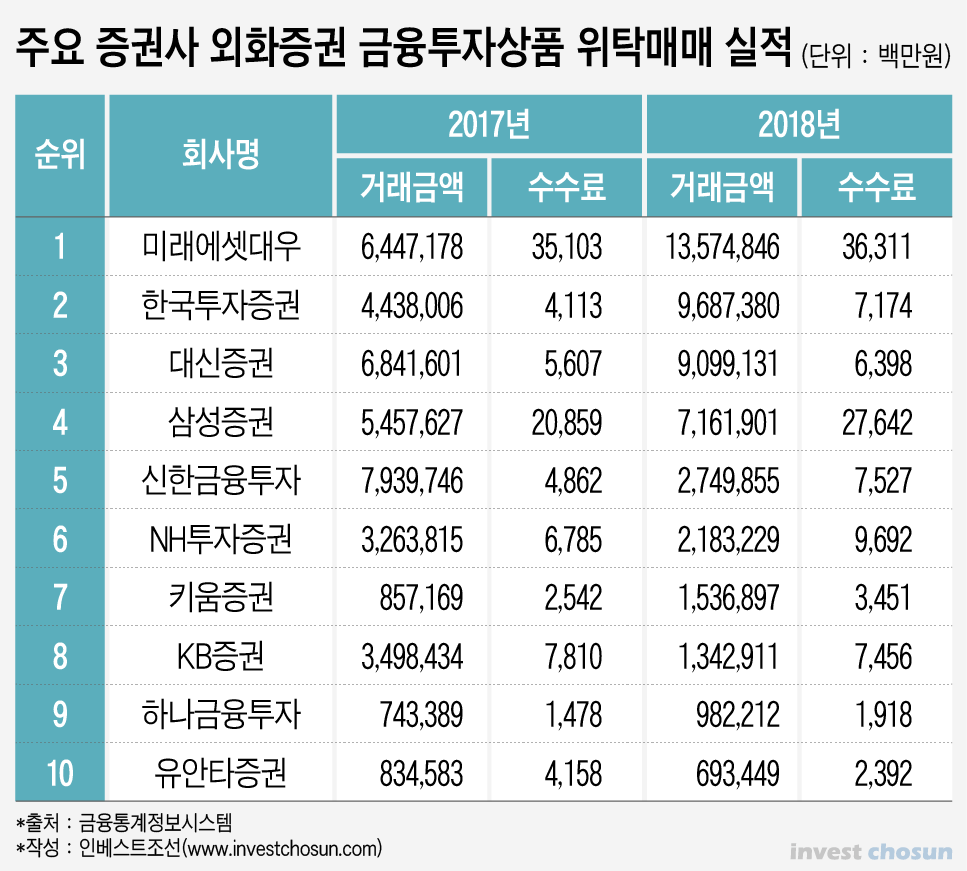

2018년 기준 외화증권 금융투자상품 위탁매매 거래금액 1위는 미래에셋대우다. 13조5700억원이 넘는 금액을 위탁매매해 363억원의 수수료 수입을 올렸다. 2017년 6조4400억여원 대비 두 배 이상 늘어난 규모다. 외화증권 항목엔 해외채권 등 다른 금융투자상품 위탁매매 금액도 포함돼있지만, 해외주식 거래 성장세가 아니고서는 연간 7조원에 가까운 성장폭을 설명하기 어렵다.

한국투자증권이 9조6800억여원의 거래금액으로 뒤를 따르고 있다. 2017년 5위권에 그쳤던 한국투자증권은 연기금 등 기관투자가를 중심으로 해외주식 영업에 집중하며 순위를 크게 끌어올렸다. 올해 초부터는 개인고객 영업도 강화하고 있다.

자본 규모로는 중견사인 대신증권이 한국투자증권 뒤를 바짝 추격하고 있다. 대신증권은 개인고객 중심으로 덩치를 키웠다. 지난해 '미국주식 거래 수수료 1년 무료' 이벤트로 입소문을 탔고, 별도의 요금을 내야 하는 해외주식 실시간시세 서비스를 사실상 무료로 제공하며 고객 충성도를 높였다. 다만 거래금액에 비해서는 취득 수수료 규모가 상대적으로 적은 편이었다.

일단 이들이 지난해 기준 3강(强)을 형성한 가운데, 다른 증권사들도 뒤늦게 경쟁에 불을 붙이고 있다.

전통의 강호 삼성증권은 수익성 면에서 가장 나은 모습을 보여주고 있다. 구체적인 수치는 공개하고 있지 않지만, 고객 해외주식 자산 규모도 5조9400억원대의 미래에셋대우에 이은 2위권으로 전해졌다. 경쟁이 치열해지며 삼성증권도 수수료를 인하하고 있어 수익성을 얼마나 유지할 수 있을지는 관심이다.

2017년 브라질 채권 열풍의 혜택을 톡톡히 봤던 신한금융투자는 역(逆)기저효과로 인해 지난해 외화증권 위탁매매 거래금액이 크게 줄었다. 다만 내부적으로 해외주식 거래 금액은 꾸준히 늘고 있다. 지난해 10월 해외주식을 1주 단위가 아닌, 소수점 단위로 구매할 수 있는 서비스를 시작하며 개인 투자자를 중심으로 신규 거래 유입 효과가 있었다는 설명이다.

NH투자증권, KB증권, 메리츠종금증권 등 대형금융투자사업자는 물론 키움증권, 유진투자증권, 한화투자증권 등 중소형사들도 잇따라 해외주식 거래 서비스를 런칭하고, 수수료 인하 등 각종 혜택을 내걸고 있다.

이들은 왜 해외주식 브로커리지에 집중하고 있는 것일까. 물론 국내 주식 브로커리지 시장이 포화된 상황에서 해외주식 시장이 급성장을 시작했다는 게 대표적인 배경이다. 미래에셋대우나 한국투자증권이 1년새 2배에 가까운 성장을 했고, 대신증권이 최상위권에서 경쟁하고 있듯이 여전히 '기회'가 남아 있다는 것이다.

게다가 중장기적으로는 시장 과점 체제를 형성해 안정적인 수익원 역할을 해줄 수 있을 거라는 기대감이 작용하고 있다.

해외주식 브로커리지는 국내에 비해 비용이 훨씬 크다. 미국 현지 거래소로부터 15분 지연 시세가 아닌, 실시간 시세를 받아오는 데만도 1인당 1개월에 8달러 이상의 추가 비용이 요구된다. 규모의 경제를 이루지 못하면 오히려 손해가 나는 구조다.

증권사가 자체적으로 주요 주식을 확보하고 있으면 대차 등 고객 편의도 커진다. 국내에 비해 투자 대상 종목이 훨씬 많은만큼 리서치 역량도 차별화돼야 한다. 시간이 가면 갈수록 비용을 견디지 못하는 증권사는 도태될 수밖에 없다는 것이다.

한 증권사 전략 담당 임원은 "국내 주력 산업의 성장성이 꺾인만큼 해외주식으로 눈을 돌리는 투자자의 수는 더 늘어날 수밖에 없는 상황"이라며 "시장은 커지는데 제대로 된 서비스를 할 수 있는 증권사는 한정된다면 그 소수의 증권사들이 이익을 향유할 수 있을 것"이라고 말했다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기