-

"외국기업 특례상장 주관만 제한할 게 아니라 기업공개(IPO) 주관 업무 자체를 몇 개월간 중지시켜야죠." (한 자산운용사 공모주 펀드 운용역, 한국거래소의 한국투자증권 제재안에 대한 반응)

"그 난리를 치고서 과태료 5000만원에 경징계인 기관경고라고요? 발행어음 라이선스를 최초·단독으로 발급받았다는 것까지 감안하면 특혜 아닙니까?" (한 대형증권사 투자금융 담당 임원, 금융위원회의 한국투자증권 확정 징계안에 대한 반응)

한국투자증권은 최근 증권가에서 가장 이름이 많이 오르내리는 증권사 중 하나다. 평판은 전반적으로 부정적이다. 증권가는 '동업자 정신'과 '경쟁자 의식'이 가장 복잡하게 교차하는 업종 중 하나인데, 한국투자증권에 대한 인식은 유독 '경쟁'으로 기울어져 있다.

최근 한국거래소가 외국기업 특례상장 제도를 도입하며 2017년 코오롱티슈진 상장 주관사였던 NH투자증권과 한국투자증권에 해당 제도 활용을 3년간(내년 11월까지) 금지한 게 대표적인 사례 중 하나다.

증권시장에선 NH투자증권엔 주로 동정을, 한국투자증권엔 주로 날 선 반응을 보냈다. 특히 투자자쪽에 위치한 관계자들의 반응이 거칠었다. NH와 한국증권 모두 지난 수년간 IPO 업계의 최강자로 군림하며 시장에 큰 영향력을 행사했던 하우스지만, 시장의 인식은 사뭇 달랐다.

7개월간의 지난한 여정 끝에 지난달 말에야 확정된 발행어음 징계안을 두고서도 설왕설래가 이어졌다. 대부분 '과도하게 징계를 축소한 게 아니냐'는 반응이었다. 그도 그럴것이 지난해 말 처음 징계안이 논의됐을 땐 영업정지와 임원 해임권고가 예고됐다. 최종 결론은 과태료 5000만원에 기관 주의, 임원들은 주의·감봉의 경징계였다.

사실 압도적 1위 사업자인 한국투자증권이 중징계를 받아 발행어음을 최대 1년간 판매하지 못하게 되면 시장의 판도가 변할 수도 있었다. 발행어음 시장의 군웅할거를 기대했던 주요 대형증권사 관계자들에겐 김 빠지는 모양새다. 이런 실망감이 일각에서 다소 거친 표현으로 쏟아져 나오기도 했다.

지난해 한국투자증권의 파생운용의 핵심 인력들이 경쟁사로 이직한 것을 두고서도 '고소하다'라는 반응이 나오기도 했다. 한 사업부문을 총괄하는 핵심 인력조차 제대로 관리하지 못한 건 변명의 여지가 없다는 비평도 이어졌다.

한 증권사 관계자는 "운용은 사람이 하는 건데 그럼 이제 한국투자증권은 IR 자료에서 '국내 최고의 파생상품 하우스'라는 칭호를 빼야 하는 것 아닌가"라고 꼬집었다.

여기에 웅진코웨이 인수-재매각 사태까지 겹쳐지자 다시 비슷한 목소리들이 나왔다. 일부 시장 관계자는 "시장 전체를 망치는 행위"라며 격분하기도 했다. "무리해서 독식하더니 당연히 탈이 난 것"이라고 냉소를 보내는 관계자도 상당수였다.

한국투자증권은 어쩌다 증권업계 '공공의 적'이 됐을까. 경쟁사 관계자들이 내놓는 거친 반응의 이면엔 '얄밉게 잘한다. 그래서 더 얄밉다'라는 인식이 숨어있다.

사실 이런 감정은 주로 업계 1위 사업자로 향하기 마련이다. 미래에셋증권이 대우증권을 인수해 업계 1위 사업자가 됐을때에도 비슷한 반응이 나왔다. '통합(PMI)에 실패해 내부부터 붕괴할 것'이라는 전망이 많았다.

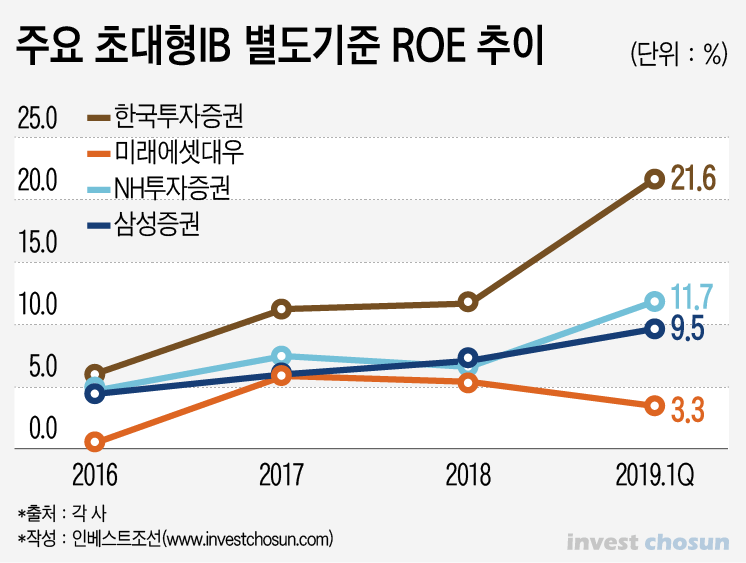

지금의 미래에셋대우는 이전만큼의 견제를 받지 않는다. 박현주 회장이 시선을 해외·대체투자로 옮기고, 자기자본을 활용한 투자를 주력 사업으로 내세우며 다른 국내 증권사와는 '앞마당'이 다소 달라졌다는 평가다. 지난해 자기자본이 8조원을 넘어서며 경쟁사로부터 아예 '체급 차이'를 인정받기도 했다. '내 상대'가 아니라는 것이다. 수익성이 매우 뛰어나지도 않다. 사실 초대형IB 중에서 미래에셋대우의 ROE는 최하위권에 가깝다.

결국 한국투자증권은 '나랑 비슷한 회사' 중 '가장 잘하는 회사'의 포지션을 차지하게 된 것이다. 한국투자증권의 ROE는 국내 대형증권사 중 언제나 수위였다. 올해 1분기 순이익을 연환산하면 ROE가 20%대에 이른다. 리테일·상품·트레이딩·IB 등 주력 사업부문도 균형이 잡혀있다.

이러던 와중에 발행어음 '특혜 논란'이 기름을 부었다.

-

한국투자증권은 2017년 11월 초대형IB 중 유일하게, 가장 먼저 단기금융업(발행어음) 라이선스를 부여받았다. 2호 사업자인 NH투자증권은 8개월 후인 지난해 6월, 3호 사업자인 KB증권은 이로부터 11개월 후인 지난 5월 시장에 진출했다.

그 사이 한국투자증권은 5조원 이상의 발행어음을 판매하며 시장을 과점했다. 발행어음은 증권사의 최대 약점 중 하나인 자금력을 보강하는 해결사 역할을 했다. 한국투자증권이 올해 발행어음 운용으로 벌어들일 추가 수익은 1000억원 안팎으로 예상된다.

안 그래도 실적이 좋던 하우스가 신규 시장까지 선점해서 눈총을 한 몸에 받을 수밖에 없었던 상황. 그리고 이때부터 '사고'들이 터졌다.

SK실트론 관련 총수익스왑(TRS) 논란 여파가 적지 않았다. 자칫 시장 전반에 악영향을 주지 않을까하는 걱정으로 이어졌다. 그리고는 다시 1조6000억원 규모의 코웨이 인수금융 제공이 우려한대로 재매각이라는 최악의 사태로 이어졌다. 아무도 투자하지 않으려한 거래에 혼자서 리스크를 과감히 지고 들어갔지만 초유의 사태를 야기했다. 자칫 증권업계 전반의 평판을 크게 갉아먹는 기폭제가 될 가능성이 생겼다.

그러니 잘나가는 플레이어에 대한 고깝지 않은 시샘에서 시작됐더라도 이제는 '감독당국의 이쁨을 받으면서 연이어 문제를 일으키고 시장 질서를 흐리고 있다'라는 우려와 비난으로 확장된 것. 한때나마 업계의 인정 받았던 수익성·실적 위주 내부 문화는 이제 '투자자는 생각하지 않는다', '협조가 잘 안된다' 등의 실무급 인식으로 번졌다.

'공공의 적'이 된 이유다.

한 증권사 전략 담당 임원은 "금융당국이 발행어음업 인가를 내줄 때 최소한 복수 사업자를 선정했어야 했다"며 "한국투자증권은 앞으로도 당분간 실적이 좋을 것이기 때문에 앞으로도 '공적' 취급을 계속 받을 가능성이 높다"라고 말했다.

입력 2019.07.10 07:00|수정 2019.07.11 09:21

인베스트조선 유료서비스 2019년 07월 08일 07:00 게재

이미지 크게보기

이미지 크게보기