리조트 등 자산, 금호는 원하지만 원매자엔 짐

대기업은 매각 나설 듯...금호그룹 시선은 부담

-

아시아나항공 M&A 개시가 목전에 다가온 가운데 그 아래 딸린 비항공 계열사의 향방에 대해 관심이 모아지고 있다. 모두 묶어 팔린다면 금호그룹 입장에선 아까워도 별다른 수를 내긴 어려운 처지다. 반면 사는 입장에선 매력이 없는 비영업용 자산이라 처분 문제를 두고 고심하게 될 것으로 보인다.

금호그룹과 채권단은 이달 25일께 공고를 내고 아시아나항공 매각을 본격화한다. 9월 예비입찰을 거친 후 연내 우선협상대상자까지 선정할 것으로 예상된다.

거래의 핵심은 아시아나항공과 에어서울, 에어부산 등 항공사다. 시장에선 저가항공사(LCC) 분리 매각 가능성에 주목했으나 기본적으로는 전체를 매각하는 방식으로 진행될 것으로 보인다. 매각자 입장에선 미리 분리 매각 등 방침을 정해두면 운신의 폭이 좁아질 수 있기 때문이다.

한 채권단 관계자는 “흥행이 부진할 경우 원매자들이 바라는 인수 구조대로 거래가 진행될 여지는 있지만 처음부터 특정 회사를 매각 대상에 넣거나 빼는 식으로 확정해서 진행하진 않을 것”이라고 말했다.

-

이대로라면 아시아나항공과 그에 딸린 회사들이 모두 거래 대상에 포함될 수 있다. 항공사들을 제외한 계열사들의 처리 문제가 남는다.

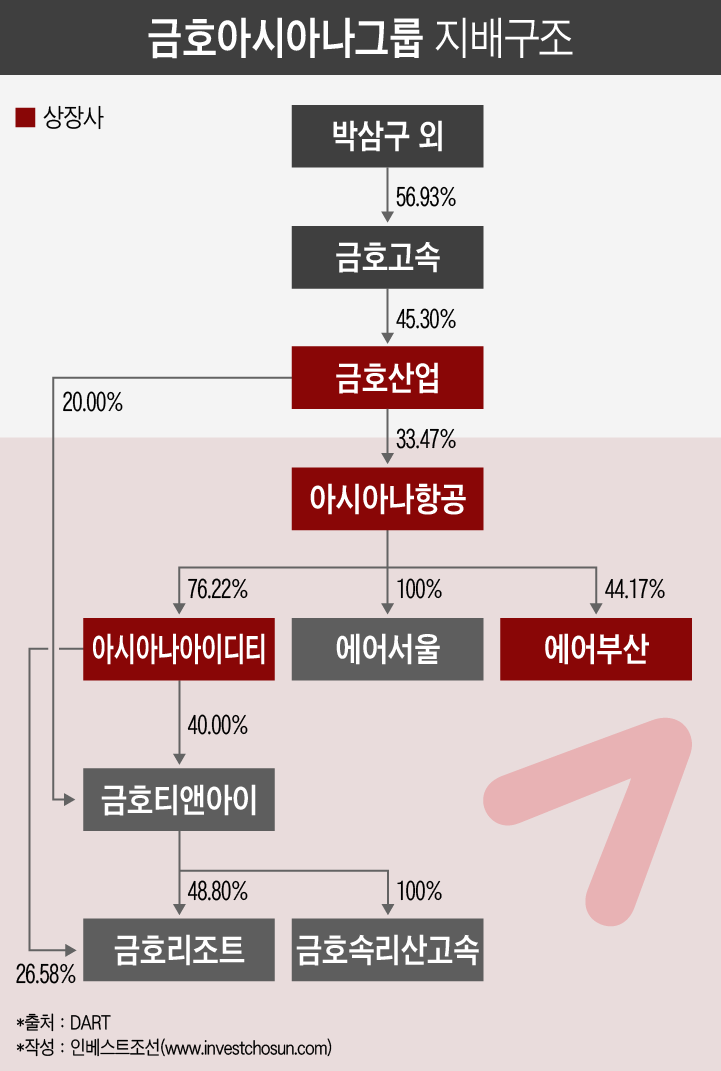

아시아나항공은 그룹 시스템통합(SI) 회사 아시아나아이디티를 거느리고 있고, 그 아래로 금호티앤아이, 금호리조트, 금호속리산고속 등이 딸려 있다. 아시아나아이디티는 항공 계열사의 IT 서비스를 담당하고 있지만 나머지는 큰 사업 연관성이 없다.

금호그룹 역시 금호리조트와 금호속리산고속 등을 계속 보유하길 원했던 것으로 알려졌다. 금호리조트는 중국의 웨이하이포인트CC 등 그룹이 공들여 가꾼 자산을 많이 보유하고 있다.

금호산업이 금호티앤아이 지분율을 높이면 되지만 유동성 상황이 녹록지 않다. 채권단이 그룹 차원에서 재무상황을 살피고 있어 과거 금호터미널처럼 헐값으로 받아오기는 쉽지 않다. 금호리조트의 순자산가치만 1000억원이 넘는다. 금호리조트와 금호속리산고속 주식은 금호티앤아이 전환사채에 대한 담보로도 잡혀 있다.

정작 원매자들이 비항공 계열사를 원할 가능성은 크지 않다.

채권단이 바라는 대로 재무여력이 충분한 기업, 즉 현재 주요 인수후보로 거론되는 그룹들은 실제 거래에 참여하더라도 비항공 계열사가 필요하지 않다. 고속버스 사업과 시너지 효과가 날 것도 아니고, 골프장과 리조트가 탐날 상황도 아니다.

굵직한 그룹의 지주회사가 아시아나항공을 인수한다 해도 그 아래로 증손, 고손회사까지 거느리는 구조가 된다. 지주회사 행위제한 요건을 충족하기 위해 금호티앤아이 지분을 100%로 맞추는 한편 금호리조트와 금호속리산고속 지분을 정리해야 한다. 지주사가 아닌 주력 계열사가 인수할 때는 경우의 수가 더 복잡해진다.

어느 그룹이든 아시아나항공과 딸린 회사를 모두 받아온다면 금호리조트와 금호속리산고속 등은 내놓을 가능성이 큰 셈이다. 다만 이 경우 이 자산들을 임의로 팔 수 있는지, 혹은 매각자 측에서 추가적인 계획을 세우고 있는 지는 아직 모호하다.

한 M&A 자문사 임원은 “현재로선 아시아나항공과 그 계열사를 있는 그대로 매각할 가능성이 크다”며 “인수자가 금호그룹이 원하던 기업들을 비영업용 자산으로 보고 임의로 팔 수 있을지는 미지수”라고 말했다.

이미지 크게보기

이미지 크게보기