한번 손잡으면 파생 일감 이어져

-

국내 자본시장의 활력도가 떨어지고 있다. 미중 환율전쟁, 한일 무역분쟁 등 악재가 이어지며 주식 시장이 식었고, 대기업들은 각종 규제 속에 움츠리다 해외에서 활로를 찾기 시작했다. 국내선 빅딜도, 외국인의 눈길을 끌만한 기업도 자취를 감추다 보니 외국계 투자은행(IB)들의 먹거리 역시 줄었다. 다른 영역이 필요해진 IB들은 스타트업으로 눈을 돌렸다.

이에 IB들이 '유니콘'(기업가치 1조원 이상 스타트업)을 잡기 위해 공을 들이고 있다. 전통 산업보다 성장성이 크기 때문에 투자유치 거래가 거듭 발생하고, 향후 투자회수 때도 역할을 기대할 만 하다. 해외 유수의 벤처캐피탈은 국내 유니콘에 투자하면서 비용을 아끼지 않는다는 점도 매력적이다.

사실 전통적으로 대형 IB들이 스타트업 자문을 수행하긴 쉽지 않았다. 기업가치가 조(兆)단위라는 유니콘도 실제 투자금은 몇 백억원 수준에 그치는 경우가 많다. IB가 원하는 최소 수수료를 얻어내기 어렵다. 간혹 관여하더라도 외국계 IB 서울지점이 계열 투자사의 국내 스타트업 투자에 일부 조력하는 경우가 대부분이었다.

그러나 앞으로도 이런 기조를 이어가긴 어렵다. 외국 자본이 그나마 관심을 갖고 온기가 도는 곳이 스타트업이기 때문이다.

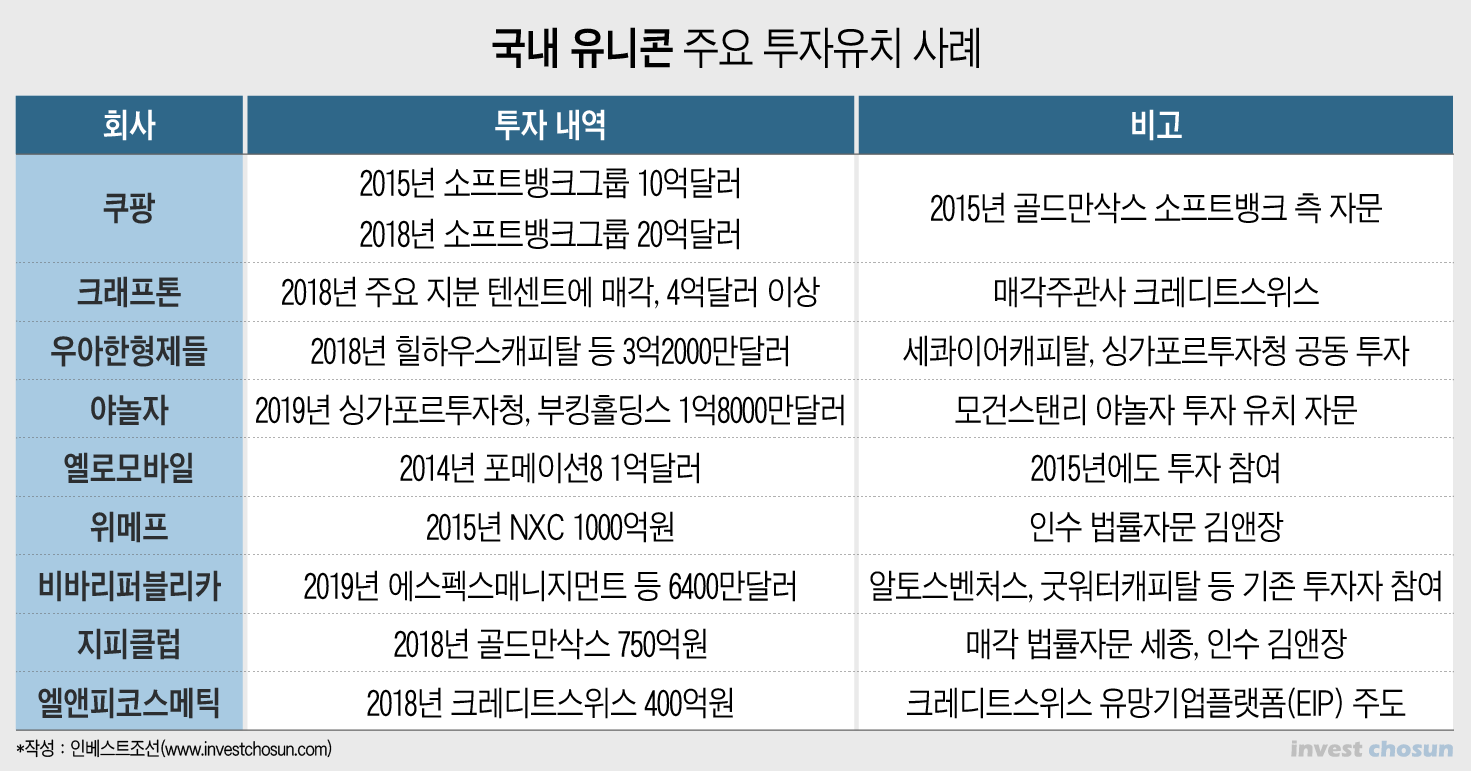

올해 상반기까지 국내 유니콘 기업은 쿠팡, 비바리퍼블리카, 우아한형제들 등 9곳으로 작년 6월(3곳) 대비 3배 늘었다. 마켓컬리, 직방 등 예비 유니콘을 감안하면 앞으로도 그 수는 꾸준히 증가할 것으로 보인다. IB는 당장 주선하는 거래의 규모가 크지 않더라도 향후 기업공개(IPO), M&A 등 추가 자문을 수행해 쏠쏠한 수익을 거둘 수 있다.

점차 수 천억원대 거래가 생겨나는 점도 긍정적이다. 크레디트스위스는 지난해 크래프톤(전 블루홀)의 주요 주주 지분을 중국 텐센트에 매각하는 자문을 수행했다. 모건스탠리는 올해 야놀자를 대리해 싱가포르투자청 등으로부터 1억8000만달러를 유치한 바 있다.

한 외국계 IB 관계자는 "대기업이 국내에서 할 수 있는 일은 사라졌고 당분간 주식자본시장(ECM)에서의 일감도 많지 않을 것"이라며 "앞으론 스타트업 자문을 업무 영역에서 배제하기 어려울 것"이라고 말했다.

-

이러다보니 다른 자문사들도 스타트업에 관심을 가질 수밖에 없다.

스타트업은 성장 단계별로 꾸준히 자금이 필요하고, 기업에 밝은 기존 투자자가 계속 해서 참여하는 경우가 많다. 유니콘 기업이든 그 투자자든 한번 관계를 맺어두면 꾸준한 먹거리를 기대할 수 있다.

비바리퍼블리카(서비스명 토스)는 올해 에스펙스매니지먼트 컨소시엄으로부터 6400만달러를 유치했는데 알토스벤처스, 굿워터캐피탈 등 기존 투자자도 함께했다. 2017년과 2018년엔 글로벌 기업 페이팔(PayPal) 컨소시엄으로부터 각각 4800만달러, 8000만달러를 유치했다. 페이팔은 모두 법무법인 세종으로부터 법률자문을 받았다.

유니콘 기업으로 가고 있는 컬리 역시 작년과 올해 세콰이어캐피탈, DST 등으로부터 500억원, 1000억원을을 조달했는데 두 거래 모두 세종이 기업과 투자자 측 자문사로 참여했다. 김앤장은 2017년 스카이레이크인베스트먼트의 야놀자 투자를 자문했고, 올해 투자 유치에선 회사와 투자자 측에서 자문을 제공했다.

앞서 사례들처럼 유망 스타트업은 대부분 해외 유력 벤처캐피탈 등으로부터 자금을 유치한다. 해외 투자사들은 요구 사항이 명확한 데다, 서비스 비용을 지급하는 데 후하다는 점에서도 자문사들의 선호도가 높다.

대형 법무법인 M&A 변호사는 “해외 투자사들은 한국 법 규정에 밝지 않은 만큼 국내 기업을 자문할 때보다 훨씬 바쁘다”면서도 “대신 자문료에 대한 한도(Cap)가 없고, 시간당 자문료도 글로벌 로펌 수준으로 청구할 수 있어 수익면에서 유리하다”고 말했다.

이미지 크게보기

이미지 크게보기