GS-BGF 경쟁심화 속 롯데 격차 더 벌어질 듯

확장성 측면에서 GS리테일 다소 유리

롯데지주 소속 세븐일레븐은 입지 애매

-

유통업계 전환 속에서 편의점은 위기와 기회를 모두 갖고 있는 업종으로 꼽힌다. 사실상 시장 포화상태라 고점을 찍었다는 분석과 동시에 점유율 전쟁의 재점화, 신사업 확장 가능성이 열려있다. 업계 1위를 두고 GS25와 CU의 치열한 경쟁이 예고된 반면 방향성을 잃은 세븐일레븐은 뒤쳐질 것이라는 평가다.

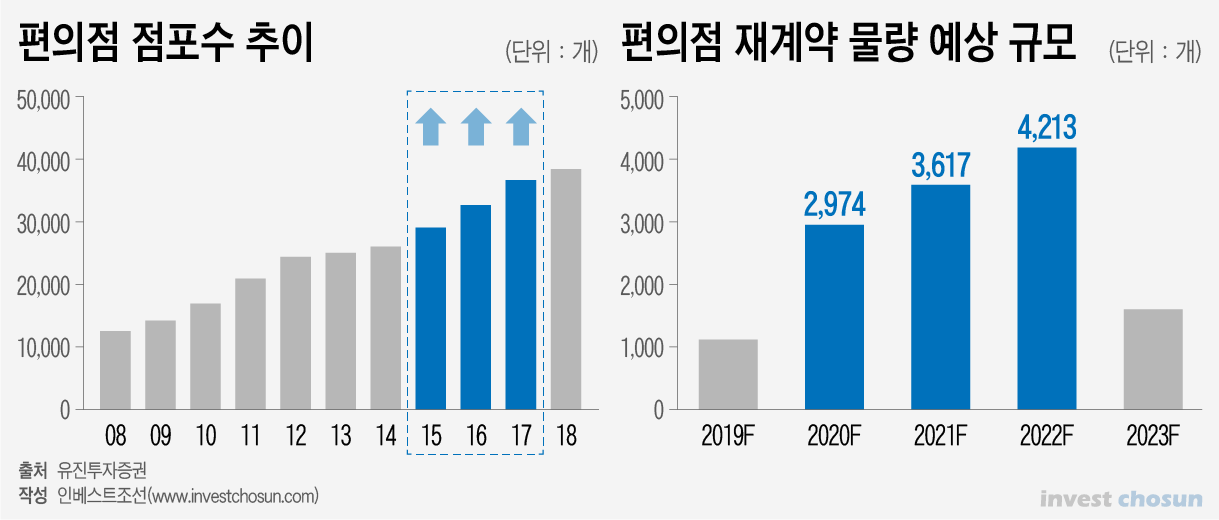

편의점은 오프라인 유통산업에서 유일하게 매출 성장 기조를 보이는 산업이다. 2015년 공격적인 출점 경쟁으로 외형이 크게 확대됐고 이후 1인 가구 증가와 같은 긍정적 환경 변화로 양호한 성장세를 보였다.

규모 확대와 더불어 수익성도 개선되는 모습을 보이고 있다. 다만 앞으로도 이 같은 성장세를 지속하긴 어렵다. 이미 과도한 출점 경쟁으로 추가적인 확장 여력이 크지 않다. 지난해부터는 자율규약(근접 출점 제한, 폐업시 위약금 감면∙면제)이 시행되면서 신규 출점에 제약으로 작용하고 있다.

-

2020년은 편의점 업계에 지각변동을 일으킬 이벤트가 있다. 바로 재계약 시즌이 시작된다. 2014~2017년 동안 대거 신규점포가 출점했고 통상 계약기간이 5년이라는 점을 감안하면 올해부터 재계약 물량이 쏟아진다.

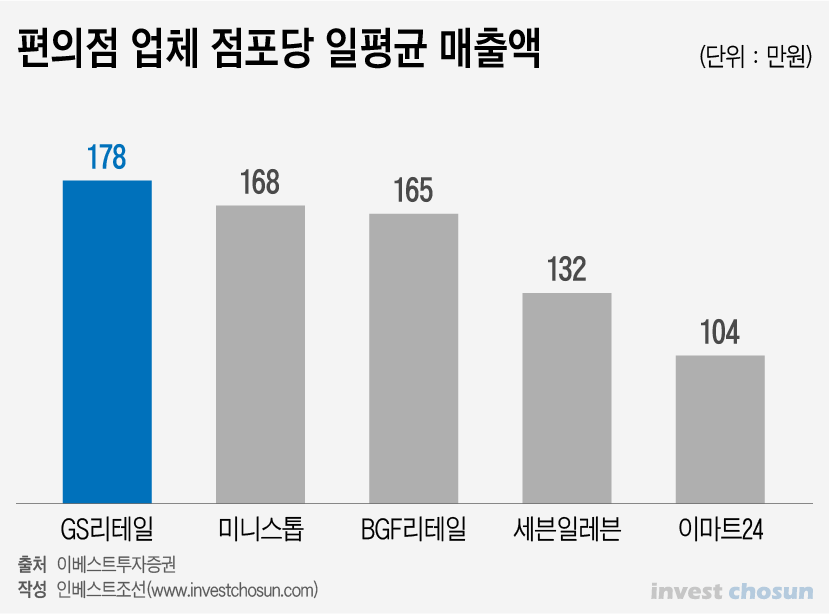

유진투자증권 자료에 따르면 재계약을 앞둔 점포는 올해 2974개를 시작으로 앞으로 3년간 1만개가 넘는다. 앞서 언급한대로 출점이 쉽지 않기 때문에 점포 수를 늘리기 위해선 재계약에서 자사 점포를 지키고 경쟁사 점포를 빼앗아와야 한다. 특히 점포당 일평균 매출액이 중요한 기업가치 평가 요소가 된만큼 핵심 지역의 점포를 둘러싼 경쟁은 치열해질 전망이다.

편의점 본사는 가맹점주를 유치하기 위해 지원금 등 각종 혜택들을 내놔야 하는 상황이 됐다. 가맹점주들은 보다 유리한 조건에서 업체를 선택할 수 있는 시기가 왔다. 박상준 키움증권 연구원은 “점주 입장에선 점포수 기준 점유율과 평균 일매출, 그리고 기존 가맹점주의 이탈율 등 누가 더 경쟁력을 갖췄는지 관련 지표를 참고할테고 가맹점 입장에선 누가 더 적은 비용으로 많은 가맹점주를 유지 또는 모집할 수 있느냐가 포인트가 될 것”이라고 설명했다.

-

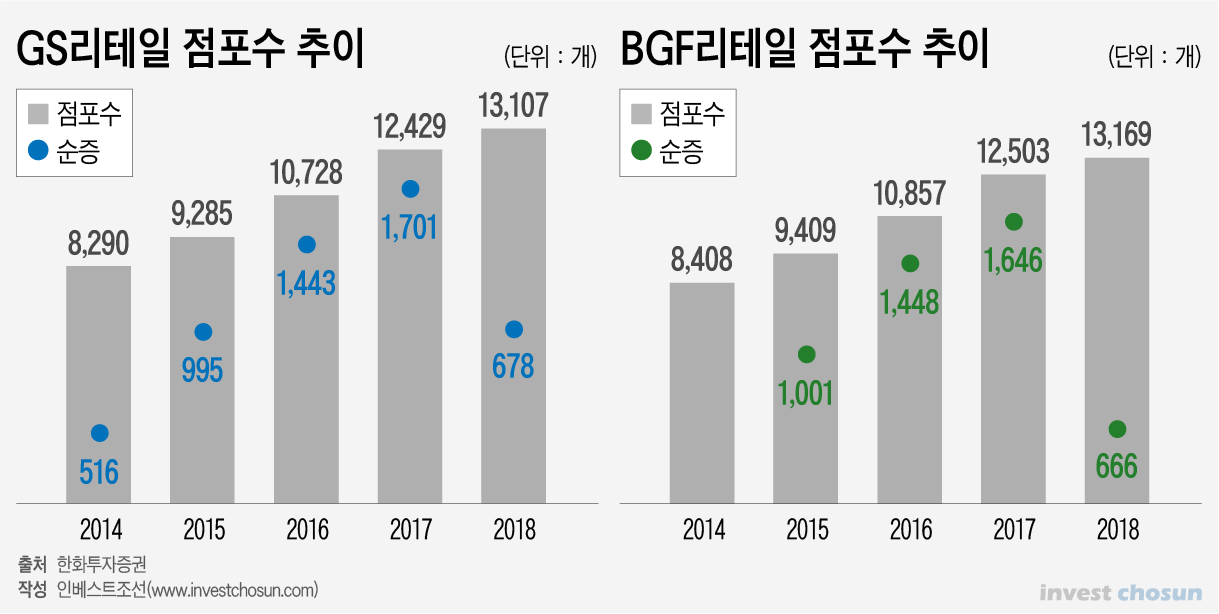

GS리테일의 GS25와 BGF리테일의 CU 간 경쟁 격화가 예고된다. 한화투자증권의 자료에 따르면 2018년 기준 GS리테일은 1만3107개, BGF리테일은 1만3169개의 점포를 확보했다. 그리고 관련업계에선 지난해 11월 기준으로 GS리테일이 1만3899개의 점포수를 확보, 1만3820개의 BGF리테일을 제치고 업계 1위에 올라섰다. 점포당 일평균 매출액과 순증가 추세에서도 GS리테일이 BGF리테일을 앞서는 것으로 나타났다. 가맹점주 입장에선 통제가 쉽지 않은 '입지'보다는 '일매출 높은 브랜드'를 선호하는 현상이 강해지고 있다는 분석이다.

두 회사간 점포수 차이는 100개도 안돼 언제든 뒤집힐 수 있다. 두 회사가 각각 어떤 청사진을 그리느냐, 그리고 누가 더 확장성이 있느냐가 포인트다.

BGF리테일의 방향성은 명확하다. 영업면적을 늘려서 기존점포의 성장을 꾀하고 신선식품 비중을 확대해서 마진율을 높이는 식이다. 중앙물류센터(CDC;Central Distribution Center) 구축과 같은 투자를 타사에 비해 많이 해놨고 유통망 확대에 따른 효율성과 같은 성과가 올해부터 나올 것이라는 전망이다.

하지만 확장성 측면에서 보면 GS리테일에 손을 들어주는 분위기다. 물론 에너지, 정유, 건설이 주력인 GS그룹 차원에서 보면 유통, 그것도 편의점의 비중이 크지 않다. 하지만 GS홈쇼핑 출신의 허태수 신임 회장 취임 이후 그룹 차원의 유통업 육성 기대감이 커지는 것도 사실이다. 그리고 중심에는 편의점이 있다. 홈쇼핑에 비해 변동성이 낮고 규제나 수익성, 플랫폼 활용도 측면에서도 편의점을 밀어줄 가능성이 더 크다는 분석이다.

유통업계 관계자는 “GS리테일은 지난 5년간 편의점 중심으로 선투자를 마쳤고 슈퍼마켓, H&B 구조조정으로 효율화 작업도 했다”며 “높은 상품매익률과 본부 임차 비중, 상대적으로 높은 일매출액으로 재계약 시즌에서 유리한 고지에 서있다”고 설명했다.

-

문제는 롯데의 세븐일레븐이다. 3위 사업자인데 1~2위와 격차가 더 벌어지는 것은 물론 밑에서 올라오는 이마트24도 신경써야 하는 상황이다. 관건은 수익성 개선과 브랜드 선호도를 높이는 것인데 현실적으로 쉽지 않다는 진단이다. 무엇보다 그룹의 의지를 읽기가 어렵다는 게 핵심이다.

롯데그룹은 유통부문의 혁신을 위해 비즈니스유닛(BU) 형태를 만들었다. 롯데쇼핑을 중심으로 보다 효율적이고 빠른 의사 결정을 하기 위해서다. 여기에 편의점은 빠져있다. 백화점, 마트, 슈퍼마켓, 홈쇼핑 등 대부분이 롯데쇼핑 사업부 소속이지만 세븐일레븐은 롯데지주의 계열사다. 유통사업에서 입지가 애매할 수밖에 없다.

투자은행(IB) 관계자는 “롯데가 롯데쇼핑을 중심으로 온라인 강화에 매진하려고 하는데 오프라인 중에선 편의점만큼 성장성을 보이고 있는 것도 없고 유통업 전반적인 그림을 짜는 데 편의점을 빼놓을 수도 없다”며 “롯데 입장에선 성장하고 있는 이커머스과 편의점 쪽으로 포지셔닝을 해야하는데 지금까지는 편의점은 배제됐다”라고 평했다.

롯데 유통업은 온라인 사업을 강화해야 하는 상황에서 마트 부진과 백화점에서의 경쟁력 약화, 거기에 일본 불매 운동에까지 엮인 상황이다. 호텔롯데 상장 등 그룹의 선결 과제도 넘치는 상황이라 편의점은 후순위로 밀리는 모양새다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기