주가하락 지속에도 일반청약 80대1 넘겨

업황 회복 요원해도 '저가매수' 자금 몰려

"유동성 받쳐주는 한 공모참여 매력 지속"

-

제주항공 유상증자가 코로나 19 재확산 우려에도 차질 없이 마무리될 전망이다. 닷새 만에 1000여명 가까운 확진자가 발생하며 주가는 급락했고 업황 회복 시점은 더욱 불투명해졌지만 우려를 뒤엎고 선전했다는 평이다. 증시 내 유동성으로 인해 청약 첫날 5% 이상 주가가 하락했음에도 수익을 낼 수 있다는 기대감이 반영되고 있다는 분석이다.

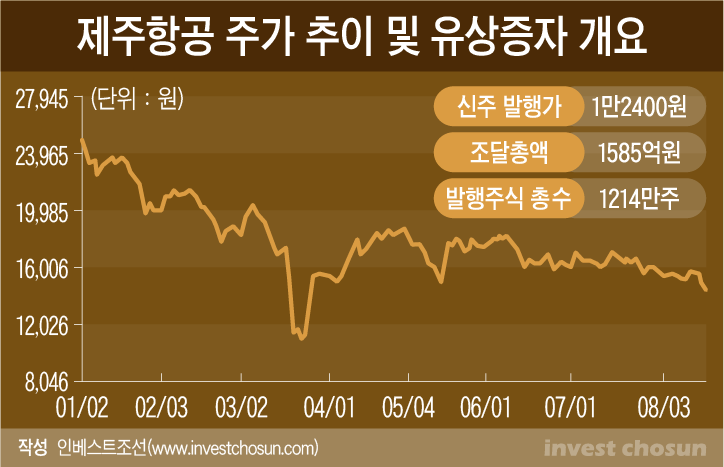

19일 제주항공 실권주 일반공모 청약 경쟁률은 오후 2시를 기점으로 급격하게 올랐다. 주가가 4거래일 연속 하락세를 보였음에도 마감 시간을 2시간여 앞두고 참여자가 대폭 늘어난 것으로 풀이된다. 유상증자 전 청약 일정을 모두 마무리한 이날 제주항공 주가는 전일 대비 1.37% 하락한 1만4450원으로 마감해 신주 발행가 12400원보다는 16% 이상 높은 수준을 이어갔다.

전일 국내 증시는 여행·영화관·숙박 등 전통적인 대면기반 업종 주가가 급락하며 조정을 보였다. 제주항공에 앞서 유상증자를 실시한 대한항공과 CJ CGV도 각각 6.41%, 14.50% 폭락하며 유상증자에 참여한 투자자들의 불안을 가중시켰다. 제주항공으로선 두 차례에 걸쳐 유상증자를 연기한 상황에서 실권주 일반청약 직전 악재를 맞이한 것이다.

-

제주항공 실시간 청약경쟁률은 마감 시한 직전 88대1을 넘겼다. 특히 장 마감 직후 30분 동안 많은 자금이 몰렸다. 이전에도 업황 부진 우려가 가득하던 상황에서 기대 이상의 선전이라는 평가가 나온다.

현재 국내 항공업계는 항공화물을 실을 수 있는 대형항공사(FSC)를 제외하면 여객수요 급감으로 인한 실적 타격에 대응하기 어렵다는 분석이 많다. 국내 1위 저비용항공사(LCC)인 제주항공 역시 상반기 매출액 2292억원, 영업이익 657억원을 기록해 적자전환했다. 지난 5월 유상증자 결정 이후 지속적으로 주가가 우하향한 것도 LCC 업황 회복 시점이 불투명한 것과 무관하지 않다는 지적이다.

이런 상황에서도 투자자들이 제주항공 유상증자에 참여한 배경으로는 결국 시중에 풀린 풍부한 유동성이 꼽힌다.

투자은행(IB) 업계 한 관계자는 "8월 들어 단기과열이라는 인식이 늘어나며 업종을 불문하고 조정 가능성이 거론되긴 했지만, 추세적으로 하락장이 올 거라는 목소리는 찾아보기 힘들다"라며 "제주항공의 경우 업황 회복 시점이 불투명하다는 점이 이미 반영된 상태고, 현재 주가가 신주발행가보다 높다면 차익을 낼 수 있다고 판단한 것으로 보인다"라고 설명했다.

제주항공 주가가 신주 발행가 이하로 하락하지 않는다면 코로나 타격으로 유상증자를 실시한 주요기업 대부분이 투자자에 큰 차익을 안길 전망이다. 대한항공과 CJ CGV 주가는 18일 폭락에도 불구하고 여전히 신주 발행가 대비 30% 이상 높은 가격에 형성돼 있다.

증권사 한 관계자는 "이번 확진자 급증이 조정의 빌미로 작용한 상황이지만 현재 증시를 이끌고 있는 개인투자자들은 여전히 저가매수의 기회로 활용하려는 움직임이 관측된다"라며 "중장기적으로 경제 정상화가 이뤄질 거라는 시각이 우세한 만큼 유동성이 받쳐주는 한, 유상증자를 비롯한 공모주 참여 열기는 지속될 가능성이 있다"라고 전했다.

이미지 크게보기

이미지 크게보기