성장성은 KB금융에, 수익성은 하나금융에 밀려

갑작스런 1兆 증자에 배경 두고 주주들 '분분'

"새 주주 추천 사외이사 담당 위원회 지켜봐야"

-

신한금융지주 주가가 최근 3년 상대수익률 기준, 4대 대형금융지주 중 꼴찌를 기록했다. 2년만에 다시 뒤집힌 KB금융지주와의 시가총액 차이는 점점 벌어지고만 있다. 주요 리서치의 금융 '최선호주'(top-pick)에서 신한금융이 제외된 건 오래 전의 일이다. '1등 금융그룹' 신한의 위기다.

금융권에서는 위기의 배경으로 비전 부재를 꼽는다. 글로벌과 디지털에 역량을 집중하곤 있지만, 가시적인 성과는 아직이다. 최근 갑작스런 유상증자를 계기로 조용병 회장의 리더십에 대한 비판도 수면 위로 떠오르고 있다.

신한금융 보통주는 15일 기준 6주째 주당 3만원 이하에서 거래되고 있다. 주가순자산비율(PBR) 0.34배로, 역사상 최저점 수준에서 벗어나지 못하고 있다. 10월 첫째주 종가 기준 신한금융의 연초 이후 주가수익률은 -6%로 4대 대형금융지주 주식 중 유일하게 하락했다.

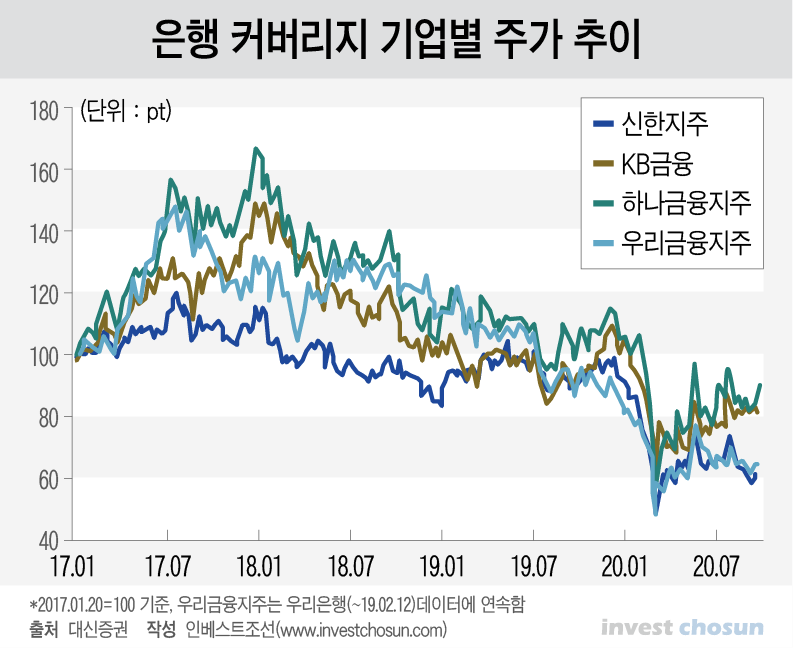

성장주가 주목받고, 코로나19라는 비상상황이 겹치며 은행주가 소외되어 온 건 사실이다. 그러나 신한금융은 그 중에서도 더욱 소외되는 모양새다. 2017년 1월 이후 4대 금융지주 상대수익률 그래프를 살펴보면 신한금융은 다른 금융지주가 오를 땐 오르지 못했고, 떨어질 땐 같이 떨어졌다. 최근 주가가 다시 하락세로 접어들며 3년 누적 상대수익률은 4대 금융지주 중 꼴찌가 됐다.

금융권에서는 '신한금융이 야성을 잃었다'는 분석이 나온다. 신한금융은 그간 수익성ㆍ성장성ㆍ효율성 면에서 언제나 압도적인 퍼포먼스를 보여왔지만, 이젠 성장성은 KB금융에, 수익성은 하나금융에 밀리며 어중간한 위치가 됐다는 것이다.

당장 올해 3분기 예상 실적만 봐도 그렇다.

KB금융은 분기 순이익 1조원 회복이 유력한 상황이지만, 신한금융의 3분기 순이익 컨센서스는 8900억여원에 머물러있다. 최근 3개월간 신한금융 2020년 연간 순이익 컨센서스는 3.1% 상향 조정되는데 그친 반면, KB금융은 6.0%, 하나금융은 8.4% 상향 조정됐다. 올해 상반기 기준 신한금융의 자기자본이익률(ROE)는 8.3%, 하나금융은 8.9%였다.

은행이 고전하는 가운데, 비은행도 이렇다할 돌파구를 열어주지 못하고 있다. 올 상반기 신한 비금융계열사 합산 순이익은 7280억원으로 지난해 대비 3% 줄었다. 비대면 특수로 신한카드와 신한캐피탈은 두 자릿 수 성장을 이어갔지만, 다른 두 축인 보험과 금융투자 부문의 부진을 상쇄하진 못했다.

오렌지라이프의 경우 신한금융과의 시너지가 요원한 상황이다. 경영권 매각 전인 2018년 상반기 1836억원에 달했던 반기 순이익이 올해 1375억원으로 25% 급감했다. 신한생명과의 통합 시기를 놓쳤다는 평가가 많다.

금융투자 부문도 라임 사태에 휘말린 신한금융투자가 대규모 충당금을 쌓으며 실적이 반 토막 났다. 신한AI, 신한대체운용, 아시아신탁 등 비교적 최근 출범하거나 인수한 비은행 계열사의 경우 아직 그룹 기여도가 미미한 상황이다.

조용병 회장이 취임 이후 강조해온 청사진도 힘이 빠지고 있다.

신한금융 글로벌부문은 올 상반기 최근 5년래 처음으로 역성장했다. 지난해 대비 순익 규모가 15% 줄어든 1527억원을 기록하며 그룹 이익 기여도도 9.3%에서 8.6%로 떨어졌다.

디지털 부문은 아직 대표적인 성공 사례를 찾기 어렵다. 신한금융이 의욕적으로 추진하고 있는 인공지능(AI) 자문업은 아직 업계에서 시기상조라는 평가를 받는다. 2017년 이후 로보어드바이저를 표방하는 자산배분전략 펀드가 우후주순 출범했지만, 대부분 수탁액 50억 미만 자투리 펀드로 전락했다. 동일 전략의 액티브 펀드 대비 수익률이 절반 수준인 1%대 후반에 그쳐서다.

한 금융권 관계자는 "개발자 중심 조직인 핀테크나 군식구가 없는 인터넷전문은행은 애초에 디지털 적응력 면에서 대형 은행과 차이가 있을 수밖에 없다"며 "은행 주도로 '디지털 플랫폼'을 만들어봐야 성과 부진으로 서비스를 종료한 뱅크월렛이나 위비톡의 전철을 밟을 수밖에 없을 것"이라고 말했다.

이런 상황에서 최근 단행한 제3자배정 유상증자도 도마 위에 올랐다. 일부 증권사의 레포트에서 '경영진에 대한 신뢰 하락'이 주가 하락의 배경으로 공공연히 언급되고 있을 정도다.

신한금융지주는 지난달 글로벌 사모펀드(PE) 어피니티에쿼티파트너스와 베어링프라이빗에쿼티아시아를 대상으로 1조1582억원 규모의 유상증자를 진행했다. 대외적인 명분은 11.4%까지 떨어진 보통주자본비율(티어1)을 12%대로 올린다는 것과, 코로나19 리스크 대응, 그리고 글로벌 PE와의 공조체제 형성 등이었다.

신한금융의 이런 설명에도 불구, 시장에서는 그리고 주주들 사이에서도 왜 지금 이런 증자를 단행했어야 했는지 이해가 가지 않는다는 목소리가 흘러나온다.

특히 외국계 투자자들의 반발이 거세다. 이들은 이번 증자에 대해 '재무적으로 도움이 되지 않는 증자'라는 반응을 보이고 있다. 1조원을 조금 넘는 자금으로는 인수합병(M&A)은커녕 배당하고 충당금 쌓으면 끝날 규모라는 인식이다. 내부 정치용 증자라는 해석도 내놓고 있다. 증자 결정 이후 신한금융 순매도 규모를 늘리고 있다.

주가가 사상 최저가 수준인데다, 당장 인수합병(M&A) 등 대규모 자금 소요도 없는 까닭이다. 자금 소요가 있다 해도 신종자본증권 등으로 대응이 가능한 상황에서 왜 굳이 주주 가치 희석을 무릅썼냐는 게 비판의 핵심이다.

증자 후 주주들 사이에서 불편한 기류가 일부 감지되기도 했다. IMM PE의 경우 불과 1년 전 현 주가보다 45% 비싼 가격으로 신한금융에 투자했다. 20년 가까이 전략적 제휴 관계를 맺어온 BNP파리바는 이사 추천권 유지를 위해 부랴부랴 보통주를 추가 매입, 지분율 3.5%를 다시 맞췄다. 신한금융지주 지분 15% 안팎을 보유한 것으로 알려진 재일교포 주주들도 개별적으로 1%가량 주식을 매수해 희석된 지분율을 다시 끌어올렸다.

금융권에서는 이를 두고 조용병 회장이 이사회 내 우호세력을 늘리려는 포석이 아니겠느냐는 해석을 내놓기도 한다.

현재 신한금융 이사회는 조용병 회장, 진옥동 신한은행장(기타비상무이사), 10명의 사외이사진 등 총 13명으로 구성돼있다. 현재 재일교포 주주들이 4명, IMM PE가 1명, BNP파리바가 1명의 이사 추천권을 행사한다. 앞으로 어피니티와 베어링이 각각 1명씩 이사선임권을 행사하게 되면 15명의 이사회 중 과반수인 8명이 주주 추천 이사로 꾸려지게 된다.

다른 금융권 관계자는 "지난해 12월 실형 선고 가능성에도 불구하고 신한금융 회장후보추천위원회는 만장일치로 조용병 회장을 단독 추천했고, 결국 3년 연임이 확정됐다"며 "새 PE 주주들이 추천할 사외이사가 이사회 내 어떤 위원회에 포진하는 지 지켜볼 필요가 있다"고 말했다.

이미지 크게보기

이미지 크게보기