뉴딜 관련 회사 투자 방침에 부실 투자 우려

메자닌 증권 등 고위험 상품 투자 위험도

제2의 라임사태 막기 위한 대책 필요하단 목소리

-

지난 9월 신한, KB를 비롯한 국내 10대 금융 지주사 회장이 청와대에 모였다. 한국판 뉴딜 전략을 짜기 위해서다. 이 자리에서 5대 금융지주 회장은 70조 투자를 약속했다. 투자 대상도 불분명한데다 금액도 어마어마하다 보니 실효성에 대한 의문이 나왔다.

하지만 청와대가 직접 추진하는 일이라서 ‘공수표’만 날릴 수 없는 사업이다. 금융지주 회장들도 적극적인 동참을 외친 만큼 내년부터 해당 사업에 투자에 나설 것으로 보인다. 제대로 된 투자 검증과 절차 관리가 이뤄지지 않으면 제2의 라임사태가 터질 수 있다는 우려가 벌써부터 제기된다.

국내 대형금융지주사들이 뉴딜 정책에 참여를 약속한 금액은 각 지주 별로 기본 10조원이다. 신한금융이 28조5000억원, KB금융과 우리금융, 하나금융은 각각 10조원, 농협금융은 13조8000억원 규모의 뉴딜 지원책을 발표했다.

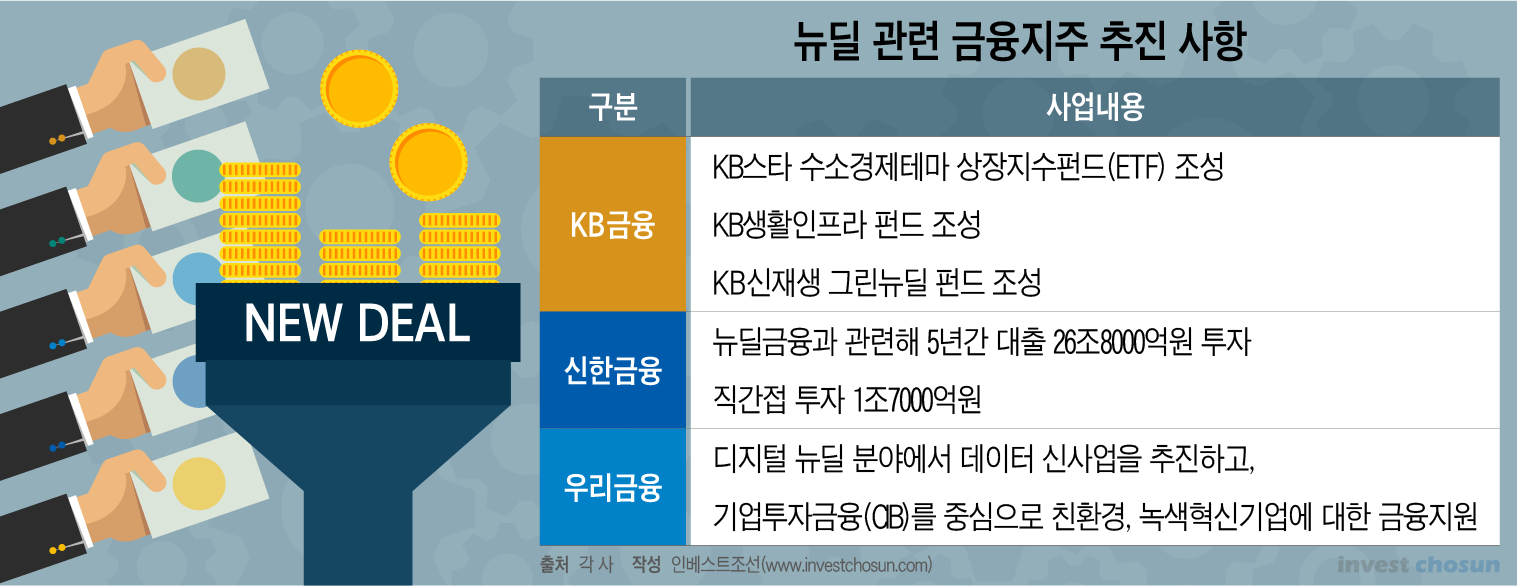

KB금융은 ‘KB 코리아뉴딜 펀드’, ‘KB스타 수소경제테마 상장지수펀드(ETF)’ 등 민간 공모형 펀드를 출시했으며, ‘KB생활인프라 펀드’ 2000억원 및 ‘KB신재생 그린뉴딜 펀드’ 1300억원 결성에 나선다. 신한금융은 뉴딜금융과 관련해 5년간 대출 26조8000억원, 직간접 투자 1조7000억원 등 총 28조5000억원의 자금을 투입한다. 우리금융은 디지털 뉴딜 분야에서 데이터 신사업을 추진하고, 기업투자금융(CIB)를 중심으로 친환경, 녹색혁신기업에 대한 금융 지원에 나선다.

-

집행할 자금은 뉴딜 관련 펀드 조성이나 관련 기업 투자에 쓰일 계획이다. 다만 실효성에 의문이 제기되기도 한다. 이들 중 상당수가 이미 추진 중인 디지털 사업의 투자 내용이거나, 기존 인프라펀드 출자 계획을 더한 사례들이 많다 보니 숫자만 '뻥튀기' 됐다는 것이다.

한 금융지주 관계자는 “과거에도 이런 정책형 사업에 금융지주사들이 출자를 발표했지만, 형식적으로 끝난 사례가 많았다”라고 말했다.

그럼에도 청와대가 직접 챙기는 사안이고, 각 금융지주사 회장들이 금융당국과 사모펀드 사태 등으로 마찰을 빚고 있다 보니 정부의 요구를 무시하기는 힘들다는 게 중론이다. 발표된 숫자만큼의 대규모 투자는 아니더라도 큰 방향에서 앞으로 IB부문 투자가 뉴딜 사업 쪽으로 이뤄질 수 밖에 없을 것이란 견해다.

정부가 추진하는 뉴딜사업의 큰 틀은 ‘디지털’과 ‘그린’ 사업인데 이중에서 대부분의 자금이 ‘그린 뉴딜’로 집중 될 것으로 예상된다. 금융지주들의 '디지털 뉴딜' 사업 상당 부분이 이미 진행하고 있는 사업이거나 이미 계획한 사업들인 까닭이다.

반면에 ‘그린뉴딜’은 그간 금융지주들이 적극적으로 참여하지 않았던 부문이다. 대체 에너지에 대한 관심이 높아진 데다, 대부분 프로젝트 성으로 진행된다는 점에서 수익 가능성이 그나마 크다는 분석이다. 태양광, 풍력 관련 프로젝트는 정부에서 일정 정도의 수익을 보장해 준다는 점에서 리스크가 상대적으로 낮다는 평가도 나온다.

한 금융지주 투자담당 본부장은 “그린 뉴딜 관련해서 사업 검토가 상당히 있을 것으로 보인다”라며 “뉴딜사업 관련해서 투자를 해야한다면 대체 에너지 관련한 공공 성격의 프로젝트에 투자에 나설 계획이다”라고 말했다.

이런 '가능성'이 예상되는 그림자를 완전히 가려주진 않는다. 일각에선 벌써부터 제2의 라임사태를 경계하는 목소리가 나온다.

눈 여겨 볼 부분은 정부가 뉴딜 관련 기업에 대한 지분 투자와 대출, 뉴딜 프로젝트 등 다양한 투자를 폭넓게 허용하는 점이 악용될 수 있다는 부분이다. 정부는 투자 방식과 관련해 주식(구주 포함) 및 채권인수, 메자닌 증권(전환사채, 신주인수권부사채 등) 인수, 대출 등이 가능하게 할 방침이다. 여기서 문제가 될 부분은 해당 기업에 주식 및 채권, 메자닌 증권 투자에서 발생할 수 있다는 지적이다.

정부의 뉴딜사업 발표 이후 일부 기업들이 정관에 뉴딜 관련 사업을 하겠다는 내용을 끼워넣고 있다. 이 중 일부는 해당 기업의 사업을 뉴딜 사업으로 둔갑시켜 정부 지원을 타내려는 목적도 읽힌다는 지적이다. 부실한 기업이 뉴딜 사업을 한다는 명목 하에 투자를 받을 경우 이를 걸러낼 방법은 자체적인 심사밖에 없다. 하지만 정부에서 추진하는 펀드 규모가 수십조원에 달하다 보니 이를 일일이 걸러내는 데는 한계가 있을 수 있다.

일례로 메자닌 증권의 경우 부실한 기업들이 자금 조달을 하기 위해 악용할 소지가 있다. 수익이 안정적인 기업이 조달 비용이 큰 메자닌 증권을 발행하면서 까지 투자유치에 나서는 경우가 많지는 않기 때문이다. 그렇기 때문에 이에 대한 각별한 주의가 필요하다는 경고다. 라임 펀드 사태도 초기에는 문제가 없는 투자를 진행했지만, 펀드 규모가 커지면서 폰지 사기로 번졌다는 것을 환기 해야 한다는 지적이다.

한 투자금융 관계자는 “펀드 사이즈가 크다 보니 부실한 기업이 뉴딜 업체로 둔갑해서 발행하는 메자닌 증권에 투자가 이뤄질 가능성이 존재한다”라며 “각 금융지주들이 이미 수십조원의 투자계획을 밝힌 만큼 뉴딜 분야로 IB투자를 늘릴 것이라서 투자시 철저한 의사결정과 사후관리가 필요하다”고 말했다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기