반 년 사이 예상 기업가치는 두 배 넘게 뛰어

-

SK바이오사이언스의 예상 기업가치를 두고 갑론을박이 이어지고 있다. 상장을 앞두고 주관사 선정 당시보다 기업가치가 두 배 이상 높게 책정된 것이다. 장외가는 이보다도 더 치솟고 있다. 투자은행(IB)업계에서 다소 생소한 ‘기업가치(EV)/용량(Capacity)’ 방식을 차용하면서 공모가 산정 논란도 수면 위로 떠오른다.

최근 주식 시장의 변동성이 커지며 유동성 장세가 서서히 끝나가려는 모습을 보이는 가운데, SK바이오사이언스의 '눈덩이 기업가치'를 시장이 용인해줄지가 이슈로 꼽힌다.

-

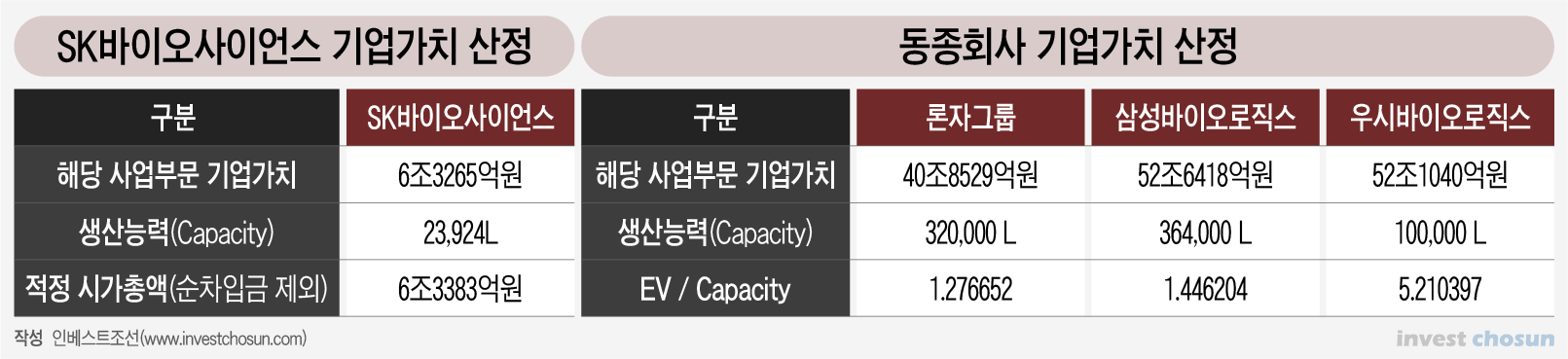

9일 금융감독원 전자공시시스템에 따르면, SK바이오사이언스는 3월 상장을 앞두고 기업가치 기준을 6조원 수준으로 제시했다. SK바이오사이언스의 상장대표주관은 NH투자증권이 맡고 있다.

산정 근거로 기업가치 대비 생산능력(EV/Capacity)를 제시했다. 연간 생산능력인 2만3924리터(L)에 비교기업군 평균 EV/Capacity 배수인 2.64를 곱했다. EV/Capacity는 매장량이나 생산능력을 기준으로 상대 기업가치를 평가하는 방식이다. SK바이오사이언스처럼 글로벌 생산능력이 중요시 되는 위탁생산(CMO) 또는 위탁개발생산(CDMO)사업을 평가하기 위한 방식이라고 회사는 설명했다.

다만 해당 산정방식을 놓고 증권업계에서는 다소 생소하다는 반응이 나온다. 주기순이익비율(PER)이나 기업가치 대비 상각 전 이익(EV/EBITDA) 등과 달리 실무에 사용된 적이 드물기 때문이다. 특히 매출이나 영업이익 등의 실질적 재무상태 지표가 아닌 생산능력을 기준으로 두고 있어 자칫 공정성에 문제가 생길 수도 있다.

지난해 7월 SK바이오사이언스가 상장을 추진할 초기에만 해도 이 회사의 예상 기업가치는 3조원대로 추산됐다. 특히 코로나 관련 백신 CMO사업부문만 따지면 약 1조7000억원에 그쳤다. 불과 반년여 만에 전체 기업가치가 두 배 이상 늘어난 셈이다.

사업부문별로 기업가치를 산정하지 않은 점도 의아한 부분이다. 작년 하반기 증권업계에서는 SK바이오사이언스의 코로나 백신 CMO사업부문과 차세대 폐렴구균백신, 생명과학사업 등 부문을 쪼갠 부문별 가치합산(SOTP; sum of the parts)을 적용했다. 백신사업과 위탁생산사업의 성격이 다른 만큼, 기업가치 산정도 나뉘어야 한다는 점에서다.

한 증권업계 관계자는 “바이오회사는 적자가 나는 기업이 많기 때문에 신약 점유율을 기반으로 하는 EV/Pipeline이나 이번 생산능력 기반의 EV/Capacity 등을 사용하는데, 산정 기준을 조금만 달리 해도 기업가치 크게 달라진다”라며 “일반적인 방식보다는 주관성이 개입될 가능성이 크다”라고 말했다.

그럼에도, SK바이오사이언스 기업가치에 대한 기대감은 여전하다. 장외시장에서는 현재 SK바이오사이언스 주가는 20만9000원에 거래되고 있다. 이를 기준으로 한 시가총액은 10조원을 넘어선다.

SK바이오사이언스는 올해 아스트레제네카 코로나19 백신 위탁 생산을 개시했다. 2월 국내 첫 공급분도 SK바이오사이언스 생산분이다. 코로나19로 인해 지난해 '바이오 테마'가 증시를 휩쓸었던 점을 고려하면 공모 흥행은 무리가 없을 거란 평가가 있다.

다만 최근 증시의 변동성이 커진 건 변수로 꼽힌다. 유로존 더블 딥(경기 재침체) 가능성 부각에 따른 달러 강세로 연초 국내 증시는 충격을 받았다. 연초 일부 테마주에서 개인투자자들이 '묻지마 투자'로 인해 큰 손실을 본 가운데, 바이오-백신 테마에 SK바이오팜때처럼 뭉칫돈이 몰릴 진 미지수라는 지적도 없지 않다.

증권업계 또 다른 관계자는 “상장을 앞둔 회사의 기업가치를 매기는 방식은 적자가 나는 기업의 경우 PER 말고도 주가매출액비율(PSR) 등 다양한 방식이 쓰인다”라며 “상장 주관사가 해당 방식을 시장에 논리적으로 잘 설명하고 이에 따라 수요예측 과정에서 결과가 판가름날 것”이라고 말했다.

이미지 크게보기

이미지 크게보기