KKR과 꾸준히 소통하며 관계형성

정기선 시대 자본시장 활용에 적극 나설 듯

-

정기선 시대의 현대중공업그룹이 자본시장에서 보폭을 넓히고 있다. 최근 2~3년 사이에 굵직한 M&A에 이어 투자 유치에 적극 나서고 있다. 이번엔 글로벌 사모펀드(PEF)와 손을 잡았다. 기획실 중심의 해외 사업 확장 기조 속에서 다양한 자금조달 루트도 직접 발굴하는 모습이다.

지난 23일 현대중공업지주는 이사회에서 현대글로벌서비스의 프리 IPO 안건을 승인받고 글로벌 사모펀드인 콜버그크래비스로버츠(KKR)에 현대글로벌서비스 지분 38%(152만주)를 6460억원에 매각하는 계약을 체결했다. 현대글로벌서비스는 선박기자재 에프터서비스 전문회사로 친환경 선박 개조와 선박 디지털화 사업을 영위한다. 최근에는 스마트선박 플랫폼 사업으로까지 영역을 확장했으며, 지난해 매출액은 1조원가량을 기록했다.

해당 거래는 정기선 현대중공업 부사장을 비롯해 현대중공업그룹 기획실에서 주도한 것으로 알려졌다. 현대중공업그룹은 지난 2017년 현대삼호중공업 프리 IPO에서 IMM PE로부터 4000억원을 투자받은 이후 꾸준히 PEF들과 접촉하며 관계를 형성했다. 이번 투자유치 이전에도 KKR과 꾸준히 교감이 있었던 것으로 알려진다.

-

현대글로벌서비스는 미국, 네덜란드, 싱가포르, 콜롬비아에서 엔진 A/S 등의 사업을 하고 있다. 이런 해외사업장 운영을 비롯해 인재영입 등에서 협력관계 구축이 가능하다는 점에서 국내 사모펀드를 제치고 KKR이 낙점됐다는 평가다. 더불어 KKR이란 브랜드가 추후 IPO 과정에서도 긍정적으로 작용할 것으로 예상된다. 글로벌 사모펀드가 2조원의 기업가치를 인정해준 셈이기 때문이다.

한 투자금융 업계 관계자는 "해외투자자 입장에선 KKR이 투자한 회사란 것이 주는 신뢰성은 상당하다"라며 "해당 거래로 KKR도 딜 압박에서 다소 벗어날 수 있게 돼 양쪽 다 '윈-윈' 할 수 있는 거래구조"라고 말했다.

현대중공업그룹은 이번 거래를 투자은행(IB) 없이 독자적으로 진행했다. 그만큼 국내외 자본시장에 대한 이해도가 어느 정도 쌓였다는 판단이 작용한 것으로 보인다.

글로벌 금융위기 이후 현대중공업은 자본시장에서 회사채 발행 같은 전통적 자금조달에 치중한 면이 있었다. 지난 2014년 현대중공업이 '빅배스'를 단행했을 때만 해도 투자자들로부터 "자본시장에 대한 이해와 소통이 부족하다"란 질타가 쏟아졌었다.

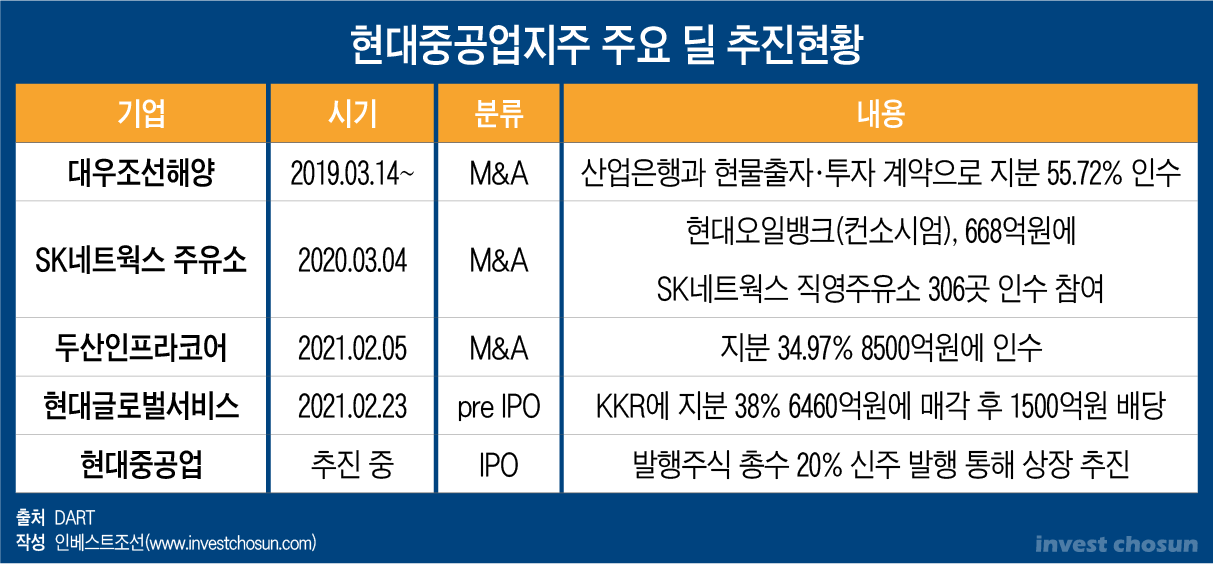

정기선 부사장이 경영 전면에 나서면서 현대중공업그룹은 2019년 대우조선해양 인수, 2020년 SK네트웍스 주유소 투자, 올해 두산인프라코어 인수 및 현대중공업 IPO까지 자본시장을 전방위로 활용하고 있다.

정 부사장을 비롯해 기획실의 담당자들이 그룹의 주요 의사결정자로 나서고 있다. 거래가 없을 때에도 PEF 등 자본시장 주요 플레이어들과 소통하며 협력 관계를 구축하고 있다는 후문이다. 현대중공업그룹의 국내외 자본시장 활용 기조는 앞으로도 계속될 것이라는 전망이다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기