자구안 차원에서 진행했지만 유동성 위기 한풀 넘겨

호텔 몸값 상승 가능성…"유리한 시점 매각 재추진"

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

대한항공이 미국 로스엔젤레스(LA) '윌셔그랜드센터' 매각 숨고르기에 들어갔다. 각국이 단계적 일상회복(위드코로나) 단계로 접어들며 호텔업황 회복 기대감이 커지면서다. 자구안 마련 차원에서 추진한 거래지만 일단 유동성 위기는 넘었고, 호텔 가격 역시 더 올라갈 여지가 있기 때문에 굳이 당장 팔 필요성이 줄어들었다는 지적이다.

7일 투자업계에 따르면 대한항공은 자회사 한진인터내셔널(Hanjin International Corporation, 이하 HIC)을 통해 보유했던 미국 로스엔젤레스(LA) 윌셔그랜드센터 매각을 늦추는 분위기다.

한 투자업계 관계자는 "위드코로나 분위기가 조성되면서 대한항공이 윌셔그랜드센터를 적극적으로 팔 마음이 없다"라며 "매각을 염두에 두지 않는 것은 아니지만 진행되는 것은 없다"라고 말했다.

윌셔그랜드센터는 고(故) 조양호 전 한진그룹 회장이 각별한 애정을 가졌던 사업이다. 대한항공은 1898년 윌셔그랜드호텔을 인수, 2017년부터 호텔, 컨벤션센터, 오피스 등이 입점한 73층 빌딩으로 재개발해 운영해왔다. 해당 건물 재개발 프로젝트에만 조(兆) 단위 자금이 들었다. HIC의 신용도가 낮았던 탓에 대한항공이 차입금 전액에 대한 지급보증을 제공했다. 상환에 문제가 생기면 대한항공이 책임져야 하는 구조였다.

-

코로나19 확산으로 여행·호텔업이 직격탄을 맞았다. 국내 항공업 전체가 흔들렸고, 대한항공은 산업은행 등 채권단으로부터 유동성 지원을 받았다.

대한항공은 대신 2조원 규모 자구안을 마련해야 했다. 작년말 기내식·기내면세품 판매사업을 사모펀드(PEF) 한앤컴퍼니에 팔아 1조원 가까운 자금을 확보했다. 올해 안에 송현동 부지, 왕산레저개발 등 자산을 매각하겠다는 계획도 밝혔다.

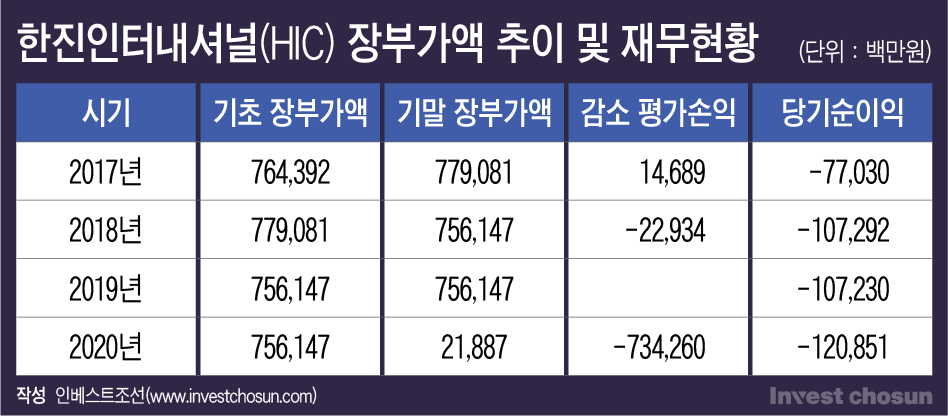

윌셔그랜드센터의 매각도 선택지 중 하나로 제시했는데 상황은 여의치 않았다. 호텔 자산가치가 하락한 만큼 비용이 처리(손상차손 인식)되며 HIC의 순손실이 확대됐다. 팬데믹이 기승을 부린 2020년 HIC의 장부가액은 1년 만에 7342억원가량 감소했다. HIC는 차입금 상환 능력이 떨어진 채로 작년 9월 9억달러 규모 차입금 만기 도래일을 맞기도 했다.

윌셔그랜드센터 인수전 열기도 미지근할 수밖에 없었다. 헐값 매각 가능성이 커지자 대한항공은 매각 의사를 거의 접었다. 대한항공은 9억5000만달러(약 1조1215억원)를 대여해 HIC 차입금 상환 자금 및 운영자금을 지원했다. 3억달러가량은 수출입은행으로부터 2년 만기 대출을 받았다.

대한항공은 물론 호텔도 당장의 유동성 위기는 피한 상황이다. 앞으로 각국의 백신접종률이 높아지고 일상 생활이 가능해지면 호텔업황 개선, 윌셔그랜드센터의 몸값 상승을 기대할 만하다. 꼭 호텔을 팔아야 한다면 업황이 회복될 때까지 기다려야 제 몸값을 받을 가능성이 커진다.

대한항공 한 관계자는 "HIC에 대한 금전대여의 차환, 대한항공이 보유한 HIC 지분 매매와 관련해 협의를 진행하다 호텔산업 불확실성으로 협의를 중단했다"며 "향후 코로나19 추이를 살펴 지분매각 조건이 대한항공에 유리한 시점에 지분 매각을 다시 추진할 것이란 입장이 여전하다"라고 말했다.

이미지 크게보기

이미지 크게보기