위메이드 등 줄줄이 어닝쇼크...엔씨소프트도 경계감에 하락

美 CPI 예상보다 치솟으며 다시 긴축발작...성장주에 좋지 않아

"리오프닝 시기 메타버스 테마도 작년처럼 각광받기 어려워"

-

테이퍼 텐트럼(긴축발작)으로 증시가 새파랗게 질린 가운데, 구명줄이었던 실적마저 기대에 미치지 못하며 게임주 주가가 급락하고 있다. 게임주들은 메타버스ㆍP2E(Play to Earn) 등 각종 테마를 통해 '성장주'로 브랜딩하며 지난해 하반기 증시를 이끌었지만, 결국 성장성을 입증해내지 못하며 메타(페이스북)ㆍ넷플릭스 등 미국 성장주들과 같은 길을 걷고 있다는 분석이다.

게다가 지난 2주간 진정되는 기미가 보였던 증시는 다시 테이퍼 텐트럼을 마주하며 당분간 한 치 앞을 예측하기 힘든 혼란의 구간으로 접어들었다는 지적이다. 게임주를 비롯해 미래 청사진을 내걸고 높은 주가수익비율(PER)을 인정받던 주식들은 당분간 고전을 면치 못할 거란 우려가 나온다.

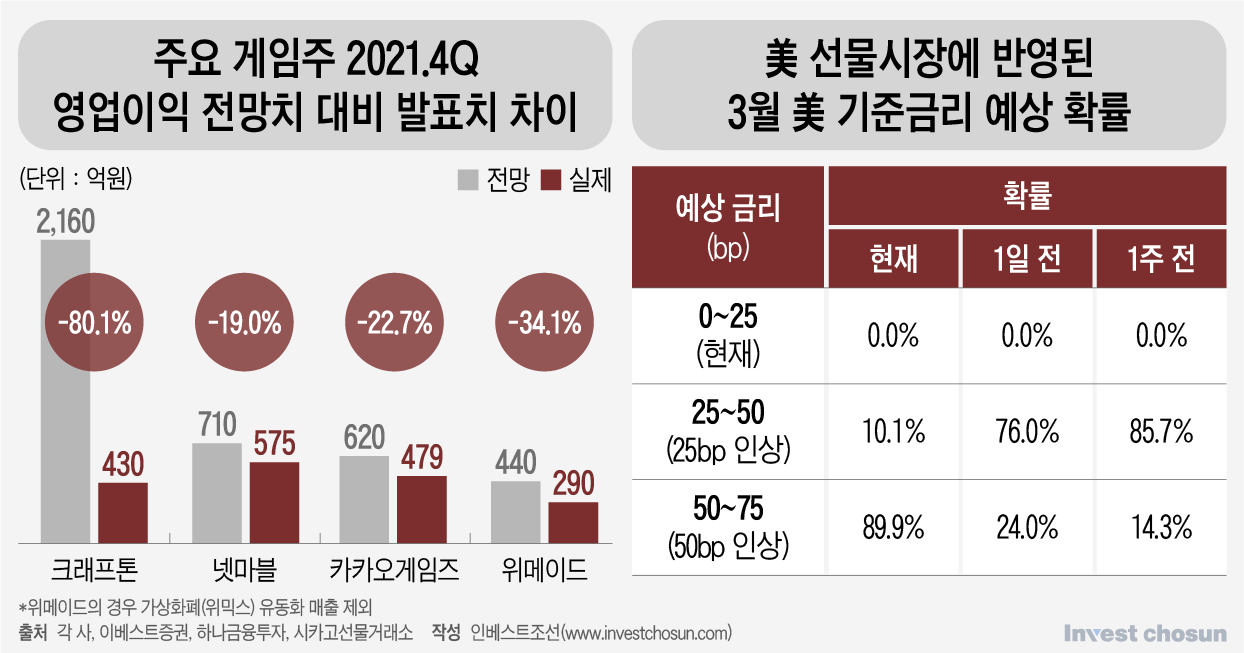

한국거래소 게임 K-뉴딜지수는 11일 오전 전일 대비 5% 가까이 급락했다. 지난해 말 대비 불과 6주 만에 27% 떨어졌다. 이날 지수 하락은 크래프톤이 주도했다. 크래프톤 주가는 장이 열리자마자 10% 이상 폭락하며 다시 25만원대로 밀렸다. 전날 영업이익 기준 컨센서스(예상치) 대비 80%나 미달한 실적을 내놓으며 최악의 어닝쇼크를 기록한 까닭이다.

게임 K-뉴딜지수엔 시가총액 4조원대의 위메이드가 편입돼있지 않다. 만약 위메이드가 편입돼있었다면, 지수는 이미 지난해 말 대비 반 토막 나 있었을 거란 분석이 나온다. 위메이드 주가는 전날 29% 급락하며 하한가에 근접했고, 11일에도 오전 장중 한때 7% 이상 하락세를 보였다.

위메이드 주가 폭락 역시 어닝쇼크 탓이었다. 위메이드는 지난 9일 지난해 4분기 매출액 3520억여원, 영업이익 2540억원을 기록했다고 발표했다. 매출액이 전년동기 대비 6배 이상 증가하며 분기는 물론, 연간으로도 사상 최대 이익을 냈다.

그러나 대부분의 매출과 이익이 가상화폐 '위믹스' 판매로 인한 것으로 밝혀지며 시장에 충격을 줬다. 가상화폐 유동화 매출 및 이익을 제외하면 위메이드 역시 기대치에 30% 이상 미달한 실적이었다. 위메이드는 지난해 시장에 사전 예고 없이 수천억원대의 가상화폐를 팔아 현금화한 것으로 드러나며 투자자들의 지탄을 받기도 했다.

넷마블, 카카오게임즈 등 시가총액 상위 주요 게임주 역시 줄줄이 어닝쇼크 수준의 실적을 내놨다. 지난해 4분기 영업이익 기준 넷마블은 컨센서스 대비 19%, 카카오게임즈는 22.7% 모자란 수치를 발표했다. 골드만삭스는 지난 10일 넷마블 주가를 6만8000원으로 제시하며 '매도'를 권고했다. HSBC 역시 카카오게임즈 목표주가를 11만원에서 10만원으로 하향 조정했다.

-

게임주들은 지난해 증시가 서서히 위축되가던 와중에도 눈에 띄는 수익률을 기록했다. 지난해 코스피 연간 상승률은 3%였지만, 게임 K-뉴딜지수는 14%였다. 메타버스와 P2E 등 신기술 트렌드의 가장 앞단에 게임사들이 서 있었던 까닭이다.

게임사들이 단순한 '게임 서비스 공급자'가 아니라 '삶의 전반을 아우를 플랫폼'으로 주목받기 시작하며 실적보다 앞서 밸류에이션이 급등했다. 2020년 10월 23배였던 게임 K-뉴딜지수 구성종목 평균 PER은 2021년 7월 40배로 두 배 가까이 올랐다. 'P2E의 선구자'로 꼽히는 위메이드는 지난해 초 2만원대였던 주가가 지난해 11월 24만원까지 치솟으며 새로운 '텐 배거'(ten-begger;10루타, 주가가 10배 상승한 종목)이 됐다.

희망은 불과 1년도 되지 않아 의구심으로 바뀌었다. 지난해 게임주들은 실적주이자 성장주였다. 코로나19로 인한 외부 활동 제한으로 상당수 게임사들이 2020년 사상 최대 실적을 냈다. 델타 및 오미크론 변이 확산으로 경제활동 재개는 늦어졌고, 여기에 메타버스와 P2E라는 새로운 테마가 얹혔다.

문제는 이런 기대감이 실적을 끌어올리진 못했다는 점이다. 기대감과 함께 시장의 이익 컨센서스 눈높이도 올라갔지만, 현재 발표되고 있는 4분기 실적은 이런 눈높이를 전혀 충족시키지 못하고 있다는 평가다. 컨센서스로 선반영한 주가가 어닝쇼크 이후 급락하며 뒤늦게 올라탄 투자자들만 손실을 호소하고 있는 판국이다.

한 증권사 트레이더는 "지금은 게임주에 대한 시장의 기대와 실제 실적의 간극이 최근 수 년 사이에 가장 큰 상황이 아닐까 한다"며 "기대가 잇따라 실망으로 바뀌며 15일 실적 발표 예정인 엔씨소프트도 미리 주가가 약세로 돌아섰다"고 말했다.

시점도 좋지 않다. 지난 1월 중순 이후 국내는 물론, 주요 증시는 성장주에 대한 밸류에이션 조정에 들어간 상태다. 메타(페이스북), 넷플릭스 등 미국 주요 성장주들이 기대에 못 미치는 성적표를 내놓자, 곧바로 투매가 이어진 것이다. 메타 주가는 지난 3일 하루 동안에만 23% 떨어지며 시가총액 2320억달러(약 280조원)이 사라졌다. 넷플릭스 역시 연초 대비 주가가 30% 이상 하락한 상태다.

1월 말을 저점으로 다소 안정되는듯이 보였던 증시는 11일을 기점으로 다시 요동치기 시작했다. 현지시간 10일 발표된 미국 1월 소비자물가지수(CPI)가 전월대비 0.6%, 전년대비 7.5% 오르며 40년만에 사상 최고치를 기록한 까닭이다. 이는 시장 예상치(각 0.4%, 7.2%)를 크게 상회한 것이다. 인플레이션이 아직 만만치 않은 상태라는 방증이었다.

전날까지만 해도 1월 CPI는 당초 전망보다 상승폭이 덜할 것이라는 낙관적인 전망이 많았지만, 오히려 악화한 수치가 나오며 증시는 다시 발작을 일으켰다. 당장 미국 국채 선물은 오는 3월 기준금리 50bp(0.5%포인트) 인상 확률을 90%로 반영하기 시작했다. 불과 하루 전엔 24%에 불과했다. 급격한 양적긴축(타이트닝) 리스크가 다시 부각한 셈이다.

미국 국채 10년물은 단숨에 2%선을 넘어섰다. 미국 국채 2년물 역시 하루새 26bp, 20% 오르며 1.6%선을 넘어섰다. 두 채권 사이의 금리 격차를 뜻하는 장단기 금리차는 43bp로 줄었다. 이 격차가 줄어드는 건 대표적인 '위기 신호'로 꼽힌다. 이 격차가 역전되면 '금융위기' 가능성이 커진다.

금리 상승기에 성장주는 큰 변동성에 노출된다. 애초에 주식은 듀레이션(미래 현금 흐름의 평균, 투자 자금의 평균 회수기간)이 긴 자산인데, 이 중에서도 성장주는 더욱 듀레이션이 길기 때문이다. 금리 상승기에는 성장주의 현금흐름이 기대보다 더 줄어들고, 현금흐름의 무게 중심도 더 먼 미래로 미뤄지기 때문에 PER 등 밸류에이션 하락폭이 크다.

이런 이유로 인해 지금 같은 매크로 환경이 당분간 지속된다면, 지난해처럼 기대감만으로 게임주 등 성장주의 주가가 극적으로 오르는 일은 많지 않을 거란 분석이 나온다.

한 운용사 관계자는 "치사율이 낮은 오미크론 변이 확산으로 봉쇄 대신 재개(리오프닝)을 택하는 국가가 많아지고 있는 상황에서, 가상현실 기반의 메타버스 테마가 지난해만큼 각광받기는 어렵다는 의견도 많다"이라며 "게임주는 어닝쇼크로 울고 싶은 상황에서 매크로 환경까지 다시 급변하며 이중고에 처한 것 같다"고 말했다.