주가는 실적과 배수의 곱셈...이제는 실적이 핵심 변수

국제 유가 오르며 무역수지 3개월 연속 적자 눈 앞

유가 추이와 이에 따른 대기업 이익 추정치 변화가 핵심

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

지난 1월의 약세는 글로벌 매크로(거시) 변수가 영향을 줬다. 2월은 아니었다. 실적에 대한 실망감이 더 컸다. 이달 초 시작해 마무리 국면에 접어든 '2021년 4분기 실적 시즌'은 최근 5년래 최악의 '어닝쇼크 시즌'으로 기억될 예정이다.

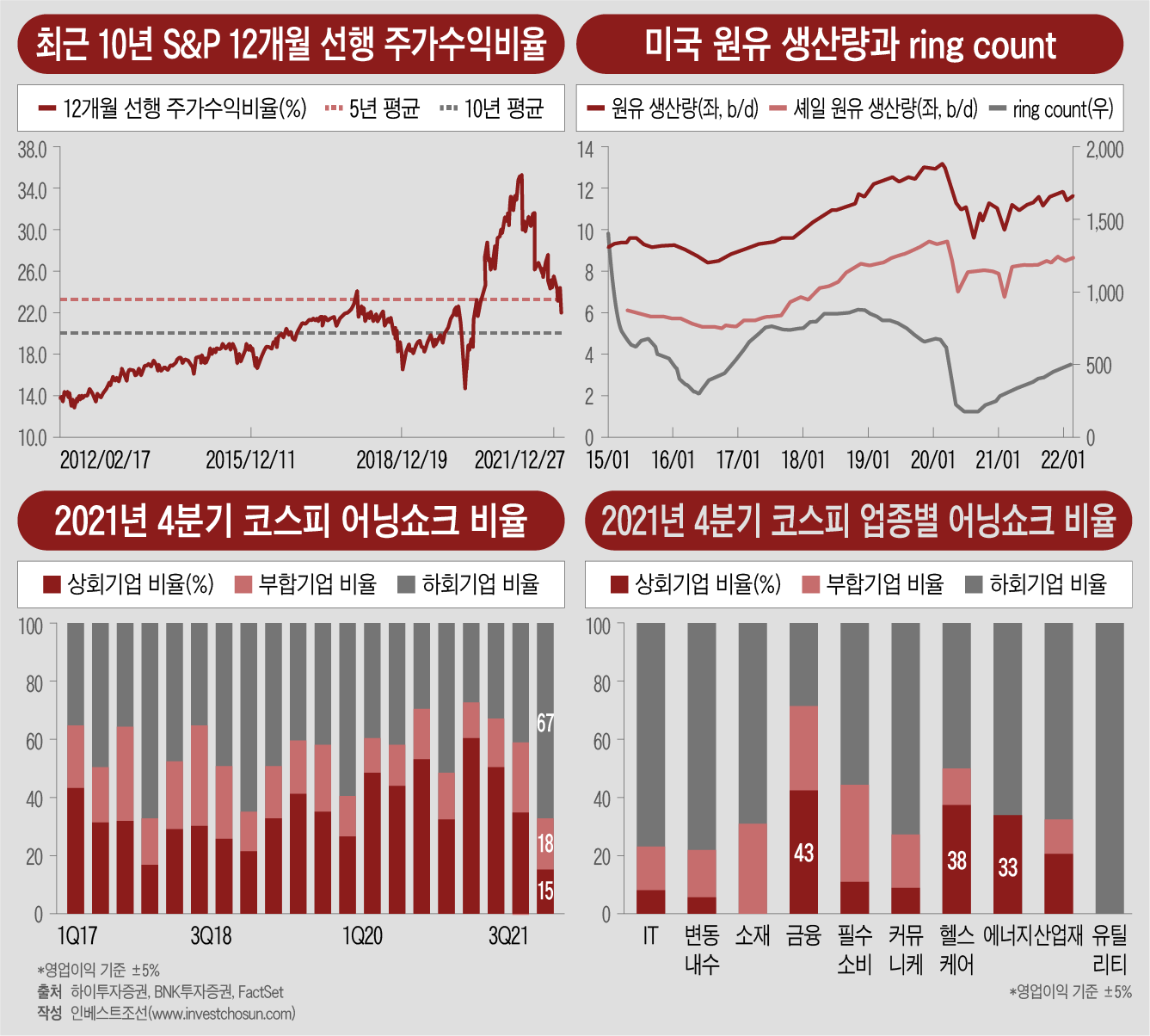

미국은 물론, 국내 증시 역시 지난 2년간의 유동성 프리미엄이 거의 사라진 상태다. 더 이상 빠질 거품은 많지 않다는 뜻이다. 주가는 '실적'과 '배수'(밸류에이션)의 곱셈이다. 양적긴축(타이트닝)으로 인해 '배수'가 높아질 가능성은 낮아진 상황에서, 결국은 실적이 올해 증시의 행방을 가를 전망이다.

2021년 4분기 영업이익 기준, 코스피에서 실적이 예상을 상회한 '어닝 서프라이즈' 기업 비율은 15%에 불과했다. 예상치에 부합(예상치 5% 안팎)한 기업 비율은 18%에 불과했다. 무려 67%, 3곳 중 2곳은 예상치를 하회하는 '어닝 쇼크'를 기록했다. 지난해 1분기엔 어닝 서프라이즈 기업 비율이 61%였던 것과 비교하면 반의 반토막 수준이다.

어닝 쇼크 비중이 상대적으로 높은 4분기만 떼어봐도 2021년 4분기 실적 시즌은 역대 최악의 시즌 중 하나로 꼽힌다. 2017년 4분기와 비슷한 수준이다. 실적 악화로 주가가 내내 게걸음을 하던 2018년 상반기보다도 상황이 좋지 않다.

업종별로 봐도 고금리 수혜를 받은 금융, 고유가 수혜를 받은 에너지를 제외하면 어닝 서프라이즈 비중이 높은 산업이 많지 않았다. 이는 매크로 변수 및 지정학적 리스크와 맞물려 2월 내내 코스피가 일보 전진, 이보 후퇴를 반복하게 하는 배경이 됐다는 설명이다.

절대적인 이익의 수치가 낮은 것은 아니다. 2021년 4분기 코스피 영업이익 추정치는 48조원이다. 2020년 4분기 32조원, 2021년 1분기 44조원보다 높다. 다른 건 주가 뿐이다. 2020년 4분기 어닝 시즌이 진행되던 2021년 1분기엔 코스피지수가 3400선까지 치솟았다.

회복 기대감에 더해 유동성 주입 효과가 나타난 덕분이다. 이익의 절대치는 낮았지만, 밸류에이션이 확장됐다. 2021년 1월말 당시 코스피의 12개월 선행 주가수익비율(PER)은 15.7배에 달했다. 평균치보다 50% 이상 높았다. 일종의 '유동성 거품'이 끼었던 셈이다.

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

숫자만 보면 지금은 이런 거품이 거의 다 사라진 상태다. 코스피 12개월 선행 PER은 현재 10배 안팎을 맴돌고 있다. 좀 더 보수적 지표인 주가순자산비율은 1배를 약간 하회하고 있다. 지난 10년 평균치와 비슷하다. 미국 스탠다드앤푸어스(S&P)500지수 역시 비슷하다. 현재 S&P지수 12개월 선행 PER은 22배 수준인데, 이는 10년 평균 20배와 5년 평균 23배의 중간값이다.

한 자산운용사 운용역은 "증시의 밸류에이션만 보면 유동성으로 인한 오버슈팅(급상승)분은 모두 반납한 것 같다"며 "큰 틀에서 지난 12월부터 시작한 증시 하락은 긴축으로 인한 밸류에이션 하락을 가격에 반영하는 과정이었다"고 설명했다.

증시가 다시 상승세를 타려면 기업들의 실적이 좋아지거나, 밸류에이션 배수가 다시 올라가야 한다. 금리 상승기에 밸류에이션이 위로 튀어나가기는 어렵다. 남은 건 실적 뿐이라는 분석이다.

현재 코스피 올해 영업이익 전망치는 260조원 근처까지 올라와있는 상태다. 지난 연말 240조원대로 하락했다가, 1월 이후로 다시 조금씩 상향조정되고 있다. 반도체를 중심으로 한 제조업 매출성장률이 지난 3분기 연속 20%를 상회하며, 2022년엔 전년보다 5~10%가량 이익이 늘어날 수 있을 것으로 예상되고 있다.

밸류에이션이 제자리라면, 이익 상승분만으로 지수가 대략 10%정도는 오를 수 있다는 말이다. 코스피 기준 2900~3000선 수준이다. 여기에 중국의 부양책이나 과도하게 반영된 긴축우려가 일부 해소되면 밸류에이션도 지금보다는 올라갈 수 있다. 국내외 주요 증권사들의 올해 코스피 고점 전망치인 3000~3200선은 이런 근거로 추정된 수치다.

문제는 이익 전망치는 언제든지 하향조정될 수 있다는 점이다. 전망치가 낮춰질 때마다 증시 역시 큰 틀에서 부침을 겪을 수밖에 없다. 최근 낙관적인 이익 전망에 대한 우려가 고개를 들고 있는데, 핵심 논거 중 하나가 유가 등 에너지 가격이다. 우리나라는 2월까지 3개월 연속 무역수지 적자를 기록할 것이 확실시되는데, 핵심 배경이 바로 유가 급등이다.

무역 수지는 일정 부분 코스피 이익 규모의 선행 지표 역할을 한다. 적자가 지속되면 이익 전망이 지속적으로 상향되기만은 어렵다는 지적이 많다.

여기서 변수로 작용할 게 러시아-우크라이나 분쟁이다. 러시아가 우크라이나 친러시아 지역의 분리독립을 인정하기로 하며 국제 에너지 가격이 또 다시 출렁이고 있다. 전문가들은 배럴당 100달러 안팎을 '수요가 감소하기 시작하는 지점'으로 내다보고 있다. 이대로 유가 상승이 이어진다면, 수요 감소로 인한 저성장이 다시 화두로 떠오를 수 있다는 말이다.

물론 유가는 러시아-우크라이나 분쟁의 영향만을 받진 않는다는 점이 복잡한 부분이다. 이란의 국제 원유시장 복귀와 미국의 셰일오일 증산, 석유수출국기구(OPEC)의 방침 등이 복합적으로 영향을 준다. 최근 러시아-우크라이나 분쟁의 격화에도 국제 유가가 배럴당 90달러선에서 치열한 상하 공방을 벌인 건 이런 까닭이다.

한 증권사 관계자는 "세계 1위 산유국 미국의 셰일 시추장비(rig) 수가 뚜렷하게 증가 중인데다, 이란의 고품질 원유까지 공급되면 유가는 지금보다는 훨씬 낮은 가격으로 거래가 될 것으로 본다"며 "이제는 미국 연방준비제도(Fed)가 기준금리를 올릴지 내릴지보다는, 국제 유가와 이에 영향을 받는 국내 수출 대기업들의 이익 추정치 전망을 더 눈여겨 봐야 할 시점"이라고 말했다.