건설株 주가 상승세긴 하지만 "건설사 탈피한다며"

국내 환경기업 PER 10~20배 수준…선택적 산정 할 듯

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

장고 끝에 SK그룹 계열사인 SK에코플랜트(前 SK건설)가 주관사 선정 작업에 착수하며 기업공개(IPO) 첫 삽을 떴다. 내부적으론 최대 8조원까지 기업가치를 인정받을 수 있을 것으로 기대하고 있다.

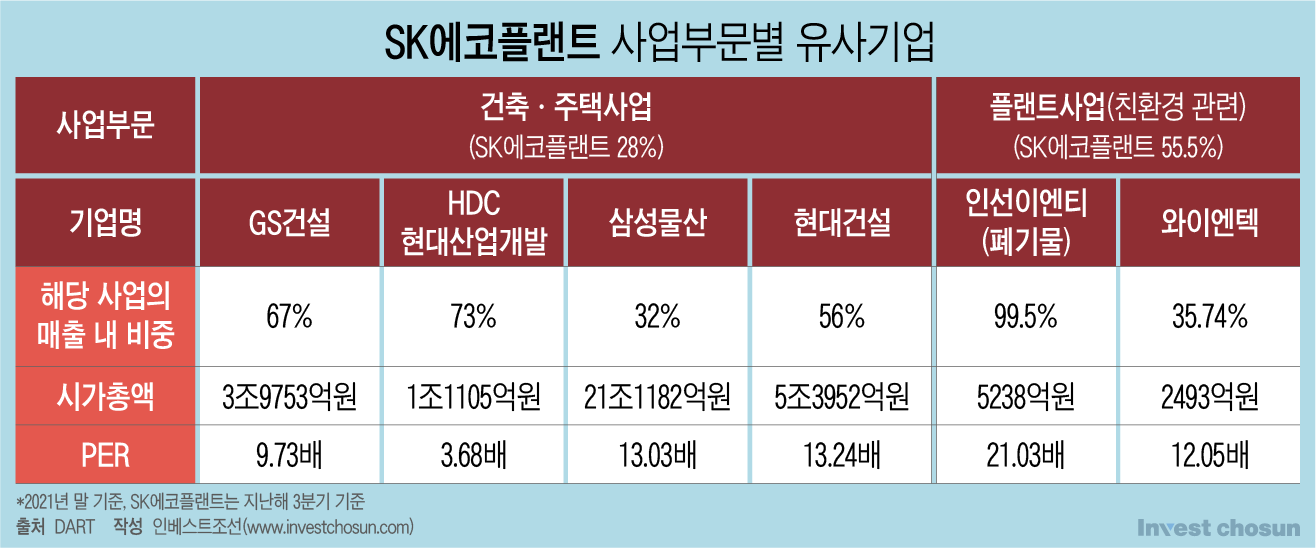

자회사 매각이익 등 일회성 이익을 제외한 SK에코플랜트의 지난해 연간 순이익은 2000억원에 미치지 못한다. 덩치는 현대건설보다 작고, 수익성은 GS건설에 못 미치지만 이들보다 2배 가까이 비싼 시가총액을 희망하는 셈이다.

이를 현실화하기 위해선 결국 신산업인 '환경' 부문을 강조하는 수밖에 없다. 높은 밸류에이션을 인정받는 해외의 환경기업들을 비교기업군으로 가져오는 '무리수'를 둘 수도 있다는 우려가 나온다.

SK에코플랜트는 지난 21일 유가증권시장 상장을 위해 국내외 주요 증권사에 입찰제안요청서(RFP)를 발송했다고 밝혔다. 증시 입성은 내년 하반기 내 이뤄질 전망이다. 프리IPO(상장 전 지분투자)와 상환전환우선주(RCPS)를 발행해 자본 확충에도 나선다.

내부 사정에 정통한 한 관계자에 따르면 SK에코플랜트는 최대 8조원 수준의 기업가치를 인정받길 기대하고 있다.

일단 상장 추진 타이밍은 나쁘지 않다는 시각이 나온다. 대통령 선거 이후 건설주 종목들의 주가는 상승세다. 현대건설과 GS건설의 주가는 2월 이후 한 달만에 24~26%가량 상승했고, 지난 1월 '화정 아이파크 붕괴 사고'로 주가가 폭락한 HDC현대산업개발도 1만3000원대에서 1만6000원대로 소폭 주가가 올랐다.

다만 SK에코플랜트의 적정 시가총액은 2조에서 많아야 3조원이라는 지적이 증권가에서 벌써부터 나오고 있다. 8조원은 다소 무리한 희망일 수 있다는 것이다. 지난해 매출이 10조원에 달하는 현대건설의 시가총액이 현재 5조원 수준이다. 지난해 연간 순이익이 3000억원을 넘어가는 GS건설의 사기총액은 4조원에 머물고 있다.

정권 교체에 따른 부동산 수혜를 보기엔 주택 사업 비중도 그리 크지 않은데다, 브랜드 인지도 역시 떨어진다는 평가도 나온다.

한국기업평판연구소에 따르면 올해 2월 기준 SK에코플랜트의 프리미엄 아파트 브랜드 'SK뷰'의 아파트브랜드평판 순위는 지난 2년 사이 8위에서 11위로 떨어졌다. 래미안ㆍ자이ㆍ힐스테이트 등 핵심 대기업 경쟁사들의 아파트 브랜드에 비에 SK뷰는 선호도가 크게 낮다는 분석이다.

한 건설업계 관계자는 "프리미엄 아파트 브랜드에 주력하는 타 건설사들과는 달리 SK에코플랜트만 신사업에 집착하며 플랜트사업 비중을 늘려왔다"라며 "SK에코플랜트 내부적으로도 아파트 브랜드 프리미엄이 약화하는 점을 우려하는 목소리가 많다"라고 말했다.

-

SK에코플랜트는 현재 '종합 환경기업'을 표방하고 있다. 2020년 국내 최대 종합 환경플랫폼 기업인 'EMC홀딩스'를 1조원에 인수한 것을 시작으로 올해 전자 폐기물 재활용업체인 '테스'(TES-Envircorp) 지분 100%를 1조2400억원가량에 인수했다. 뿐만 아니라 블룸SK퓨얼셀을 통해 수소연료전지 사업을 영위하고 있다.

SK에코플랜트는 상장 과정에서 이런 차별점을 적극적으로 어필할 것으로 전망된다. 다만 국내 환경기업들은 평균 주가수익비율이 10~20배 사이로 주요 건설사 평균보다 그리 높은 편이 아니다. 만약 SK에코플랜트가 환경 부문을 앞세워 밸류에이션 차별화를 노린하면 해외 환경기업을 비교기업으로 끌어들이는 것이 불가피하다는 평이다.

예컨데 미국 최대 폐기물ㆍ재활용 기업인 웨이스트매니지먼트의 경우 시가총액이 650억달러(약 78조원)에 이른다. PER은 현재 37배에 달한다. 지난해 2분기 영업이익이 50% 증가하는등 환경 부문에서의 성장성을 인정받은 덕분이다.

지난해 3분기말 기준 SK에코플랜트는 3000억원의 당기순이익을 기록했다. 연환산으로는 4000억원이다. 다만 여기엔 2000억여원의 일회성 지분 매각 이익이 들어가있다. 모회사인 SK㈜가 지난해 결산에 반영한 세후 연간 순이익은 1400억여원이다. 이를 고려하면 시가총액 8조 기준, SK에코플랜트가 인정받아야 하는 PER은 55배에 이른다.

과거에도 비슷한 사례가 없진 않다. 브랜드엑스코퍼레이션이나 하이브(前 빅히트엔터테인먼트) 등이 기존 주력 사업보다 추진하는 신사업의 기대 성장률에 기대어 시장에 기업가치를 설득하려 한 바 있다. 이는 공모 당시 논란을 불러일으켰으나, 'IPO 붐'이라고 할 수 있을 정도의 우호적 환경에 힘입어 일부 논리가 받아들여지기도 했다.

다만 LG에너지솔루션 공모 이후 증시 부진과 함께 IPO 시장도 침체되기 시작하면서, 신산업을 위시해 미래의 성장성을 강조하는 밸류에이션이 현 시점에서 받아들여지긴 어렵다는 전망에 무게가 실린다.

한 투자업계 관계자는 "SK에코플랜트는 '환경회사'로 인정받길 원하는데 정작 해당 사업을 100% 가까이 영위하는 국내 기업의 밸류는 PER 10~20배 수준에 그친다"라며 "SK에코플랜트가 SK그룹 계열사라는 이유로 다를 것이라고 어필하는데, 이 사실이 기존 환경회사들과는 달리 PER 50배 이상 적용해줘야 할 이유가 되진 않는다"라고 말했다.

이미지 크게보기

이미지 크게보기