IPO 직전 투자는 상대적 외면 현상

"밸류 낮고 증시 호황까지 기다릴 여유"

해외선 자금줄 마른 '상장 전 기업' 대상 대출 상품 등장

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

벤처캐피탈(VC) 업계에선 시리즈A 단계 이하 초기 투자 단계에 집중하는 분위기가 형성하고 있다. 막대한 유동성에 힘입어 지난해까지 연달아 투자 유치를 받으면서 기업가치(Valuation)가 한껏 오른 기업공개(IPO) 직전 기업들에 비해 밸류가 낮고 증시 회복까지 기다릴 여유를 벌 수 있다는 판단이 깔려있다.

초기 단계 기업의 투자를 늘리는 현상은 비단 우리나라만의 모습은 아니다. 각 국가별로 상장 전 지분투자(Pre-IPO) 단계까지 오른 기업들의 '자금난'은 점점 심화하고 있는데 해외에선 자금줄이 마른 상장 직전 기업들을 대상으로 한 금융기관의 대출 확대 움직임도 나타나고 있다.

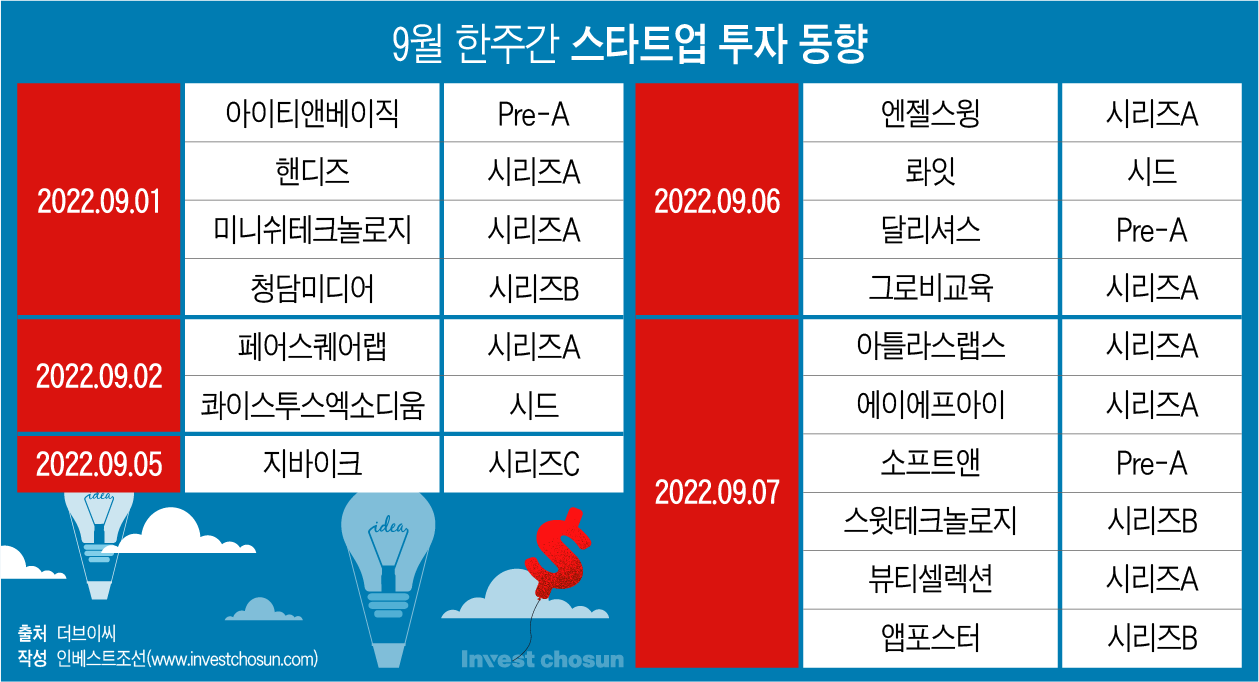

실제로 최근 VC업계의 자금 흐름을 살펴보면 초기 단계의 투자가 집중되는 모습이 나타난다. 스타트업 투자 데이터베이스 더브이씨(THE VC)에 따르면 9월 첫째주 한주 동안 '프리(Pre) A 시리즈', '시리즈A' 단계 위주로 투자가 이뤄졌다. 1일부터 7일까지 해당 단계 기업 투자의 비중은 전체의 76.5% 수준이다.

투자금융업계 한 관계자는 "최근 투자가 성사된 거래들을 보면 시리즈A 이전 단계 투자가 대부분이다"라며 "그 외 단계에 해당하는 기업들에 투자하기 부담스러워하는 분위기가 확산하고 있다"고 말했다.

-

유동성이 넘치던 지난해까지만해도 상장을 앞둔 기업의 프리IPO에 참여하려는 수요가 늘며 경쟁이 상당히 치열했다. 대형 사모펀드(PEF) 운용사들까지 가세해 증시 활황을 틈타 상장을 앞둔 기업을 대상으로 한 투자에 열을 올렸다. 올리브영, JTBC스튜디오, 컬리 등이 이에 해당한다.

이 같은 상황은 불과 반 년 만에 반전했다. 대기업 계열사도 여파를 피해가지 못했다.

SK이노베이션의 배터리 자회사 SK온은 당초 프리IPO 투자유치를 통해 4조원가량의 자금을 마련하려했으나 상황이 여의치 않다. 지난 2월에 진행된 예비입찰에 칼라일그룹, 텍사스퍼시픽(TPG)그룹 등 글로벌 대형 펀드들이 참여하며 흥행하는 듯 했지만 현재로선 해당 펀드들이 투자 계획을 재검토하는 상황이다. 희망 기업가치였던 4조원 수준도 달성하긴 어려울 것이라는 전망이 짙다.

시리즈A 이전 단계의 기업들을 선호하게 된 원인으로 '상대적으로 낮은 밸류에이션'과 '증시회복까지 기다릴 여유' 등이 꼽힌다.

최근 운영자금 확보를 위해 밸류를 깎으면서까지 투자유치를 진행 중인 회사들이 있다곤 하지만 VC업계에선 '여전히 밸류에이션이 높다'는 평가가 주를 이룬다. 특히 그간 월간순수이용자(MAU) 등을 기반으로 성장성을 입증하려 했던 플랫폼 기업들은 밸류를 깎아 투자유치를 추진해도 성사시하는 것이 녹록지 않다는 평가다. 이는 사업의 성장성보단 안정성, 현재의 매출과 현금흐름에 초점을 맞추는 투자자들이 늘었기 때문이기도 하다.

국내 주식시장의 활황세가 꺾이면서 국내 유니콘 기업으로는 처음으로 증시에 입성한 '쏘카'도 공모가(2만8000원)보다 23% 낮은 2만1550원 수준의 주가를 형성하고 있다. 현재의 증시 환경 속에선 연이은 투자 유치로 밸류를 한껏 높인 기업들은 상장을 하더라도 희망 공모가를 낮게 산정해야 할 개연성이 높아졌다. 후기 단계의 투자에 뛰어든 투자자들은 현재의 증시 상황에선 원금 회수 정도만 기대하는 모습도 나타난다.

VC업계 한 관계자는 "프리IPO에 나선 기관들은 원금을 회수하는 것만으로도 안도의 한숨을 쉬는 상황"이라며 "10년 뒤 증시가 회복될 시기에 상장에 나설 수 있을 것이라는 기대와 더불어, 초기 투자를 통해 큰 차익을 얻을 기회를 옅볼 수 있을 것이란 기대감이 있다"라고 말했다.

일각에선 스타트업의 '데스밸리'(죽음의 계곡) 시기가 다소 뒤로 미뤄진 듯한 상황이라는 묘사도 나온다. 데스밸리는 창업 초기, 본격 이익을 내기 전 기업들이 통상 겪게되는 고난의 시기를 의미한다. 그러나 최근 초기 투자단계 기업들에 대한 선호도가 높아지면서 되레 상장을 목전에 둔 기업들이 데스밸리에 빠진 모습이라는 지적이다.

컬리가 기업 운영 자금 마련을 위해서 상장을 반드시 해야만 하는 상황도 비슷한 맥락이다. 그간 기존 투자자들로부터 흑자전환 압박을 받아온 브랜디도 인력 구조조정 등을 통해 비용 절감을 해오다가 지난달 말 주주들로부터 후속 투자를 받으며 한숨 돌렸다.

VC업계에 대기하는 한정된 자금이 초기단계에 집중되면서 우리나라뿐 아니라 상장 직전 기업들이 돈줄이 막히는 상황에 직면하는 사례가 늘고 있다. 최근 미국에서는 상장 직전의 기업들을 대상으로 기업 운영 자금을 대출해주는 상품들이 늘어나는 분위기다. 현재로선 국내에서 이같은 움직임이 활발하지는 않지만 유사한 상품들이 등장할 가능성도 제기된다. 투자금융업계에 따르면 최근 한 유럽계 은행이 국내 벤처기업들을 대상으로 기업 운영 자금 대출 관련 수요조사를 진행하고 있다. 투자유치 1000억원 이상 등이 그 대출 대상 기준으로 거론되고 있다.

VC업계 한 관계자는 "향후 IPO을 염두에 두고 투자유치를 연이어 받아온 기업들의 경우 기존 주주들이 추가 투자유치를 해주지 않는 한 자금을 조달할 창구 자체가 제한적일 것"이라면서 "미국처럼 국내 금융기관 중 해당 기업들을 대상으로 한 대출 관련 움직임이 있는 곳이 있을지도 관심사다"라고 말했다.

이미지 크게보기

이미지 크게보기