"사전 협의 없어"…아시아나 사업 경쟁력 저하 불가피

남은 美 당국 심사도 변수로…이후 합병 시너지 의문도

-

영국 경쟁시장청(CMA)이 사실상 대한항공과 아시아나항공의 기업결합을 승인하며 ‘글로벌 10위권 항공사’ 탄생에 대한 기대가 오르고 있다. 다만 이는 합병 승인을 위해 대한항공이 아시아나의 슬롯(시간당 가능한 비행기 이착륙 횟수)을 현지 항공사에 넘겨주며 얻어낸 결과로 득실 판단이 필요해 보인다.

대한항공이 미국 등 기업결합심사가 남은 국가에서도 비슷한 방식으로 해외 당국의 요구를 승인한다면 아시아나의 사업적 경쟁력은 떨어지고 합병의 명분도 흐려질 수 있다. 현대중공업그룹의 대우조선해양 인수와도 닮아 있다는 지적이 나온다.

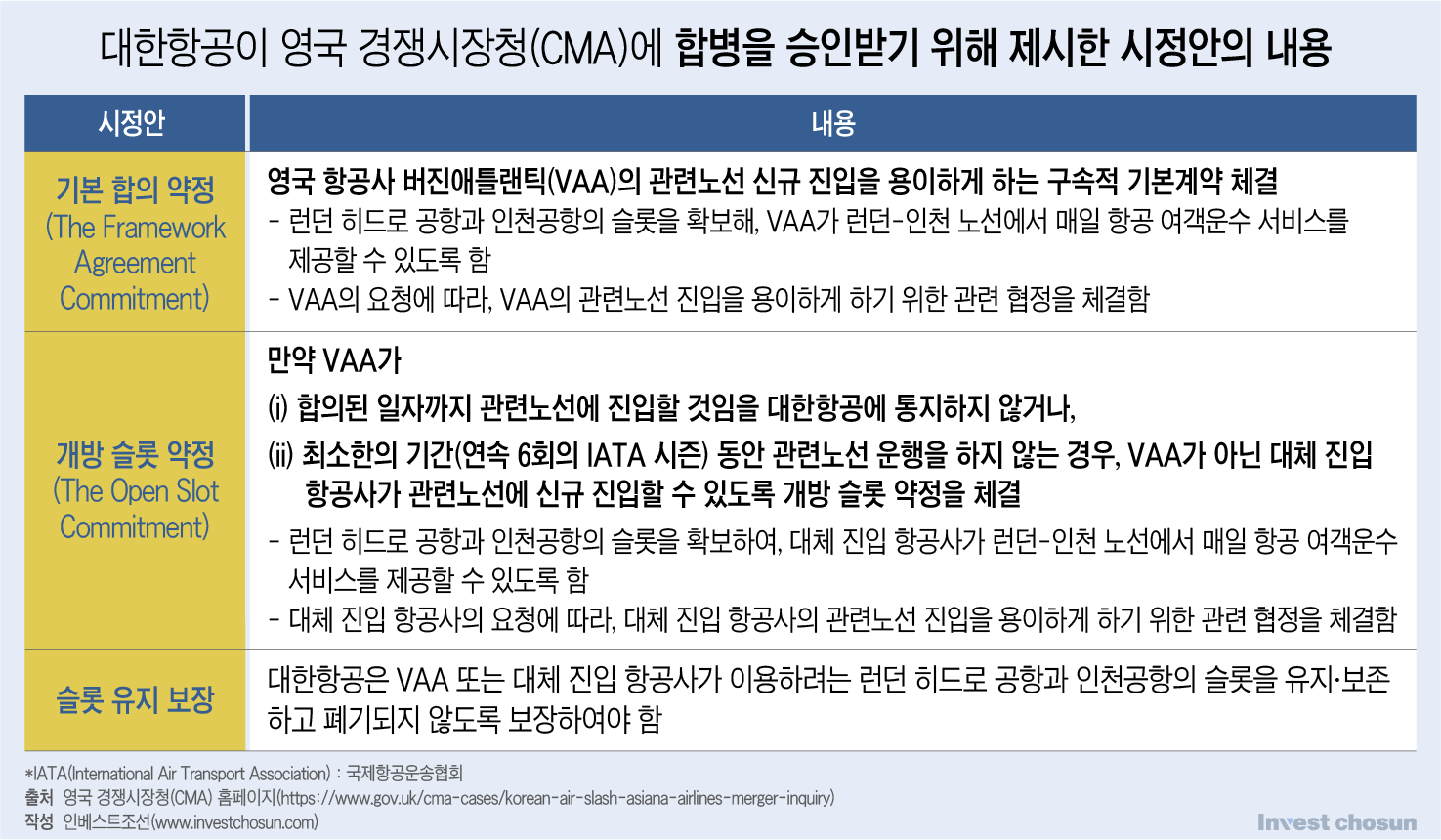

이달 9일 CMA는 이르면 내년 1월 26일, 늦어도 3월 23일까지 대한항공과 아시아나의 기업결합 승인 여부를 결정하겠다고 밝혔다. 앞서 11월 15일 CMA는 합병 후 ‘중대한 경쟁 감소 효과’가 예상된다며 대한항공에 이를 해소할 시정 조치안을 제출하라고 요구했다. 11월 21일 대한항공이 시정안을 제출했고, CMA가 이를 수용했다. 업계에서는 영국 당국이 사실상 합병을 승인한 것으로 보고 있다.

-

대한항공은 합병 후 영국 히스로 공항의 최대 주 7개 슬롯을 영국 항공사 버진애틀랜틱(VAA)에 제공하기로 약속했다. 현재 대한항공이 주 10개, 아시아나가 7개 슬롯을 보유 중인데, 아시아나의 슬롯을 모두 VAA에 넘기는 것이다. 이 경우 국내 항공사의 인천~런던 운항은 주 17회에서 10회로 줄어들 수 있다.

대한항공은 VAA의 인천국제공항 슬롯 확보도 지원하기로 약속했다. 앞서 공정거래위원회가 합병 후 독점 해소를 위해 공항 슬롯 재분배를 조건으로 내건 만큼 인천공항도 VAA에 슬롯을 제공할 전망이다.

지난 2월 공정거래위원회는 대한항공과 아시아나의 기업결합을 조건부 승인하며 양사의 중복노선(국제선 총 65개 중 26개, 국내선 총 22개 중 14개) 중 경쟁제한 우려 여객 노선에 대해 시정 조치를 부과했다. VAA가 인천~런던 노선을 포기하거나 최소 기간 운항하지 않을 경우 국내 항공사 포함 모든 항공사에 슬롯 취득 기회가 다시 돌아갈 예정이다.

대한항공이 미국 등 주요국에서도 영국과 유사한 내용으로 독과점 해소 전략을 편다면 아시아나는 사실상 독립적인 항공사 사업 기반을 잃을 우려가 있다. 대한항공이 영국 CMA에 시정안을 제시하기 전 아시아나 측과 사전 합의는 없었던 것으로 전해진다.

미국 법무부는 지난달 대한항공-아시아나 합병에 대해 시간을 두고 추가로 검토하겠다는 입장을 밝혔다. 이 결과에 따라 남은 국가들의 심사에도 영향이 클 것으로 전망된다. 대한항공은 현재 유럽연합(EU), 일본, 중국에서도 기업결합심사를 받고 있는데 모두 아시아나의 국제선 중 매출 기여도가 높은 핵심 노선들이다. 2019년 말 아시아나의 여객 노선별 매출 비중은 미주(19%), 중국(17%), 유럽(15%), 일본(10%) 순으로, 합하면 매출의 60%에 이른다.

-

업계에선 미국에서 추가로 검토하는 부분은 시애틀 노선으로 보고 있다. 현재 인천에서 시애틀로 가는 직항 노선은 대한항공과 아시아나만 운행하고 있는데, 반독점법에 위배될 수 있다는 것이다. 합병 후에는 대한항공-아시아나(델타항공 포함)가 서울~뉴욕·LA·시애틀 노선을 독점하게 된다. 대한항공과 델타항공은 2018년 조인트벤처(JV) 협약을 통해 한-미 노선을 공동으로 운영하고 있어 점유율 등 경쟁 제한성 판단 시 하나의 사업자로 취급된다.

대한항공 입장에선 승인을 받으려면 시애틀 구간 슬롯을 다른 항공사에 내줘야하는데, 인천-시애틀 구간의 수익성이 낮기 때문에 가져가려는 항공사가 많지 않다는 점이 문제다. 가능성이 있는 곳이 아메리칸항공(American Air) 정도다. 델타항공은 경쟁사란 점에서 껄끄럽고, 그렇다고 아메리칸항공도 딱히 내킬 상황은 아니다. 대한항공이 승인을 받기 위해서는 '잃을' 것이 많아질 수밖에 없다.

대한항공이 아시아나와 합병하면 매출과 자산 규모에서 초대형 항공사가 탄생한다. 다만 대한항공이 합병을 승인받기 위해 해외 당국의 제안들을 모두 수용하게 된다면 과연 산업은행의 지원까지 받으며 내건 ‘항공업 사업 시너지’가 실현될 것인가 의문이 제기된다. 채권단은 어떤 출혈을 감수하고라도 합병 절차를 마무리하겠다는 의지가 강하다. 한진그룹도 채권단에 최대한 성의를 보일 수밖에 없다.

대한항공의 아시아나 인수 행보는 현대중공업그룹의 대우조선해양 인수와도 닮아 있다는 지적이다.

현대중공업도 산업은행의 도움을 받아 대우조선해양 인수에 나섰는데, 그 과정에서 대우조선해양의 영업력이 상당 부분 약화했다. 현대중공업이 섣부른 주인 행세를 하니 대우조선해양이 적극 수주에 나서기 어려웠고, 대우조선해양 인력 상당 수가 현대중공업으로 옮겨 가기도 했다. 현대중공업엔 합병 후 비효율을 제거한다는 명분이 있었지만, 실제로 3년여간 벌어진 일은 대우조선해양의 경쟁력 약화였다.

사안에 정통한 한 금융투자업계 관계자는 “대한항공은 아시아나가 운행중인 슬롯을 VAA에 다 내어준다는 시정안을 제안했고 영국당국이 이를 수용한건데, 이런 식이라면 미국에서도 어떻게 승인 심사가 이뤄질 지 뻔하고 당초 합병 목적이 달성될 수 있는지도 의문"이라며 "대한항공은 기업결합 승인을 못받아도 경쟁자가 줄어드니 밑질 게 없고, 이는 대우조선해양을 인수하면서 회사의 경쟁력을 훼손시켰던 현대중공업과 같은 태도"라고 말했다.