올해 회사채 발행 물량 전년비 23% 급감한 54조원

레고랜드·흥국생명 등 연이은 사건·사고로 자금시장 경색

경기침체 우려로 내년 기업 크레딧 리스크 본격 부상 전망

눈 높아진 채권투자자…우량한 AA-등급 기업도 선별적 투자

-

저금리 10년간 지속됐던 부채성 자금조달 전성시대가 막을 내리고 있다. 미국 기준금리 추이가 '높고 길게' 유지될 것으로 전망되면서 기업들의 크레딧 리스크가 본격 부상하고 있어서다. 기업 전반의 신용도가 하향될 가능성이 상존하면서 AA급 우량기업이 발행하는 공모 회사채도 플러스(+), 제로(0), 마이너스(-) 노치 수준에 따라 흥행 결과가 달라질 것으로 보인다.

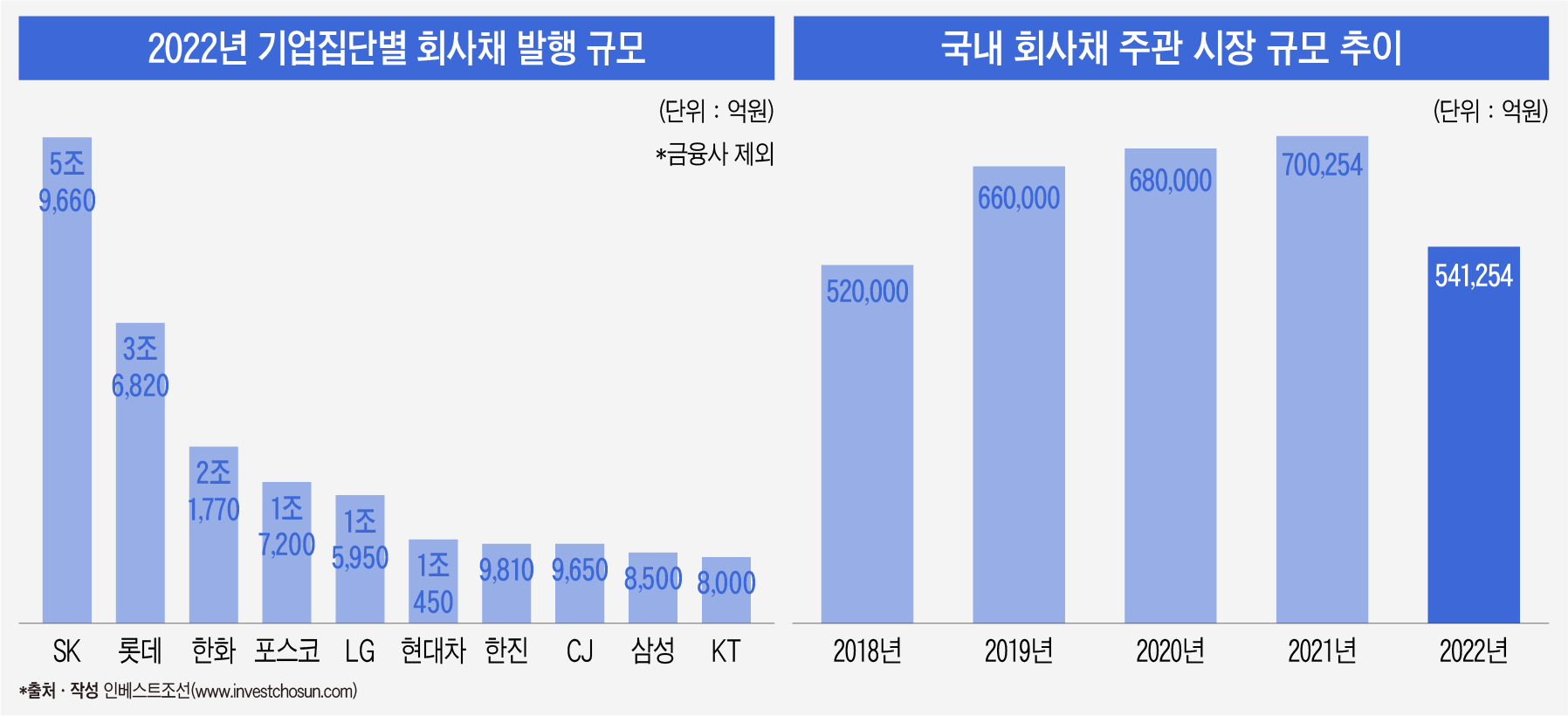

인베스트조선이 집계한 올해 증권사 주선 전체 회사채 발행 물량(12월10일 증권신고서 기준)은 총 54조원 규모로 지난해(70조원)에 비해 23% 급감했다. 2019년 66조원, 2020년 68조원, 2021년 70조원으로 줄곧 증가세였던 회사채 발행 물량이 꺾였다. 가파른 금리인상으로 자금 사정이 여의치 않은 기관투자자들의 매수세가 크게 줄어들면서 기업들은 발행을 미뤄야 했다.

올해 상반기만 하더라도 대기업 '빅이슈어'들은 양호한 투심에 힘입어 발행을 이어갔다. 롯데그룹은 롯데지주, 호텔롯데, 롯데렌탈 등 다수의 계열사가 공모채 발행에 나서며 총 1조7000억원의 자금을 조달했다. KT는 2000억원 규모의 회사채 발행을 위한 수요예측에서 9300억원을 모집하며 높은 기관 투심을 확인했다. 우량한 등급을 보유한 대기업인 만큼 고금리 환경에도 공제회, 연기금, 보험사 등 기관투자자들로부터 자금 모집에 성공한 것이다.

하반기 들어 상황이 급속도로 악화했다. 레고랜드 PF-ABCP 디폴트 사태, 흥국생명 콜옵션 연기 등 연이어 악재가 터지며 자금시장이 경색됐다. 운용사 등 주요 채권 투자자들은 채권평가손으로 인한 적자가 워낙 큰데다 신용스프레드가 치솟자 지갑을 닫았다. 사실상 3분기부터 조달 막차 움직임이 포착됐고 10월 공모채 시장은 급격히 위축됐다. LG유플러스(AA), 한화솔루션(AA-), 한온시스템(AA-) 등 우량 기업마저 대량 미매각을 경험하며 회사채 발행에서 쓴맛을 본 것이다.

폐장한 것처럼 한산했던 11월 공모채 시장은 12월 말이 돼서야 반전됐다. 채권시장안정펀드, 국민연금의 매수세에 힘입어 하이투자증권, SK㈜, SK텔레콤 등 회사채 발행에 나선 기업들이 연이어 수요예측에서 흥행을 기록했다. 미국 연방준비제도(Fed; 연준)의 긴축 정책 전환(피벗; pivot) 가능성이 점쳐지며 금리도 소폭 하향하자 내년초 채권시장에 훈풍이 불지 이목이 쏠리고 있다.

-

금리인상 변수가 남은 상황에서 경기침체까지 예상되면서 주요 투자자들은 신중론을 펴고 있다. 기업들의 신용등급 강등 가능성이 제기되면서 우량기업 중에서도 '안전한'한 곳 위주로 보겠다는 기조다. 우량채로 인식되던 AA등급도 안심할 수 없다는 분위기다. 올해 발행된 공모채 중 이례적으로 AA급에서도 미매각이 발생하자 등급에 대한 눈높이가 올라간 것으로 해석된다.

증권사 커버리지 관계자는 "경기가 둔화·침체될 것이란 우려가 나오면서 투자자들이 우량 등급의 기준 자체를 한 노치(Notch) 정도 올린 분위기다. 발행사와 투자자들 사이에서 등급이 AA- 이하 공모채는 별도의 발행 전략이 필요하다는 얘기가 나오고 있는데 등급 전망(아웃룩) 변화나 등급 강등 가능성이 있기 때문에 투자자들이 선별적으로 보려고 하는 것 같다"라며 "AA- 등급 기업 중에서도 업종 대표 종목 등 경쟁력 있는 곳들만 투자자 관심을 받을 것으로 본다"고 했다.

채권투자자들 입장에선 AA급의 절대 금리 수준이 높아진 상황에서 혹시 모를 기업의 신용리스크를 떠안기엔 부담스럽다는 설명이다. 크레딧 리스크가 부상하는 가운데 등급별 금리 차이가 크지 않다면 AA0 등급 이상의 공모채 중 장기물을 선호할 것이란 관측이다.

내년 채권시장 투심은 또다시 양극화할 것이란 전망이 나온다. 채권 투자자들은 건설 등 신용등급 전망이 비우호적인 산업은 물론 실적 및 지배구조 논란이 있는 기업은 곧바로 외면할 수 있다는 설명이다. 올해도 만기 구조가 길거나 펀더멘털에 문제가 있다고 판단되는 기업은 시장의 외면을 받았다.

자금조달이 필요한 기업들은 은행 대출과 회사채 발행을 두고 고심하는 분위기다. 증권사 커버리지 관계자는 "은행 대출 한도에 여유가 있는 곳들은 은행 대출과 회사채 조달이란 두 선택지를 저울에 재보며 고민하고 있다. 다만 이런저런 이유로 대출 한도가 꽉 찬 곳들은 고금리 또는 수요예측 부진의 가능성을 안고서라도 시장 조달을 해야 하지 않겠냐는 분위기다"라고 했다.

신용등급이 우량하지 않은 발행사의 경우 자금조달 방법을 다양화하기 위한 논의가 활발히 이뤄지는 분위기다. 산업은행의 회사채 차환 지원 프로그램, 신용보증기금의 P-CBO(프라이머리 채권담보부증권)같은 공적 프로그램을 활용하는 것은 물론 매출 채권 유동화 등도 고려하고 있다는 후문이다.

한 채권시장 관계자는 "수요예측을 하기만 하면 낮은 금리로 자금을 조달할 수 있었던 부채성 자금조달(Debt Financing)의 전성시대가 끝난 것 같다. 이제는 메자닌, 유상증자와 같은 자본성 자금조달(Equity Financing)이 늘어나지 않을까 싶다"라며 "산업은행의 회사채 차환 지원 프로그램, 신보의 프라이머리 CBO 같은 공적 프로그램을 활용하는 등 자금조달 방법을 다양화하기 위한 논의가 이뤄지고 있다"고 했다.