'SDS' 잔여지분은 매각 돌입…'전자' 지분 추가 주담대

금리 치솟자 이자 부담 연 92억서 146억원으로

4월까지 4000억 마련 필요…일가 내 부담 가장 커

'물산' 지배력 33% 턱걸이 가능성…내년 이후 부담 가중

-

삼성그룹 오너 일가의 세 번째 상속세 납부기일을 앞두고 이서현 삼성복지재단 이사장이 보유한 삼성물산 지분 매각 여부에 관심이 모이고 있다. 이 이사장은 지난해 금리 인상과 주식 가치 하락으로 담보대출 이자 부담이 크게 늘어났다. 이미 이 이사장의 삼성SDS 잔여지분은 시간 외 대량매매(블록딩) 방식으로 매각 작업에 들어갔는데 투자자들은 그룹 지배구조의 정점에 있는 삼성물산 지분 일부도 매각에 나설 가능성이 높다고 보고 있다.

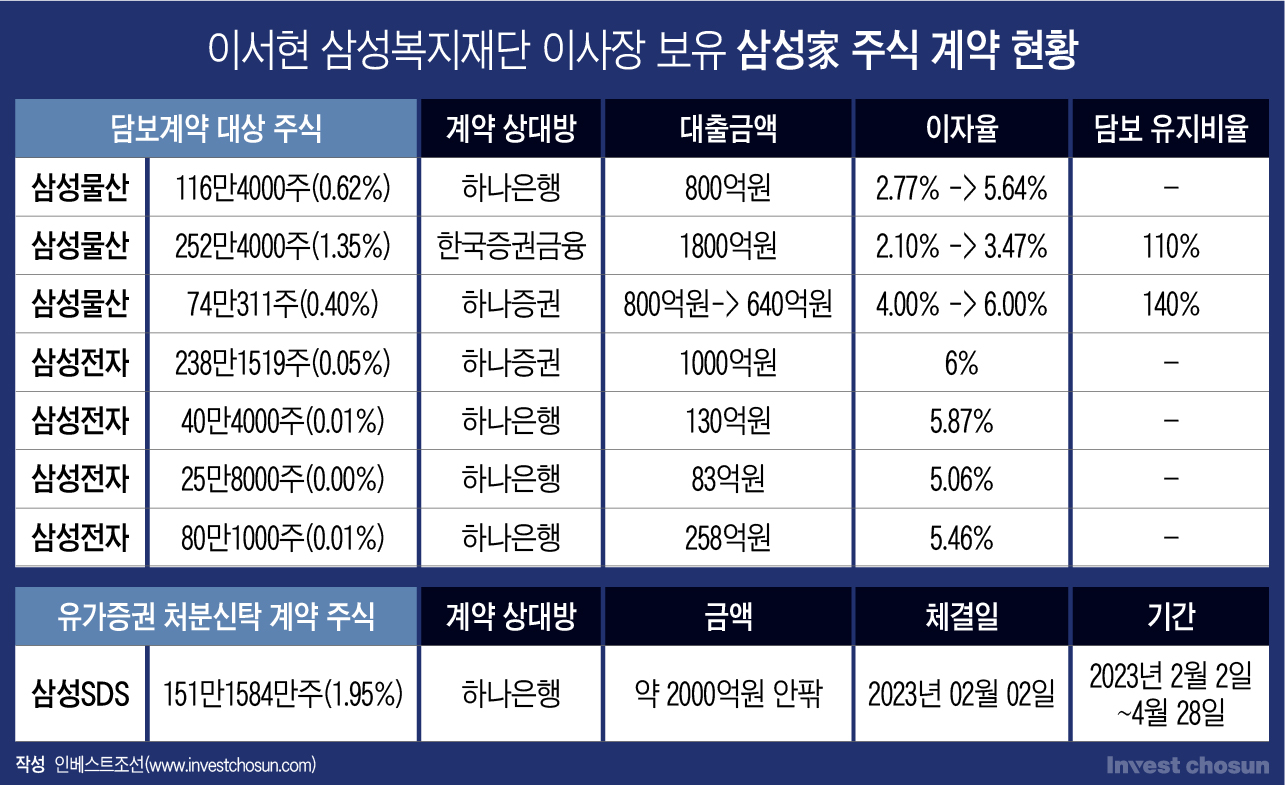

9일 투자 업계에 따르면 이서현 이사장이 금융사와 주식담보대출 계약을 맺은 삼성물산 주식 일부의 처분을 준비하는 것으로 전해진다. 지난 27일 공시에 따르면 이 이사장은 현재 하나은행과 하나증권, 한국증권금융 세 곳과 각각 삼성물산 지분 0.62%·0.40%·1.35%을 담보로 총 3240억원의 대출 계약을 맺고 있다. 매각에 앞서 유가증권 처분신탁을 맺기 전인 만큼 주관사 선정을 위한 입찰제안요청서(RFP) 발송 전이지만 외국계 투자은행(IB)에서 일찌감치 관심을 보이는 것으로 파악된다.

투자은행(IB) 업계 한 관계자는 "이 이사장이 담보로 제공한 삼성물산 지분 일부를 매각하기 위해 주관사를 선정하는 움직임이 있다"라며 "아직 입찰제안요청서(RFP)를 발송하기 전이지만 조만간 주관사 선정 작업이 마무리 될 것으로 보인다"고 말했다.

이미 이 이사장의 삼성SDS 잔여지분 1.95%는 블록딜 매각 주관사 선정 작업이 진행되고 있다. 이 이사장은 지난해 초에도 상속세 납부기일을 앞두고 이부진 신라호텔 사장과 함께 각각 삼성SDS 지분 1.95%을 블록딜로 처분한 바 있다. 이 이사장은 작년까지만 해도 잔여지분 담보로 대출을 받고 있었지만 지난 2일 하나은행과 상속세 납부 목적으로 지분 전량에 대한 처분신탁을 체결했다.

-

투자자들은 이미 지난해 말부터 이 이사장이 상속받은 지분의 향방에 관심을 나타내 왔다.

지난해 10월 예상 이상으로 기준금리가 치솟자 주담대를 받아 간 국내 주요그룹 오너 일가의 계약 갱신이 줄을 지었다. 이때 이 이사장을 포함해 이부진 사장, 홍라희 전 리움미술관장 등 세 모녀의 이자 부담도 가파르게 뛰었다. 각 금융사가 개인에 대출할 수 있는 한도 문제와 금리 재산정, 담보인정비율 상향 등 문제로 세 모녀는 여러 증권사를 접촉하며 새로 대출 계약을 진행하거나 갱신했다.

당시 이 이사장의 경우 삼성물산 지분 92만5390주를 담보로 하나증권에서 빌린 800억원의 금리가 기존 3.05%에서 5%대로 뛰고 담보인정비율까지 조정되며 대출 총액을 640억원으로 낮추기도 했다. 해당 계약의 대출 금리는 지난 1월 말 기준 6%까지 올라갔다. 이 이사장이 삼성물산 주식(약 2.37%)을 담보로 받은 전체 대출의 이자 부담은 지난해 초 약 92억원이었지만 올 들어 약 146억원까지 늘었다.

피상속인 전반이 비슷한 상속세 부담을 지고 있지만 매년 재원을 마련하는 과정에서 이 이사장의 부담이 가장 높은 것으로 분석된다.

삼성가 피상속인은 매년 약 2조원 규모 상속세를 마련해야 한다. 고(故) 이건희 선대 회장 별세 후 법정 상속 비율을 따랐던 만큼 이 이사장은 이재용 삼성전자 회장과 이부진 사장과 마찬가지로 매년 약 4000억원 안팎을 마련해야 하는 것으로 추정된다. 그러나 이 이사장이 보유한 삼성그룹 계열 지분이 가장 낮은 편이다.

증권사 한 관계자는 "보통 급여를 포함해 보유 지분에서 발생하는 현금배당 수익과 주담대가 상속 재원으로 활용되지만, 삼성그룹의 경우 전체 세액이 워낙 커서 세 모녀가 매년 계열 지분을 매각해야 한다"라며 "이 때문에 비교적 보유 지분이 적은 이서현 이사장의 삼성물산 지분 매각 여부에 관심이 모이는 것"이라고 말했다.

이 이사장이 이달을 전후해 삼성전자 지분을 담보로 새 주담대를 받은 것도 같은 맥락으로 풀이된다. 이 이사장은 지난 1월 31일과 2월 1일 이틀 사이 하나증권과 하나은행에서 삼성전자 지분 384만4519주를 담보로 1471억원을 대출했다. 이자율은 5~6%대다.

삼성물산 지분 매각이 현실화하더라도 당장 오너 일가의 삼성물산 지배력 희석 문제가 불거질 정도는 아니다.

지난 9월 말 기준 삼성물산의 최대주주 및 특수관계인 지분은 약 33.47%로 최대주주 이재용 회장이 지분 17.97%를, 이부진 사장과 이서현 이사장이 각각 6.19%를, 홍 전 관장이 0.96%를 보유하고 있다. 이 이사장이 담보 계약을 맺고 있는 지분은 2.37%다. 매각에 나설 경우 하나증권에 담보로 제공한 삼성물산 주식 74만311주(지분 약 0.40%)가 될 가능성이 높게 거론된다. 대출 금리가 6%로 가장 높기 때문이다.

그러나 어느 쪽이건 담보로 제공된 삼성물산 주식을 매각할 경우 일가의 지배력은 33.3% 아래로 떨어질 수 있다. 지분 33.3%는 현행 상법상 주주총회 특별결의사항(참석 주주의 66.7% 이상, 전체 주식의 33.4% 이상이 동의)과 결부해 안정적 지배력을 가르는 상징적 수치로 통한다. 그러나 현실적으로는 33% 이상 지분을 보유할 경우 경영권이 흔들릴 가능성은 제한적이다.

그러나 오는 4월을 포함해 네 차례 상속세 납부기일이 돌아오는 상황은 부담으로 작용할 전망이다. 남은 일정을 감안하면 이 이사장은 물론 이부진 사장과 홍라희 전 관장 역시 지배구조에 부담을 주지 않는 선에서 매각에 나설 만한 선택지가 계속해서 줄어들 가능성이 높기 때문이다.