딜 갯수 줄어든 ECM 시장, 퇴색된 순위권 의미

한국證 1위 수성…중소형證도 순위권 들어

롯데케미칼 유증·한회리츠 IPO가 갈랐다

-

주식시장 분위기가 한 풀 꺾여 딜(Deal)이 줄어들면서 올해 1분기 주식자본시장(ECM) 순위권의 의미도 퇴색된 모습이다. 롯데케미칼 유상증자, 한화위탁관리부동산투자회사(이하 한화리츠) 기업공개(IPO) 등 발행규모가 그나마 큰 딜에 참여한 것이 그나마 성패를 갈랐다.

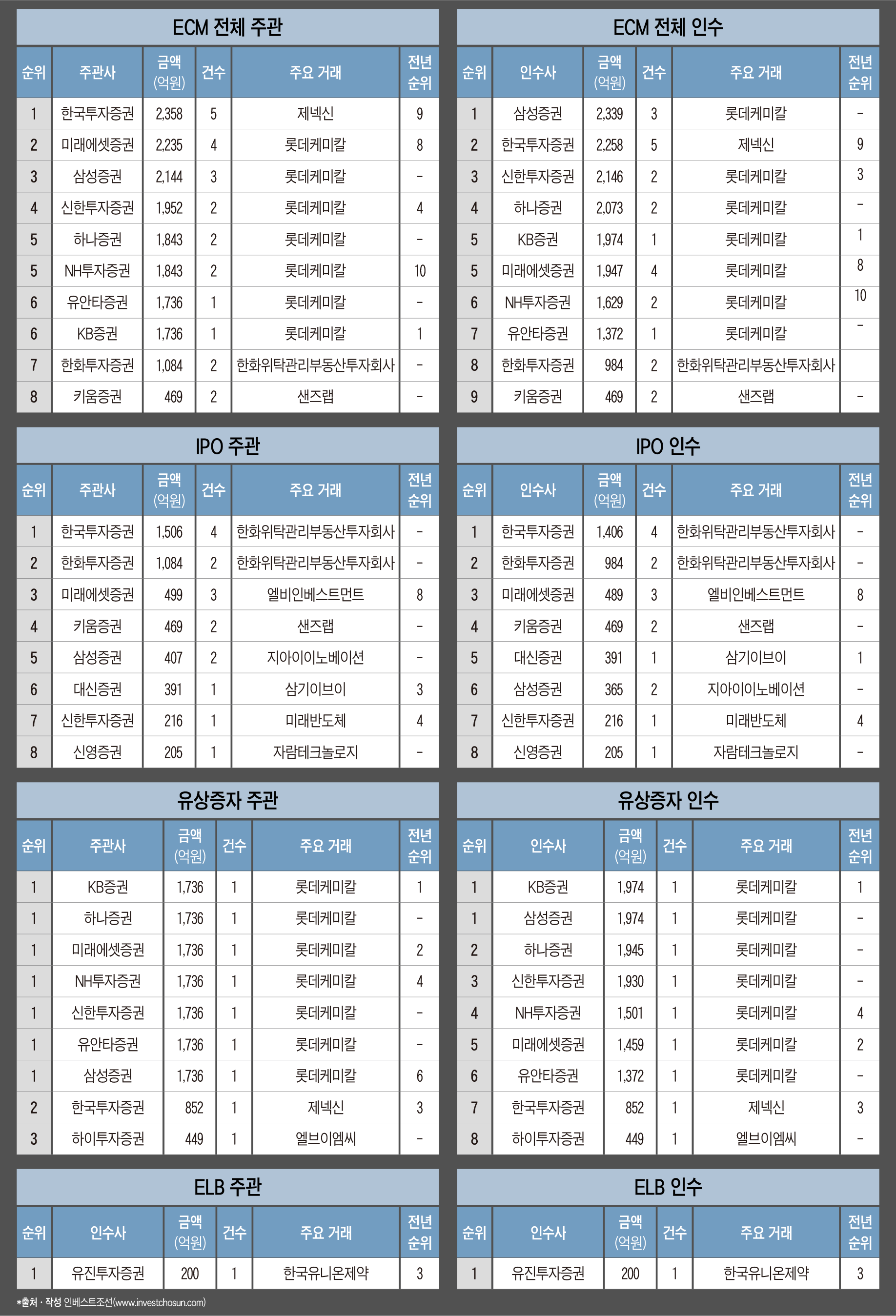

31일 인베스트조선이 집계한 ECM 리그테이블에 따르면 한국투자증권은 올해 1분기 ECM 공모발행 시장에서 총 2358억원 규모의 딜들을 주관하며 1위에 올랐다. 한화리츠 IPO(1160억원), 제넥신 유상증자(852억원)를 주관한 덕분이다. 전년 동기 9위에 그쳤던 점을 감안하면 큰 폭으로 순위가 상승한 모습이다.

다만 순위 자체는 큰 의미가 없어보인다는 평가가 많다. 지난해에 이어 올해 1분기도 주식시장에 대한 투자심리가 되살아나지 못하면서 IPO, 유상증자 관련 딜 갯수가 크게 줄었기 때문이다. 침체 국면에 진입하기 시작한 지난해 1분기, LG에너지솔루션 IPO(12조7500억원)를 제외하면 2조9972억원 규모의 공모 발행이 이뤄졌다. 올해 1분기 공모발행 규모는 이보다 줄어든 1조8961억원 수준이다.

특히 유상증자 주관 순위가 그렇다. 1분기 유상증자 딜은 7건에 불과했는데, 공모 규모가 가장 컸던 롯데케미칼 유상증자(1조2155억원)에 주관사로 참여한 7개 증권사(KB증권·삼성증권·하나증권·신한투자증권·NH투자증권·미래에셋증권·유안타증권)가 공동 1위를 기록했다.

IPO 순위권에선 한화투자증권이 2위를 기록했다. IPO 시장에서 가장 발행 규모가 컸던 딜은 한화리츠였는데, 이를 공동 주관한 한국투자증권과 나란히 순위권에 오른 모습이다. 그 뒤로는 엘비인베스트먼트의 상장을 도운 미래에셋증권이 이름을 올렸다.

한화투자증권 외에도 ECM 전체 주관 순위엔 그간 순위권에 들지 못했던 중소형증권사들이 다수 포함됐다. 샌즈랩 IPO(389억원)를 주관한 키움증권, 지아이이노베이션 IPO(320억원)와 롯데케미칼 유상증자를 주관한 삼성증권은 지난해 1분기와 달리 순위권에 이름을 올렸다. 하나증권은 롯데케미칼 유상증자 주관 참여 한 건만으로도 NH투자증권과 함께 전체 주관 5위를 차지했다.

IPO 주관 순위에서 NH투자증권은 여전히 모습을 드러내지 못하고 있다. NH투자증권은 지난해 1분기 LG에너지솔루션 주관사들이 독식하다시피 했던 순위싸움에서 밀린 바 있다. 올해 1분기엔 상장이 기대됐던 11번가, 오아시스마켓 등의 발행사들이 연이어 상장 계획을 철회했다.

ECM업계 관계자들은 일종의 '불쏘시개' 역할을 해줄 빅딜을 기다리는 분위기다. 로봇 관련주의 주가 상승에 힘입어 상장 추진에 나선 두산로보틱스나 최근 호실적을 기록 중인 CJ올리브영 등이 후보군으로 꼽히고 있다.

다만 최근, 대체로 IPO 추진의 키(Key)를 쥔 재무적투자자(FI)들이 주식 시장 분위기가 개선되면 상장에 나설 계획을 세우고 있다. 당장 '메기'가 등장하는 것을 기대하긴 쉽지 않을 것이란 지적이 나오는 배경이다.

일단 증권사들은 올해 하반기부터 시행될 수요예측 관련 제도 변동에 대한 파악 및 대응에 분주한 분위기다. 하반기에 수요예측이 예정된 발행사들을 위해 선제적으로 시스템을 갖추려는 움직임인데, 1000개가 넘는 국내외 기관들의 자금여력을 파악하기 위해서는 증권사 내 대규모 인력 충원이 불가피하다는 설명이다.