연초효과 확인되며 수요예측마다 뭉칫돈…발행물량 급증

실적 우려 짙은 유통사·석유화학사도 수혜…A급까지 온기

자금조달 수요 큰 롯데그룹 잇따라 발길…'깐부' KB證 선두

3월 이후 우호적 여건 '끝' 관측…갈팡질팡하던 기업들 '실기'

-

연초 효과로 회사채 시장에 불었던 훈풍은 짧았다. 금리인상·SVB사태로 두 달이 채 되지 않아 기관투자자의 매수 열기가 식자 채권 발행을 고민하던 기업들은 적절한 발행 시점을 실기했다는 평가가 나온다.

인베스트조선이 집계한 2023년 1분기 채권자본시장(DCM) 리그테이블에 따르면 증권사가 주관을 맡은 무보증 공모회사채(일괄신고 제외)는 23조6060억원으로 전년 동기 대비 20% 증가했다. 금리 변동성이 줄고 기관투자자가 자금 집행을 재개하면서 벌써 작년(54조원) 절반 규모에 이르는 채권이 발행됐다. 자금시장 경색으로 우량채도 미매각이 발생했던 작년과는 확연히 달라진 모습이다.

회사채 발행을 위한 새해 수요예측에는 조 단위 뭉칫돈이 몰렸다. KT·이마트 수요예측에선 각각 2조8850억원, 1조1750억원의 주문이 밀려들었다. 다음날 진행된 포스코 회사채 발행 수요예측에선 4조원에 육박하는 주문이 몰리면서 전날 KT의 최고 기록을 경신했는데 연초를 맞아 주요 공제회 및 연기금 등이 회사채를 적극적으로 담으면서 역대급 유동성 잔치가 벌어진 것으로 해석된다.

특히 주목할 만한 것은 이마트의 흥행이었다. 수익성 악화로 냉가슴을 앓던 유통업계에 자금조달 청신호를 켜줬다. 롯데하이마트는 신용등급 전망이 '부정적'임에도 회사채 수요예측에서 오버부킹에 성공했다. 신세계 회사채 발행을 위한 수요예측에서 모집액보다 17배 많은 인수 주문을 받았다. 유통업계가 이커머스(전자상거래) 업체들과의 경쟁 심화로 실적은 낮아지고 빚은 늘어났다는 점을 생각하면 예상외의 일이다.

연초 회사채 강세를 틈타 '현금을 쌓아야 하는' 석유화학업계도 채권시장을 찾았다. 수요 부진·공급 과잉·유가 상승 등 삼중고를 겪고 있는 만큼 선제적으로 자금조달에 나선 것으로 풀이된다. 그룹사로부터 지원 여력이 있는 SK인천석유화학과 한화토탈에너지스는 수요예측에서 1조원에 가까운 자금을 모집하며 흥행에 성공했다. 다만 일찍이 채권시장 문을 두드린 효성화학은 단 한 건의 주문도 받지 못했다.

-

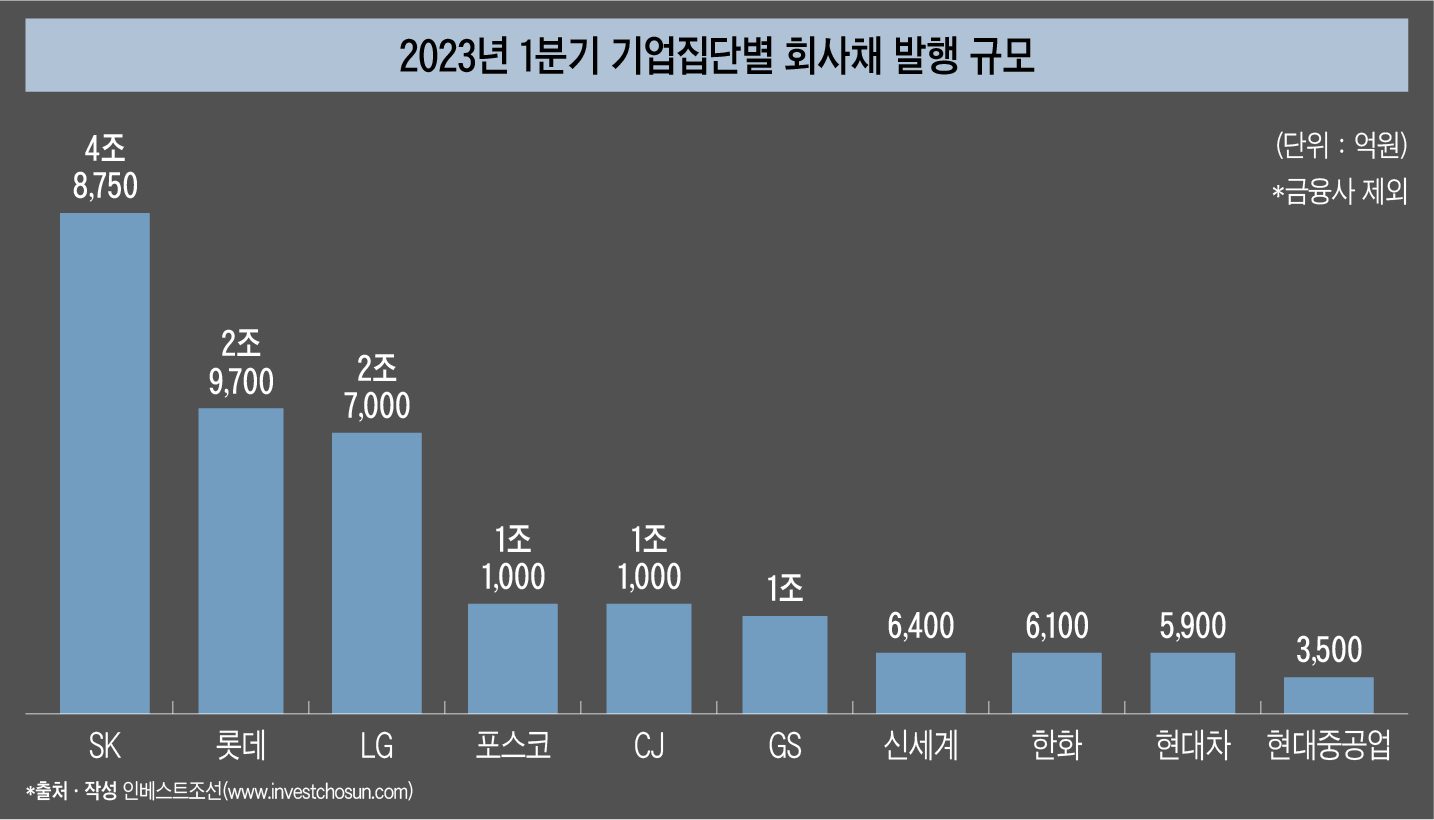

자금수혈이 급한 SK그룹과 롯데그룹은 공격적으로 회사채 발행에 나섰다. SK그룹은 2월 중순까지 3조3000억원의 회사채를 발행했는데 SK하이닉스는 혼자 1조4000억원의 자금을 빨아들이며 시장의 유동성을 흡수했다. SK그룹의 1분기 회사채 발행 규모는 4조8000억원으로 벌써 작년 발행 실적에 빠르게 가까워지고 있다.

롯데그룹은 우발채무 우려가 큰 롯데건설을 비롯해 롯데케미칼, 롯데지주, 롯데쇼핑, 롯데물산, 호텔롯데, 롯데칠성음료 등 그룹 계열사들이 대거 회사채 시장에 출동했다. M&A(인수·합병) 자금 수요는 물론 업황 부진에 대비해야 하는 롯데케미칼은 5000억원의 회사채를 발행했고 계열사에 자금줄 역할을 하는 롯데지주와 호텔롯데가 각각 3500억원, 3000억원을 발행했다.

일감을 확보하기 위한 증권사 간 주관 및 인수 경쟁이 심화하면서 비용을 낮추기 위한 물밑 움직임도 이어졌다. KT는 3년물 회사채 금리가 국고채보다 낮은 수준에서 결정되면서 시장의 눈총을 샀다. NH투자증권은 GS건설 회사채 발행 금리를 낮추기 위해 의도적으로 일부 유효 수요를 배제하면서 업계의 비판을 면치 못했다. 회사채 시장이 원래 발행사 우위 지형이라고는 하나 상식적으로 납득하기 어려운 수준에서 금리가 결정되고 있다는 목소리가 나온다.

이는 결국 대기업 그룹사의 조달 파트너가 되어야만 한 해의 장사를 무사히 치를 수 있기 때문이란 설명이다. 실제로 KB증권은 SK·LG그룹 등 대기업 딜을 두루두루 수임했지만 '깐부'로 알려진 롯데그룹 회사채 인수에 가장 많은 이름을 올리며 전체 인수 부문에서 1위 자리에 올랐다. NH투자증권은 과거 LG그룹이었던 인연에 힘입어 LG그룹의 인수 물량을 가장 많이 따내며 2위 자리에 올랐다.

이같은 회사채 시장 초강세는 2월 중순 이후 다시 보기 힘들 것이라는 관측이 나온다. 실리콘밸리뱅크(SVB) 사태로 시장금리 변동성이 커지면서 기관들 사이에선 연초와 같은 우호적인 금리에 자금을 조달할 수는 없을 것이란 전망이 제기되고 있다.

이미 부동산 우려로 투자심리가 비우호적인 건설사들은 사모시장으로 발길을 돌리고 있다. 지난달 27일에는 태영건설, KCC건설, 신세계건설이 각각 300억원, 200억원, 200억원을 3년물로 사모 조달했다. 이에 회사채 발행 시기를 저울질하다 기관들의 매수세를 놓친 기업들은 자금 수혈 시기를 실기했다는 평가가 나온다. SK에코플랜트는 일찍이 지난 1월 공모 회사채 시장을 찾으며 저금리 발행에 성공한 바 있다.

연초 초강세로 올해는 일감이 늘어날 것으로 기대했던 증권사들 사이에선 다시 우려의 목소리가 새어 나오고 있다. 금리 변동성이 재차 커지고 있고 부동산 관련 우려가 지워지지 않은 상태에서 2분기 발행 물량이 줄어들 수 있다는 설명이다. 기관투자가도 당분간 매수세를 줄이고 관망할 가능성이 크다.

한 증권사 관계자는 "SVB사태로 A급까지 퍼지던 온기가 얼어붙을 것으로 보고 있다. 부동산PF 관련 경계감은 더욱 늘어나는 분위기라서 리스크가 어떤 식으로 확산할 지가 관건이다"라며 "금리 수준이 운용사들의 눈높이를 맞추지 못한다면 매수세가 약세가 이어질 것"이라고 말했다.