수익성 달성, 티빙·피프스시즌 턴어라운드 관건

해외도 마찬가지…구조조정·M&A 모색 등 활발

"콘텐츠社 경영 목표도 '수익성'인 시대 왔다"

-

연초부터 CJ ENM의 뒤숭숭한 분위기가 이어지고 있다. 적자 사업부문인 티빙의 수익성 개선이 쉽지 않은 가운데, 구조조정 등 전사적으로 강도 높은 비용 통제에 나서며 혼란이 나타나고 있다. 디즈니 등 글로벌 회사들은 올해 '수익성 개선'을 목표로 내걸었는데, 국내 콘텐츠 회사들의 대규모 구조조정이 본격화하고 있다는 관측이다.

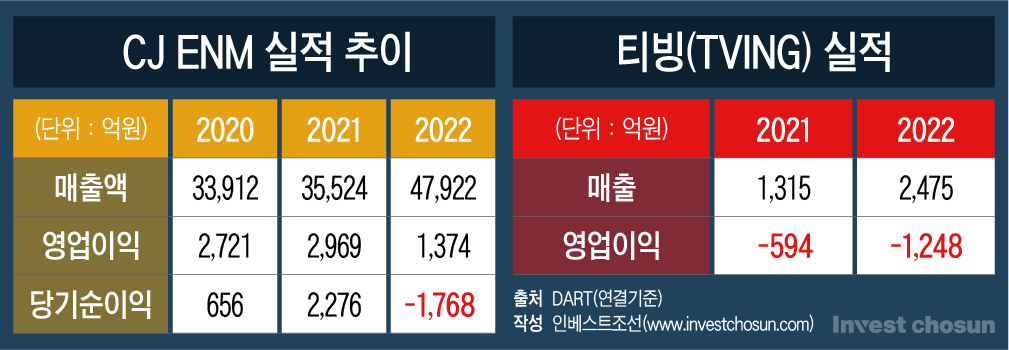

CJ ENM의 지난해 매출은 연결 기준 4조7922억원으로 전년 대비 약 35% 늘었지만 같은 기간 영업이익은 2968억원에서 1374억원으로 약 54% 감소했다. 1657억원의 순손실을 기록하며 적자전환했다. 지난해 1분기부터 ‘어닝쇼크’를 기록했고 4분기 오쇼핑과의 합병 후 최저 실적을 보이며 부진한 성적표가 예상됐다.

대규모 적자의 주 원인은 약 1조원에 인수한 피프스시즌(구 엔데버 콘텐트)과 자체 OTT 플랫폼 티빙의 부진 지속이다. 작년 티빙은 1190억원의 적자를 기록하며 전년(762억원)보다 적자 폭이 확대됐다. 티빙은 공격적인 선 투자를 진행하며 글로벌 콘텐츠 제작과 공급을 확대해 왔지만, 제작비는 계속 오르고 플랫폼간 경쟁도 심화하면서 이익 실현이 쉽지 않은 상황이다.

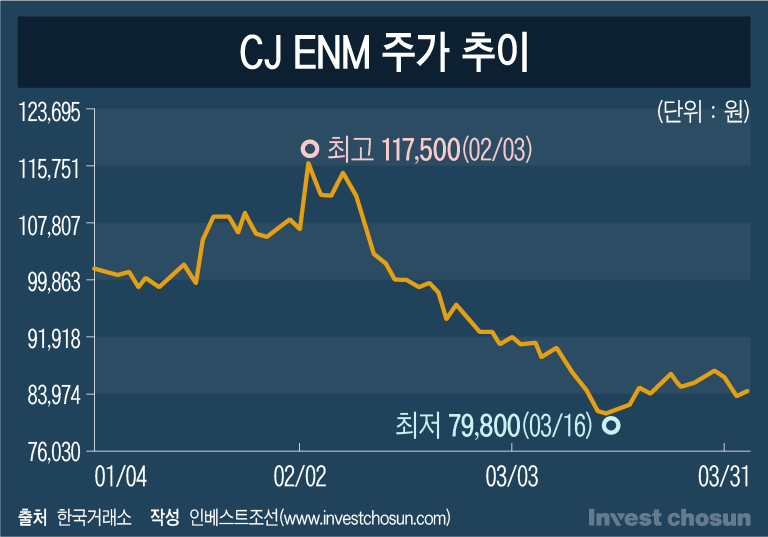

한 금융투자업계 관계자는 “당장 1분기 실적은 더 힘들 것으로 보고, 빨라야 하반기부터 반등할텐데 그도 쉽지 않을 것”이라며 “실적 개선은 매출 비중이 가장 높은 미디어 사업부문에 달렸지만 단기간 개선이 어려워 보이는 터라 회사의 주가도 부진한 흐름을 이어갈 것으로 본다”고 말했다.

-

CJ ENM은 올해 비용 통제, 비핵심 자산 유동화 등에 집중할 전망이다. CJ그룹은 올해 CJ ENM의 신임 대표로 구창근 전 CJ올리브영 대표를 앉혔다. 구 대표는 CJ푸드빌, CJ올리브영을 거치며 그룹 내에서 구조조정 전문가로 불린다. 적자 늪에 허덕이던 CJ푸드빌의 경우 비비고를 동남아시아 시장에서 철수했고, CJ올리브영에선 부진한 중국 사업을 정리한 바 있다.

올초부터 ‘조직 체질 개선’ 명목의, 사실상 구조조정이 시행되며 내부 혼란이 나타나고 있다. CJ ENM은 기존 9개 사업본부를 5개 사업본부로 재편했는데 이 과정에서 인력 재배치 등이 이뤄진 것으로 파악된다. 지난 2월 구창근 CJ ENM 대표가 임직원에 "조직 내 변화는 불가피하다”며 “고통스럽지만 생존을 위한 불가피한 선택"이라고 밝힌 바 있다. 회사는 인위적인 인력 감축 계획은 없다는 입장이지만, 최근 인터넷 커뮤니티에서는 권고사직을 받았다는 임직원들의 글들이 이어지고 있다.

사업 구조조정도 불가피할 전망이다. CJ ENM 내부에선 기존에 진행중인 사업들을 '원점' 수준에서 검토하는 것으로 전해진다. 비용을 줄여 수익성을 개선할 수 있는 제조업과 달리 콘텐츠 사업은 비용을 줄인다고 문제가 해결되는 것이 아니라 어려움이 많다는 평이다. 올해 CJ 그룹 계열사들이 이재현 회장에 중장기 전략을 보고하는 자리에서도 그룹 내 ‘돈 잘 버는’ 계열사들과의 위기감(?) 온도차가 극명했다는 후문이다.

-

콘텐츠 업계의 ‘수익성 개선’ 난제는 CJ ENM만의 일이 아니다. 외형 확장을 위해 대규모 투자에 집중하던 글로벌 콘텐츠사들은 올해 키워드로 ‘비용 절감’을 내걸고 있다. OTT 업계도 시장 경쟁 포화, 경기 침체 우려 등으로 성장세가 둔화하면서 마냥 투자금을 늘릴 수 없다.

미국의 월트디즈니는 최근 본격적인 구조조정 작업에 들어갔다. 지난달 7천명 감원을 포함해 총 55억달러(약 7조원) 규모의 비용 삭감 계획을 밝힌 바 있다. 디즈니의 OTT 디즈니플러스는 2019년 출시 이후 90억달러 이상의 손실을 기록했다. 가입자를 유치하기 위해 콘텐츠에 막대한 비용을 지출하면서다. 유료 가입자 수와 매출 성장세가 정체하며 고강도 비용 통제가 불가피해졌다.

프리미엄 스트리밍 서비스 HBO맥스의 모기업인 워너브라더스디스커버리도 1000여명을 감원했고, 컴캐스트 산하의 NBC유니버설도 감원을 추진 중이다.

콘텐츠 업계 내의 M&A도 활발히 이뤄질 것으로 관측된다. CJ ENM은 지난해 12월 티빙에 KT의 '시즌'을 흡수 합병시키며 토종 OTT 중에서 1위를 차지한 바 있다. 올해 2월 일본의 대표적인 OTT 서비스인 U-next도 'Paravi'를 운영하는 프리미엄플랫폼(Premium Platform Japan)을 흡수합병하면서 일본 최대의 OTT 플랫폼이 됐다. 일본에서는 아마존 프라임 비디오와 넷플릭스가 OTT 시장 절반 이상의 점유율을 차지하고 있는데, U-next는 일본 서비스 중에서는 가장 높은 점유율을 차지한다.

한 콘텐츠업계 관계자는 “지금까지 OTT는 유료 구독자를 늘리기 위한 계획된 대규모 적자 운영을 벌여왔는데, 이제는 국내외 업체 모두 손익을 따지는 시기에 접어들면서 경영 목표가 ‘효율 극대화’로 맞춰졌다”며 “업계 전반에서 비용 통제를 위한 인적 조정은 물론이고 콘텐츠 숫자도 줄일 수밖에 없는 상황이고 M&A 등 다양한 효율화 방안을 모색하는 단계”라고 말했다.