FRC 구조 살펴보니…대출채권이 75%, 韓 저축은행과 유사해

국내 저축은행 파산 가능성…"부동산PF 비중 높으면 의심해야"

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

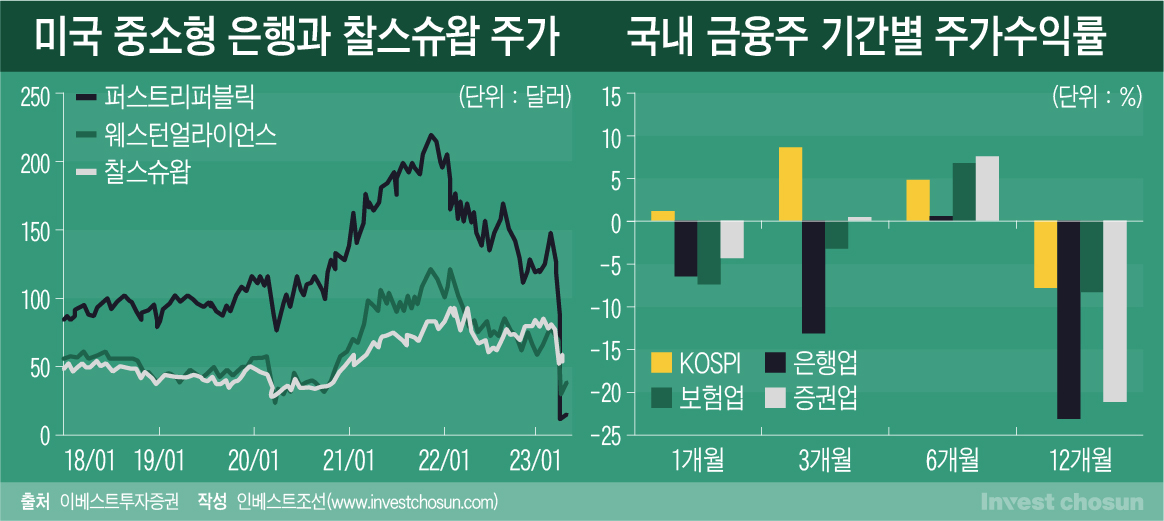

실리콘밸리은행(SVB)에서 시작된 미국의 은행 파산 리스크가 사그러들지 않고 있다. 퍼스트리퍼블릭(FRC) 은행이 SVBㆍ뉴욕시그니처에 이어 올해 3번째로 파산 절차를 밟았고, 다음 후보로 추정되는 팩웨스트뱅코프(PACW)ㆍ웨스턴얼라이언스뱅코프 등의 주가도 급락했다. 대형은행인 찰스슈왑마저 전 분기 대비 예금이 16% 가량 빠져나가면서 위기설을 부추겼다.

앞서 국내 금융권은 SVB 사태 당시 ‘사업 구조가 다르다’며 선을 그었다. 그러나 국내 저축은행과 대출자산 비중이 유사한 FRC마저 공식 파산하자, 국내에서도 점차 우려의 목소리가 높아지고 있다.

일각에서는 부동산PF 대출과 주택 담보 대출의 비중이 높은 일부 지방 저축은행의 뱅크런 가능성도 다시 회자되고 있다.

현지 시간으로 지난 4일 미국 증시에선 팩웨스트뱅코프(-34.76%)를 비롯해 웨스턴얼라이언스뱅코프(-11.78%), 코메리카은행(-12.42%), 키코프(-9.42%), 메트로폴리탄은행(-20.45%) 등 지방 중소형 은행주는 지난 3일 FRC 사태의 여파로 일제히 폭락했다.

뱅크오브아메리카(-3.0%), 웰스파고(-3.8%) 등 대형 은행들도 주가 하락 국면을 피하지 못했다. JP모건이 최종대부자로 나서 FRC 사태를 진화했음에도 불구하고, 시장은 ‘뱅크런’(대규모 예금 인출)으로 인한 파산을 두려워한 까닭이다.

최근 국내 금융시장에서도 심상치 않은 분위기가 감돌고 있다. 그간 금융 당국은 SVB가 채권 위주의 독특한 자산 구조이기 때문에 국내 은행과는 관련이 없다고 주장해 왔다. 그러나 이번에 파산한 FRC의 자산 구조는 보유 자산의 75%가 대출로, 국내 저축은행 구조와 유사해 우려의 목소리가 높아지는 상황이다.

권혁준 순천향대 경제금융학과 교수는 “SVB 사태에서 국내 저축은행들은 채권 비중이 낮다고 상황을 무마했지만 FRC는 다르다”며 “제2금융권 중에서도 부동산PF 사업 대출을 많이 진행했던 곳이 위험한데, 현 정부의 시장주의 기조 속에서 부실이 드러날 경우 파산으로 귀결될 가능성이 높다”고 내다봤다.

실제로 퍼스트리퍼블릭의 자산은 지난 3월 말 기준으로 2330억달러(약 312조4500억원) 중 예금이 920억달러, 대출이 1730억달러, 유가증권이 300억달러로 집계됐다. 이중에서도 단독주택모기지 및 기업대출(CRE 포함) 등 대출채권이 약 1503억달러 수준으로 약 65% 비중을 차지했다.

이는 총 자산에서 대출채권이 차지하는 비중이 평균 70%를 차지하는 국내 제2금융권, 그중에서도 저축은행들과 유사한 구조라는 지적이 나온다.

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

지난해 말 기준 업계 1위 SBI저축은행의 전체자산 16조3792억원 중 대출채권은 약 13조3718억원으로 80% 비중을 차지했다. 나아가 서울을 거점으로 하는 저축은행 23개사의 평균 자산 규모(3조5927억원) 대비 대출채권 비중도 84%를 기록, 미국 중소은행과 유사한 자산 구성을 보였다.

FRC의 위기는 코로나 당시 초저금리 환경에서 장기주택론(MBS)을 확대한 까닭으로 파악된다. 보유한 주택론과 채권 등의 평가손실이 급증하면서 재무 상태가 악화됐고, 시장의 신뢰도가 바닥을 치면서 주가 급락 현상 및 대규모 자산 이탈이 발생한 것이다.

상업용 부동산 시장 침체도 중소은행 줄도산 위기론을 확산시키고 있다. 올해 미국 1분기 오피스 공실률은 12.9%로 지난 2008년 금융위기 이후 최고치를 기록했는데, 미국 중소은행들은 전체 상업용 부동산 대출에서 약 38%의 비중을 차지하고 있다. 부동산 시장 붕괴로 인한 부실 대출채권 문제가 은행권의 도미노 도산으로 이어질 수 있다는 우려가 나오는 배경이다.

한지영 키움증권 연구원은 보고서를 통해 “상업용 부동산 문제혹은 또 다른 문제를 빌미로 한동안 시장은 또 다른 (은행권) 희생양 찾기 작업을 지속할 것으로 예상된다”고 분석했다.

미국 상업용 부동산 이슈가 중소은행 뱅크런의 뇌관이 된 만큼, 금융권에서는 부동산PF 대출채권 취급 비중이 높은 일부 저축은행도 자칫 위험할 수 있다는 지적이 나온다.

앞서 레고랜드 사태에서 예방주사를 맞고 안전 자금을 쌓아둔 덕분에 미국처럼 전반적인 시스템 리스크로 번지진 않더라도, 부동산PF 대출채권 부실화와 그로 인한 대규모 자산 이탈 가능성은 남아 있는 까닭이다.

신용상 한국금융연구원 금융리스크연구센터장은 “시중은행들은 재무 건전성도 나쁘지 않고 손실에 대한 준비도 잘 되어있기 때문에, 만약 뱅크런이 발생한다면 부동산PF 부실채권이나 기업ㆍ가계부채 연체율이 높은 저축은행과 상호금융이 위험할 것”이라며 “시스템 리스크로 발전할 가능성은 적지만, 시중은행으로의 머니 무브 및 은행 양극화 현상은 당분간 지속될 것”이라고 말했다.