기초지수 추종하는 ETN도 전년比 20% 증가…패시브 상품 인기

패시브 선점 경쟁…운용사끼리 상품 베끼고 운용보수 치킨게임

ETN 두고 증권사들 눈치싸움…"차별화 없이 효율성만 고려"

-

"수익률이 5~10%만 나도 펀드를 환매하겠다는 투자자들이 속속 나온다. 예전엔 상상도 못했던 일이다. 그만큼 투자시장이 ETF 친화적으로 흘러간다." -사모운용사 공모펀드 운용역

"ETF의 인기에 따라 ETN 시장에도 불이 붙었다. 소수의 기업이 과반 이상을 점유하는 독과점 시장인데, 소수점이라도 차지하겠답시고 ‘뒷공작’이 있을 정도다." -대형 증권사 관계자

국내 '패시브'(Passive;시장 평균 수익 지향) 투자 시장이 폭발적으로 커지며, 상장지수펀드(ETF)ㆍ상장지수증권(ETN) 등 해당 상품을 출시ㆍ운용하는 금융사간 경쟁도 치열해지고 있다. 경쟁이 과열되며 상품 베끼기는 기본이고 수수료 후려치기, 상급기관에 진정 넣기 등 '아귀다툼'에 가까운 모습까지 관측되는 상황이다.

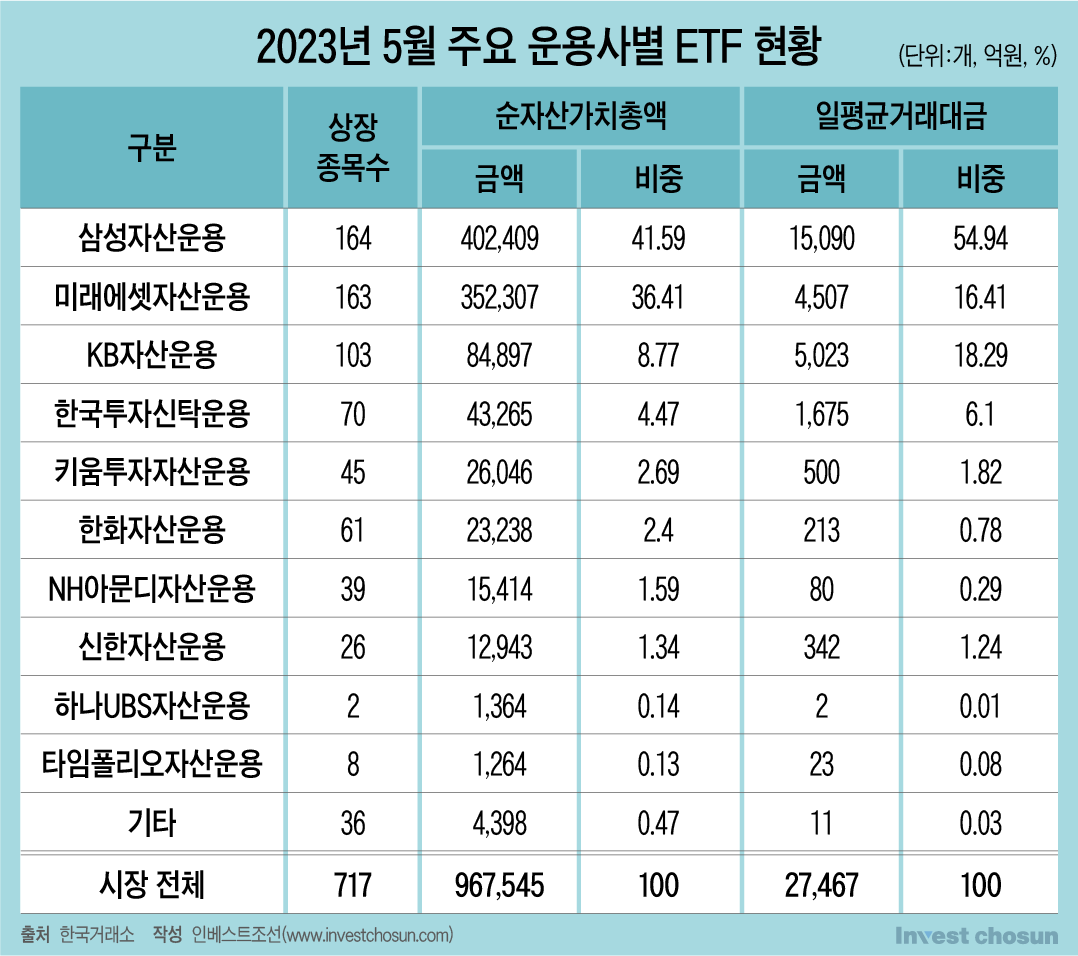

한국거래소에 따르면 지난 5월 기준 국내 ETF 순자산가치총액은 96조7545억원으로, '100조원 시대'를 눈앞에 둔 상황이다. 규모는 전년 동기(78조5116억원) 대비 23%, 직전 달과 비교하면 4.5% 늘었다. 지난 2013년부터 한 달마다 ETF 잔고가 평균 4조원씩 성장하더니, 올해는 상승장 덕분에 투자금이 몰리면서 반년 만에 순자산이 20조원 가량 증가했다.

ETF의 인기는 시장 변동성 확대 속에서도 개인 투자자들의 직접투자 성향이 강화된 영향으로 풀이된다. 지난 2019년 코로나19 이후 주식시장 활동계좌수가 843만개 증가하는 등 개인 투자자의 주식시장 직접 참여가 본격화됐지만, 시장 변동성이 급격히 증가하면서 분산 투자를 통해 위험도를 낮추고 시장 평균 수익률을 추구하려는 투자자들이 늘어난 까닭이다.

올해 상반기부터 2차전지ㆍAIㆍ반도체 등 테마주가 부상하자, 국내 운용사들이 이를 강조한 테마형 액티브ETF 출시를 쏟아낸 것도 인기에 한몫했다는 평가다. 실제로 전체 ETF 총액에서 국내 액티브ETF 비중은 지난해 6.3%에서 19.69%까지 늘었다. 1년 만에 3배 이상 뛴 셈이다. 상장 종목수도 43개에서 86개로 2배 가량 증가했다.

-

증권사가 운용하는 패시브 상품인 ETN도 빠르게 판매량을 늘리고 있다. ETN은 기초지수만 추종하는 대표적인 패시브 상품으로, 증권사가 매수와 매도를 통해 가격을 조정한다. 올해 1분기 기준 ETN의 지표가치총액은 약 11조8683억원으로, 전년 대비 23% 가량 증가하는 등 매년 두 자릿수 이상의 성장률을 기록하고 있다.

한 사모운용사 펀드매니저는 "선진 시장인 미국과 일본 모두 패시브 위주로 시장이 넘어간 상황"이라며 "패시브상품이 운영보수와 기회비용이 적은 장점을 내세워 투자 자금을 흡수해가고 있다"고 말했다.

ETFㆍETN을 중심으로 패시브 시장의 인기가 치솟자, 이를 판매하는 운용사와 증권사들간 신경전과 물밑 수싸움도 심화하는 모습이다.

ETF 시장을 주도하는 운용사들 사이에선 경쟁사의 인재를 빼오거나 상품을 똑같이 복제하는 상황이 증가하고 있다. 일례로 한국투자신탁운용은 지난 2021년 삼성자산운용 출신의 배재규 부사장을 대표로 영입했다. 배 대표는 국내에 처음으로 ETF를 도입해 'ETF의 아버지'라는 별명을 가진 사람이다. 이후 삼성자산운용 출신의 인력 영입도 이어졌다.

운용업계 관계자는 "당시 배 부사장이 하우스의 구심점이었다는 점에서 업계선 상도를 지적하는 등 논란이 컸다"고 말했다.

상품 복제도 빈번히 이뤄지고 있다. 업계 점유율 1위인 삼성자산운용이 개발한 SOFR(무위험지표금리) ETF가 1년 간 4조원 가량을 판매하며 인기를 끌자, 미래에셋운용ㆍ한국투자운용ㆍKB자산운용ㆍ한화자산운용 등 '빅5' 운용사들도 불과 한달 후 일제히 똑같은 내용의 상품을 출시했다.

운용보수를 최대한 낮춰 일단 인지도와 시장 점유율을 확보하려는 '치킨게임'도 다반사다. 국내 대표 지수인 코스피200을 추종하는 ETF의 경우, 상품별로 운용보수 차이가 10배에 가깝다.

시장을 선점한 삼성자산운용의 'KODEX 200'의 경우 0.15%를 수취하고 있는데, KB자산운용이 'KBSTAR 200'의 운용보수를 0.017%를 제시하며 수수료 경쟁에 불을 붙였다. KBSTAR 200은 이전에도 운용보수가 0.045%로 낮은 편이었는데, 지난 2021년 '점유율 확대'를 전사적 목표로 내세우며 수수료율을 3분의 1로 더 낮춘 것이다.

KB자산운용은 이 같은 정책의 결과로 ETF 시장 점유율(순자산 기준) 8.77%를 차지하며 '빅3'로 뛰어올랐지만, 운용업계 내에선 '공공의 적'이 된 모양새다.

운용사 관계자는 "ETF 시장은 사실상 삼성과 미래가 점유율 80%를 차지하는 과점 시장인데, 후발주자들은 나머지 파이라도 나눠먹겠다고 아우성인 상황"이라며 "기존 펀드 판매사(증권사)도 요즘엔 펀드 대신 ETF 판매를 KPI(성과지표)로 삼는 곳이 많다"고 설명했다.

-

ETN 시장에서도 경쟁이 심화되는 양상이다. 최근 NH투자증권의 ETN을 둘러싼 이전투구가 대표적이다.

이달 들어 국내 증권사가 발행한 '천연가스 레버리지 ETN' 중, NH투자증권을 제외한 나머지 회사의 상품들은 줄줄이 상장폐지됐다. 해당 상품은 천연가스 선물 가격의 일일 수익률을 2배로 추종하는데, 지표가치가 1000원 아래로 떨어지면 조기청산 사유가 발생하는 까닭이다.

NH투자증권의 ETN의 경우, 상장 당시 실무 직원의 실수로 투자설명서에 조기청산 요건이 누락돼 상장폐지를 피했다. 이를 두고 경쟁사들은 거래소로 달려가 '직권으로 상장폐지해 달라'고 잇따라 요청을 넣었다.

증권업계 관계자는 "최종 검수자인 거래소와 금융감독원도 발견 못하고 넘어갔던 부분인 데다, ETN 특성상 거의 일주일만에 재상장되기 때문에 큰 변동이 없는데도 증권사들이 ETN 점유율을 뺏길까봐 예민한 반응을 보였다"며 "ETF나 ETN이나 선점 싸움에 몰두하는 분위기"라고 말했다.

증권가에선 비슷비슷한 상품을 유행에 따라 양산하는 현실에 대한 비판의 목소리도 나온다. 상품 차별화에 대한 고민 없이, 천편일률적 상품을 '대세 테마'에 따라 포장지만 바꿔 판매하는 경쟁 체제에 대해 회의감이 불거지는 상황이다.

업계 관계자는 "어떻게 보면 투자 실패의 책임을 모두 고객에게 돌릴 수 있으니, 고객과의 트러블을 가장 회피할 수 있는 상품이 ETF나 ETN라서 판매를 장려하는 부분도 있다"며 "거래의 효율성과 자사의 실적에만 방점을 찍는 이 같은 상황이 바람직한 방향이 맞느냐에 대해선 고민해 볼 필요가 있다"고 말했다.