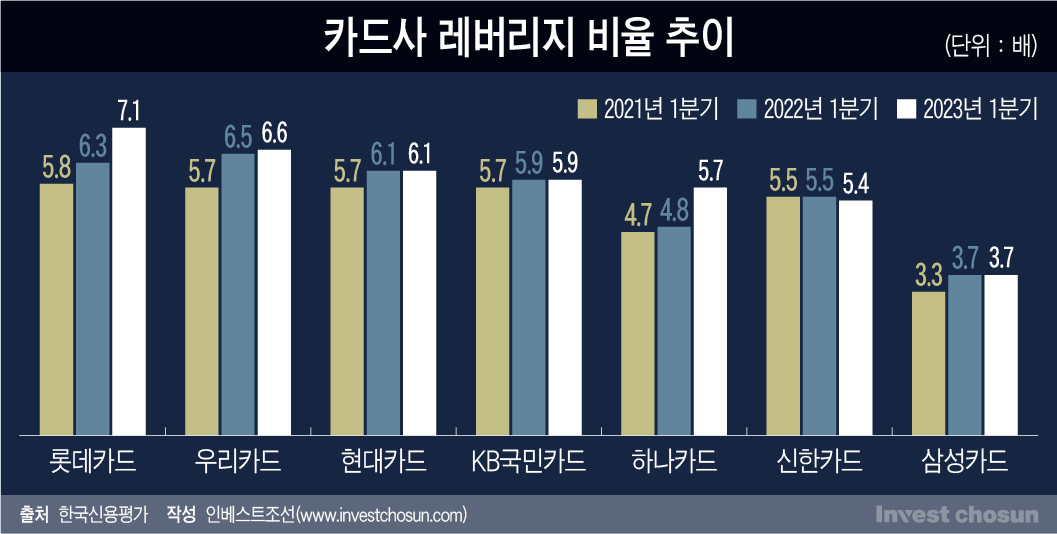

레버리지 비율 상승에 자본 확충 필요성 커지자

하반기 신종자본증권 발행 저울질하는 카드사多

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

카드사들이 신종자본증권 발행 시장에 심심찮게 보이고 있다. 통상 카드사들은 여신전문금융회사채권(여전채)나 기업어음(CP)으로 자금을 조달하는데, 레버리지 비율이 증가하자 자본 확충을 위해 신종자본증권 발행을 검토하고 있는 모습이다.

현대카드는 오는 5일 약 3000억원 규모의 신종자본증권을 발행할 예정이다. 지난 2018년 발행했던 신종자본증권 콜옵션 행사와 함께 차환발행을 진행한다.

현대카드는 하반기에도 레버리지 비율을 낮추기 위한 자본 확충에 나설 계획이다. 안정적인 자본적정성 제고를 위해 신종자본증권 발행을 비롯한 자본 확충 방안을 검토한다는 것이 현대카드 측의 설명이다. 한국신용평가에 따르면 현대카드의 1분기 레버리지 비율은 6.1배로 업계에서 세 번째로 높다.

지난 2월에는 신한카드가 3000억원 규모로 사모 신종자본증권을 발행했다. 연 5.276% 금리로 조달했으며 모회사인 신한금융지주가 전액 인수했다.

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

카드업계가 신종자본증권을 발행하는 것은 지난 5년간(2018~2022년) 4건에 불과했을 정도로 손에 꼽는 일이다. 이마저도 지난 2018년 현대카드가 신종자본증권을 발행한 것이 업계 최초 사례다. 발행금리가 회사채보다 높다 보니 자본 확충 필요성이 크지 않은 이상 신종자본증권으로 자금을 조달하지 않기 때문이다.

카드업계 관계자는 "신종자본증권은 영구채 성격을 지녀 자본 확충을 통한 레버리지 비율 개선에 도움이 되지만 금리가 높고 수요에 따라서 발행 여부가 결정되기 때문에 보통 필요한 경우에만 선택적으로 발행한다"고 설명했다.

하지만 레버리지 비율이 증가하자 카드사들이 자본 확충을 위해 신종자본증권 선택지를 꺼내드는 모습이다.

롯데카드는 지난해 4000억원 규모의 신종자본증권을 발행한다고 공시한 바 있지만 자금 조달 시장이 녹록지 않자 계획을 연기했다. 롯데카드 관계자는 "지난해 하반기 채권시장 자금경색으로 신종자본증권 발행을 진행하지 않았다"며 "우선 자회사 로카모빌리티 매각에 따른 처분이익으로 자본을 확충했고 추후 발행 여건이 나아지면 신종자본증권을 발행할 예정이다"고 설명했다. 롯데카드의 1분기 레버리지 비율은 7.1배로 카드사들 가운데 가장 높은 수준이다.

우리카드 역시 하반기 자본 확충을 위해 신종자본증권 발행을 검토하고 있다. 우리카드 관계자는 "금융자산이 증가하고 자금시장 변동성 확대에 따른 유동성 현금자산이 늘어 레버리지 비율이 상승했다"며 "자본적정성을 위해 하반기 신종자본증권 발행 등을 포함해 자본 확충에 나설 방침"이라고 말했다.