SK E&S는 RCPS 부채 부담 즉각 반영 중

재무부담 현실화는 IPO에 성사 여부에 달려

-

SK그룹 계열사들의 '부채 회피 전략'에 대한 신용평가사의 경고가 나왔다.

지난 24일 한국기업평가는 SK그룹 분석 세미나를 통해 "SK 계열사들의 잠재적 재무부담이 신용도에 미칠 영향을 고려하고 있다"고 밝혔다. 최근 SK계열사들은 차액정산계약과 자본성증권 등을 통한 부채 회피 전략을 적극 활용하고 있는데, 이는 장부상 부채로 잡히지 않아도 부채적 성격을 내재하고 있어 잠재적으로 재무 부담을 지니고 있다는 것이다.

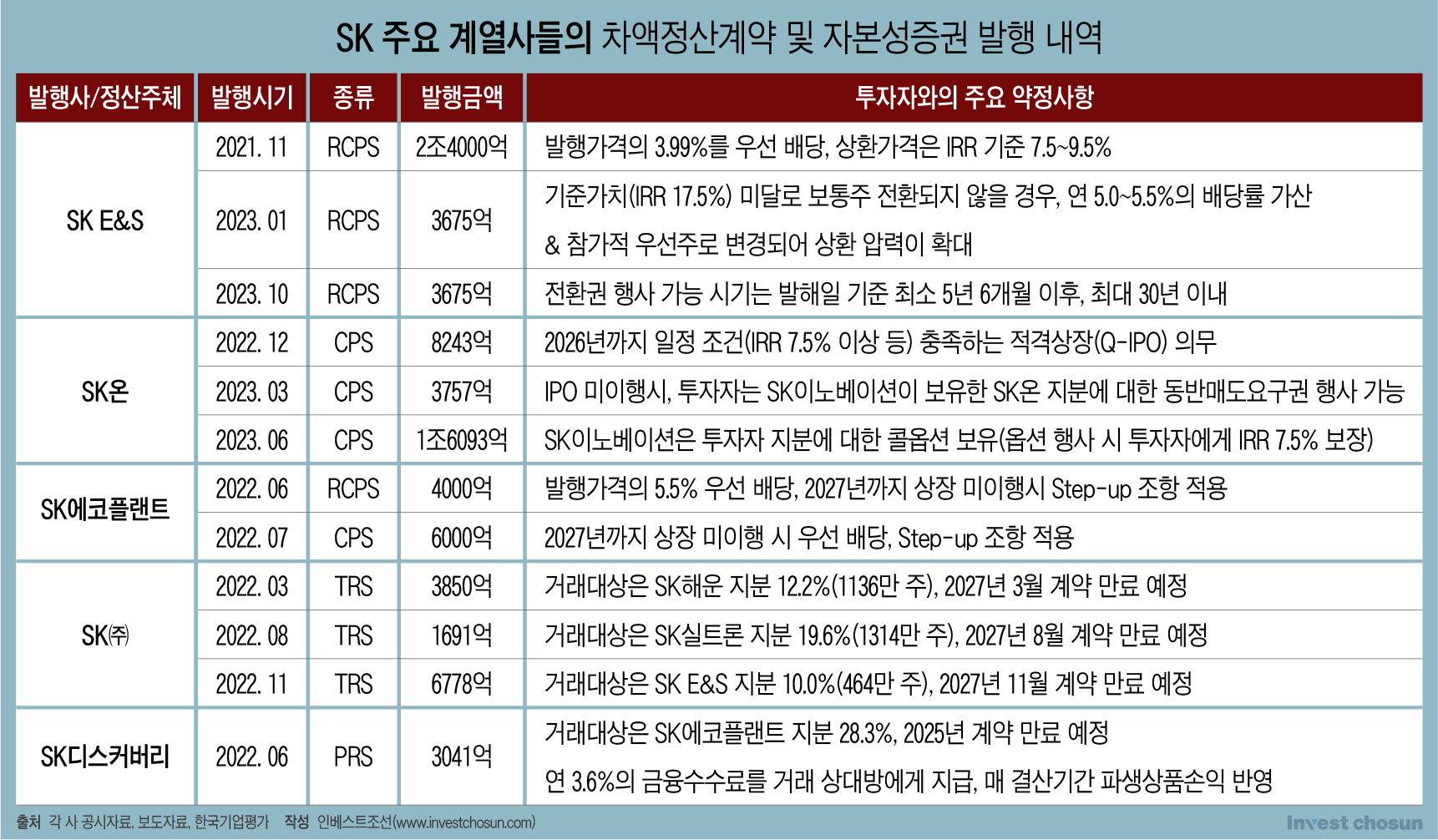

최근 SK그룹은 사업포트폴리오 재편과 성장사업 투자재원 확보 등을 목적으로 총수익스와프(TRS), 주가수익스와프(PRS) 계약, 전환상환우선주(RCPS) 및 전환우선주(CPS) 발행을 통해 자금을 조달하는 방식의 부채 회피 전략을 펼치고 있다.

RCPS와 CPS는 회계상 부채가 아닌 자본으로 잡혀 부채비율을 늘리지 않고 대규모 자금을 확보할 수 있는 수단으로 꼽힌다. 한기평은 TRS, PRS도 큰 틀에서는 부채 회피 전략으로 보고 있다고 설명했다. 해당 계약들은 차입금으로 반영되진 않지만 이후 약정에 따라 상환 부담이 생겨 부채적 성격을 내재하고 있다는 것이다.

-

SK E&S는 2021년 11월 이후 세 차례에 걸쳐 총 3조1350억원 규모의 RCPS를, SK온은 작년 12월 이후 세 차례에 걸쳐 총 2조8000억원 규모의 CPS를 발행했다. SK에코플랜트는 2022년 6월에 4000억원 규모의 RCPS를, 같은 해 7월 6000억원 규모의 CPS를 발행했다. SK㈜는 세 차례에 걸쳐 총 1조2300억원가량의 TRS을 체결했고, SK디스커버리는 3041억원 규모의 PRS을 체결한 바 있다.

한기평은 "이러한 부채 회피 전략은 장부상 재무구조 개선 등의 긍정적 효과를 가져오나, 투자자와의 계약 내용을 감안하면 잠재적 상환 부담과 일정 수준의 부채 성격을 지니고 있다"고 설명했다. 특히 SK E&S의 경우, RCPS의 절대 규모 자체가 크다 보니 직접적으로 부채 부담을 반영해 신용도에 반영하고 있다고 설명했다.

SK그룹 계열사들의 재무부담 현실화 가능성은 기업공개(IPO) 성사 여부에 따라 크게 좌우될 전망이다. 한기평은 "관련 계열사들의 잠재적 재무부담 현실화 가능성은 대부분 적기의 IPO 성사 여부가 굉장히 중요하며, IPO 기한 도래 시점이 가까워질수록 관련 재무부담이 신용도에 미칠 영향이 점차 높아질 수 있다"고 밝혔다.

실제로 SK온과 SK에코플랜트는 발행한 CPS 및 RCPS의 투자자와의 주요 약정사항에 IPO 관련 조항이 존재한다.

SK온은 2022년 12월 발행한 CPS 약정사항에 '2026년까지 일정 조건(IRR 7.5% 이상 등)을 충족하는 적격상장(Q-IPO) 의무'가 있고, 2023년 3월 발행한 CPS의 약정사항에는 'IPO 미이행 시, 투자자는 SK이노베이션이 보유한 SK온 지분에 대한 동반매도요구권 행사 가능 조항'이 있다. SK에코플랜트 역시 2022년 6월 발행한 RCPS 계약에 '2027년까지 상장 미이행 시 스텝업 조항 적용'과 2022년 7월 발행한 CPS 계약에는 '2027년까지 상장 미이행시 우선 배당과 스텝업 조항 적용'이 있다.

송종휴 한기평 연구원은 "SK E&S가 갖고 있는 조항들은 IPO 성사 여부에 직접적으로는 해당이 안 되지만, 영향이 없을 수는 없다"며 "지금 IPO의 구체적인 계획이 나와 있지 않고, 신사업 중심으로 사업 구조를 혁신해 가는 과정이다 보니 다른 계열사에 비하면 덜 시급하지만, 영향이 존재한다"고 설명했다.