올해부터 PF NPL 매입 확대까지

"자체자금과 채권 발행으로 재원 마련"계획에

공사채 발행 전년 대비 2배 이상 급증

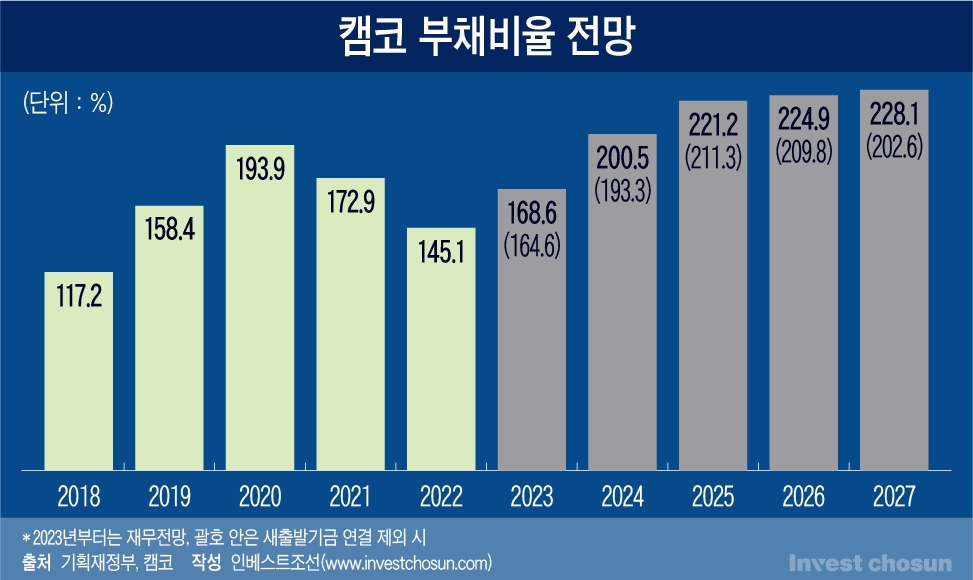

2024년 부채비율 200% 넘길듯

"공공기관 부채 감축 기조에 역행" 지적도

-

한국자산관리공사(캠코)의 차입 부담이 심화하고 있다. 지난해부터 운용한 30조원 규모의 새출발기금과, 부동산프로젝트 파이낸싱(PF) 부실채권(NPL)의 매입을 위한 자금 소요가 늘면서 공사채 발행이 크게 증가했기 때문이다.

한국예탁결제원에 따르면 캠코는 올해 1조9750억원 규모의 공사채를 발행했다. 22일 기준 최근 3개월 동안만 올해 전체 발행금액의 절반이 넘는 1조1750억원의 공사채를 발행했다. 캠코는 2021년과 2022년, 각각 약 1조원의 공사채를 발행했는데 이와 비교하면 발행금액이 두배 가량 늘어난 셈이다.

캠코는 올해 부동산PF 연체로 인해 자산건전성이 악화한 새마을금고 금융 지원에 나섰다. 정부는 최대 3조원 규모의 새마을금고 NPL 매각을 추진했는데, 이중 캠코는 2조원을 책임진다. 약 1조7000억원 규모의 NPL은 직접 매입하고 나머지 금액은 펀드를 통해 사들인다는 계획이다. 당초 재원 마련 방안에 대한 우려가 나오기도 했지만, 캠코는 "일단 정부의 지원 없이 보유 자금과 공사채 발행을 통해 재원을 마련할 것"이라고 밝혔다.

또한 캠코는 PF정상화 지원 펀드에 5000억원을 출자했다. 캠코는 해당 펀드를 통해 부실 사업장의 PF채권을 인수한 후 권리관계 조성, 사업·재무구조 개편, 사업비 자금대여 등을 통해 정상화를 지원한다는 방침이다.

-

NPL 매입에 필요한 차입금이 증가하면서 캠코의 내년 부채비율은 200%를 넘어설 것으로 전망된다. 지난 9월 캠코는 기획재정부에 제출한 '중장기 재무 계획'에서 올해 순손실 81억원, 내년 부채 비율은 200.5%로 추정했다.

캠코는 2020년 말 기업자산 매각 지원 프로그램을 실행하면서 부채비율이 193.9%까지 늘어났다. 이에 2020년과 2021년에 기획재정부를 대상으로 총 7500억원 규모의 유상증자를 실시했고, 지난해 1조1000억원 규모의 증자를 재차 실시하면서 부채비율은 지난해 말 기준 145.1%까지 떨어졌다. 캠코는 올해 다시 2800억원의 유상증자를 실시했는데 차입금이 급격하게 증가하면서 부채비율 또한 치솟을 것이란 전망이 나온다.

신용평가사 한 관계자는 "올해 들어 캠코가 새출발기금뿐 아니라 PF정상화 지원펀드와 새마을금고 NPL 매입 등 PF 관련 새로운 사업을 추가함에 따라 공사채 발행을 늘리고 있다"며 "고금리에 따른 조달비용도 늘어 올해 순손실을 기록할 것으로 보인다"고 말했다.

캠코의 부채비율 증가 추세는 정부의 공공기관 부채 감축 기조와 상충한다는 지적도 나온다. 공공기관 부채 감축은 정부의 핵심국정 과제 중 하나로, 정부는 3년 이상 부채비율 200% 이상 공공기관은 '재무위험 기관'으로 선정해 집중관리하고 있다. 캠코는 부동산 자산 등을 처분해 5년간 558억원을 확보한다는 계획이지만, 손실을 메우기엔 턱없이 부족한 금액이라는 평가도 나온다.

캠코 관계자는 "2024년에 3800억원을 출자받을 예정이며 향후에도 추가 출자를 통해 재무건전성 악화에 대비할 계획"이라며 "채무조정 상환 원리금 회수 등으로 부채 비율이 점진적으로 개선될 것으로 전망한다"고 말했다.