KB증권 지난해에 이어 ECM 전체 주관 1위 차지

HD현대마린 주관사들 순위권에 안착…차이 벌려

시프트업·케이뱅크 IPO가 하반기 순위 좌우할 듯

-

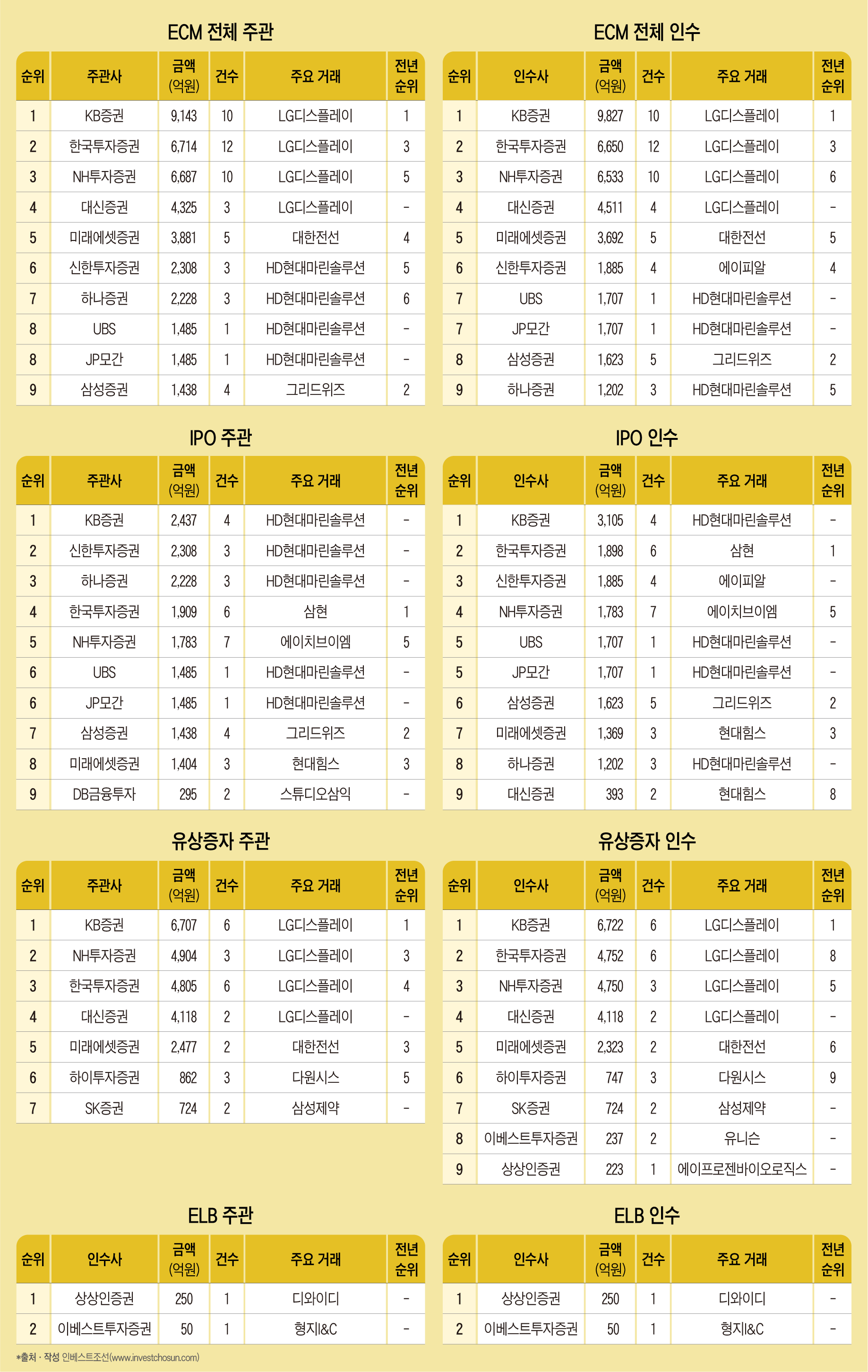

지난 1분기 주식자본시장(ECM) 리그테이블 순위를 유상증자가 갈랐다면, 2분기는 기업공개(IPO)가 주인공으로 등장했다. 2분기 IPO 대어(大魚)였던 HD현대마린솔루션 상장 주관사들이 10위권에 대거 포함된 모습이다.

IPO, 유상증자 등 ECM 주요 부문에서 모두 존재감을 보였던 KB증권은 NH투자증권을 제치고 1위로 올라섰다. 한국투자증권은 주관을 맡고 있는 시프트업의 상장 일정이 다소 밀린 여파로 아쉽게 IPO 주관 1위 자리를 차지하지 못했다. 연내 상장을 목표로 하고 있는 케이뱅크, LS이링크의 상장 성패에 따라 하반기 ECM 전체 주관 순위 1위가 결정날 전망이다.

26일 인베스트조선이 집계한 ECM 리그테이블에 따르면 KB증권은 올해 상반기 ECM 공모 발행시장에서 총 9143억원 규모의 딜들을 주관하며 1위 자리를 차지했다. KB증권은 지난해 상반기에도 주관금액 4433억원으로 전체 주관 순위 1위를 수성한 바 있다.

KB증권은 지난 1분기 NH투자증권에 이어 2위를 차지한 바 있다. 당시 NH투자증권과 1000억원가량 주관규모가 차이가 났고 2분기 HD현대마린솔루션 IPO 대표주관사로서 성과를 내어 1위로 올랐다. NH투자증권은 3위로 순위가 하락했다.

1분기엔 LG디스플레이, 대한전선 등 유상증자 빅딜 수임 여부에 따라 순위가 결정되는 분위기였다. 지난 2분기에는 IPO 빅딜을 수임한 증권사들을 중심으로 상위권을 공고히하거나 10위권에 포함되는 모습이다. 2분기 중 상장한 HD현대마린솔루션의 주관사는 KB증권, UBS, JP모간이다.

실제로 전체 주관 기준 1위로 오른 KB증권은 2위인 한국투자증권과 2400억원 규모의 차이를 벌려뒀다. UBS와 JP모간은 HD현대마린솔루션 IPO 1건만으로 전체 주관 순위 8위에 올랐다.

증권신고서 정정 이슈로 시프트업의 상장 일정이 다소 밀린 탓에 한국투자증권은 상반기 IPO 주관 순위 1위를 수성하지 못했다. 시프트업 주관사는 한국투자증권, JP모간, NH투자증권 등 3곳으로, 2분기 중 상장했다면 한국투자증권의 IPO 주관규모는 3045억원으로 책정돼 1위를 바라볼 수 있었다. 3분기 상장한다면 한국투자증권과 NH투자증권의 IPO 주관 순위가 오를 수 있을 것으로 보여진다.

다만 하반기 중 케이뱅크와 LS이링크의 상장 추진이 예정돼 있다. 케이뱅크는 NH투자증권, KB증권, 뱅크오브아메리카(BoA)를, LS이링크는 미래에셋증권과 한국투자증권을 대표주관사로 선정했다. 두 회사의 연내 상장 여부에 따라 올해 하반기 IPO 주관 1위 증권사가 결정될 전망이다.

올해 유가증권(코스피) 시장 상장 예정인 발행사가 없는 삼성증권은 9위로 밀려났다. 삼성증권의 올해 주요 거래는 그리드위즈 IPO(560억원)다. 하반기 중 코스피 상장 예정인 건도 없는 상황이다. 다만 롯데글로벌로지스, 비바리퍼블리카(토스) 등 코스피 상장 가능성이 높은 발행사들과 주관 계약을 맺어놓은 상태다.

KB증권은 유상증자 빅딜도 꾸준히 수임하는 모습이다. 1분기 LG디스플레이, 대한전선 등 주요 딜의 주관을 맡은 데 이어 2분기 중에는 신라젠 유상증자(1032억원), HLB생명과학 유상증자(732억원)를 진행했다. 덕분에 유상증자 주관 순위 2위인 NH투자증권과의 발행금액 차이도 1800억원가량 벌려뒀다.

한 증권사 관계자는 "최근 채권 크레딧 스프레드(Credit Spread)가 지속 축소되며 채권 투자에 있어 가격 부담이 증가하는 분위기다. 투자자들의 이목이 ECM으로 다시금 쏠리는 분위기가 생길 것으로 본다"라며 "하반기 중 유상증자 등 ECM을 활용하고자 하는 발행사들의 수요를 민감하게 파악해야할 필요가 있다"라고 말했다.